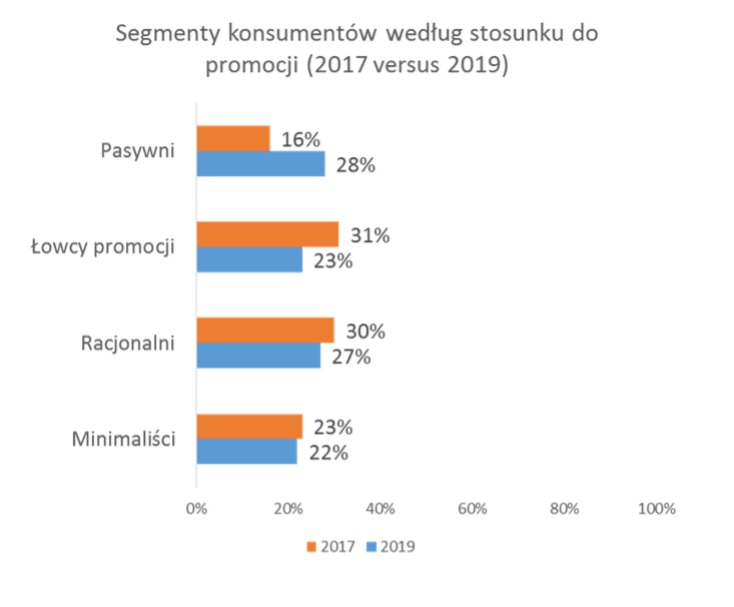

Nie każdy Polak ma taki sam stosunek do zakupów i promocji, nie każdego one emocjonują w takim samym stopniu. Jeszcze dwa lata temu to łowcy promocji stanowili najliczniejszą grupę konsumentów (31 proc.), a klienci pasywni – najmniej liczną. W tegorocznym badaniu widać dużą zmianę. Klienci nasyceni promocjami przestali się nimi emocjonować. Jednocześnie coraz trudniej do nich dotrzeć ze swoja ofertą.

Czym charakteryzują się poszczególne segmenty konsumentów?

Pasywni to osoby, którym zdarza się od czasu do czasu skorzystać z promocji, ale raczej nie kupują czegoś tylko z tego powodu. Czują niepokój przed kupowaniem produktu lub usługi na promocjach, gdyż obawiają się, że kupią „kota w worku”. Proces zakupowy chcą mieć jak najszybciej za sobą, raczej szkoda im czasu na porównywanie cen, ofert i promocji. Pasywni najczęściej nie znają cen produktów i usług, z których aktualnie korzystają. W tej grupie stosunkowo więcej jest mężczyzn oraz osób z najmłodszych grup wiekowych – do 34-tego roku życia.

Racjonalni chętnie korzystają z promocji, w których można kupić więcej produktów za mniej (np. zakupy w pakiecie, większa ilość produktu czy usługi za tę samą cenę oraz klasyczną obniżkę ceny). Mają swoje ulubione marki. Chętnie poświęcają czas na porównywanie ofert w różnych miejscach i znają dokładnie ceny produktów czy usług, które kupują. Zakup ulubionego produktu lub usługi w promocji daje im dużo satysfakcji. Nie mają obaw przed kupieniem „kota w worku”. Starają się także wybierać produkty znajdujące się aktualnie w promocji. W tej grupie jest więcej kobiet, osób po 45-tym roku życia i mieszkańców największych miast.

Łowcy promocji to kolejna grupa, która bardzo chętnie korzysta z promocji różnego typu. Są to też najwięksi entuzjaści konkursów. Chętnie biorą udział w loteriach. Skorzystanie z promocji daje im dużo satysfakcji. Często kupują pod wpływem impulsu i robią zakupy większe niż zaplanowali. Najwięcej wśród nich jest kobiet oraz osób po 45-tym roku życia, jak również mieszkańców średniej wielkości miast (100-200 tys.)

Minimaliści korzystają z promocji bardzo sporadycznie. Po swoje ulubione marki sięgają niezależnie od występowania promocji. W porównaniu z segmentem pasywnych, minimaliści przed podpisaniem umowy na usługi najczęściej zapoznają się z ofertami konkurencyjnymi. Szkoda im czasu na porównywanie produktów / ofert, często chcą mieć zakupy za sobą, nie znają również dokładnych cen produktów i usług. Stanowczo trzymają się zasady, że jeżeli nie planowali czegoś kupić to tego nie kupują.

Tegoroczne badanie potwierdza trend zauważalny od kilku lat – najpopularniejszą formą promocji jest „obniżka cen produktów lub usług”. Wśród promocji, które w tym roku zanotowały minimalny spadek znajomości jest „większa ilość produktów/usług za ta sama cenę” oraz „rozdawanie bądź dołączanie do innych produktów próbek”. W porównaniu z poprzednimi latami, zauważalny jest kilkuprocentowy spadek korzystania z prawie wszystkich promocji. Wzrost korzystania możemy zaobserwować jedynie w promocji „obniżki cen” (1 p.p.) oraz „loterii” (4 p.p.).

Wśród polskich konsumentów widać wyraźne przegrupowanie i nawet, można zaryzykować stwierdzenie – znudzenie promocjami, przynajmniej w takiej formie, w jakiej one funkcjonują od lat. Istotny spadek odsetka osób, które są Łowcami promocji wyraźnie to pokazuje. Nie zwiastuje to oczywiście końca ery promocji, a raczej wskazuje na konieczność zmian, zaproponowania czegoś nowego i świeżego.

Nawet w czasach, kiedy coraz częściej mówi się o ograniczaniu konsumpcji, ekonomii współdzielenia, rosnącym trendzie wypożyczania rzeczy, można zachęcić konsumenta do zakupu, pytanie, jak to zrobić, by poczuł się on zachęcony i wzmocniony w chęci posiadania danego produktu czy usługi.

- Konsumenci są coraz bardziej świadomi tego, jakie działania marketingowe są wobec nich stosowane i nie są już tak naiwni w swoich zachowaniach jak jeszcze kilkanaście lat temu. Dlatego marketerzy, żeby być skutecznymi, muszą w swoich działaniach uwzględniać szereg aspektów, o których wcześniej nie musieli myśleć – komentuje Krzysztof Szczerbacz, kierownik zespołu badawczego w ARC rynek i Opinia.