W odpowiedzi na niedawne zarzutu Związku Aptekarzy Pracodawców Polskich Aptek (ZAPPA) o niewspółmiernie wysokich podatkach, które płacą apteki indywidualne w porównaniu z sieciami (o czym wiadomoscikosmetyczne.pl pisały TUTAJ), Związek Przedsiębiorców i Pracodawców oraz Związek Pracodawców Aptecznych PharmaNET przygotowały raport na temat sytuacji na rynku aptecznym w zakresie zatrudnienie i podatków. Czytamy w nim, że według danych PEX PharmaSequence, w 2019 roku sieci apteczne wpłaciły do budżetu państwa w formie danin publicznych ponad 1,27 mld złotych, czyli dwa razy więcej niż apteki indywidualne.

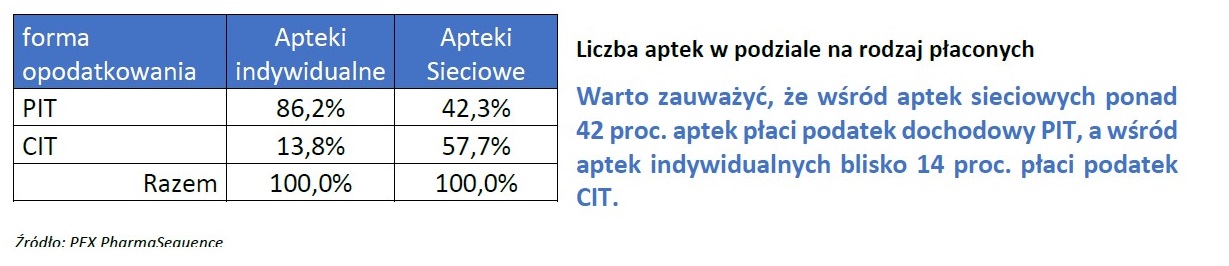

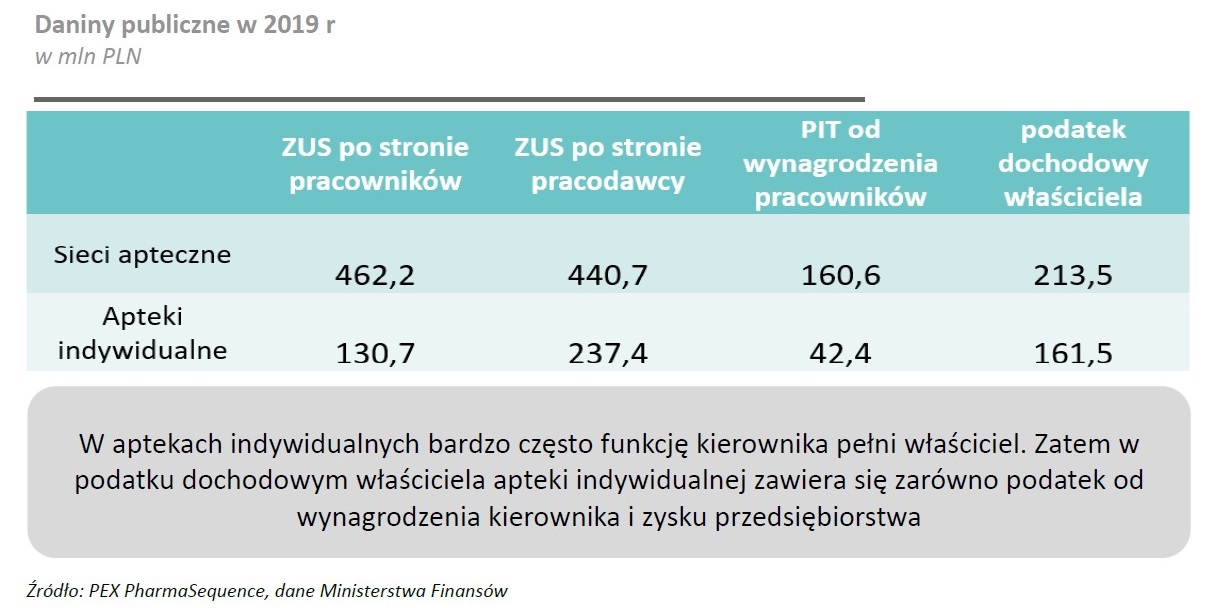

Do grupy danin publicznych płaconych przez apteki w raporcie PEX PharmaSequence zaliczono składki ZUS od wynagrodzeń (po stronie pracownika oraz pracodawcy), podatek dochodowy PIT od wynagrodzeń pracowników oraz podatek dochodowy właściciela apteki (PIT lub CIT).

Z danych PEX PharmaSequence wynika, że największe daniny publiczne sieci apteczne ponoszą z tytułu wynagrodzeń pracowników – w ubiegłym roku stanowiły one ponad 1 mld zł.

– Wynika to z faktu, że sieci apteczne bardzo mocno inwestują w personel i poziom usług, którego gwarantem są dobrze opłacani fachowcy – czytamy w raporcie przygotowanym przez Związek Przedsiębiorców i Pracodawców oraz Związek Pracodawców Aptecznych PharmaNET.

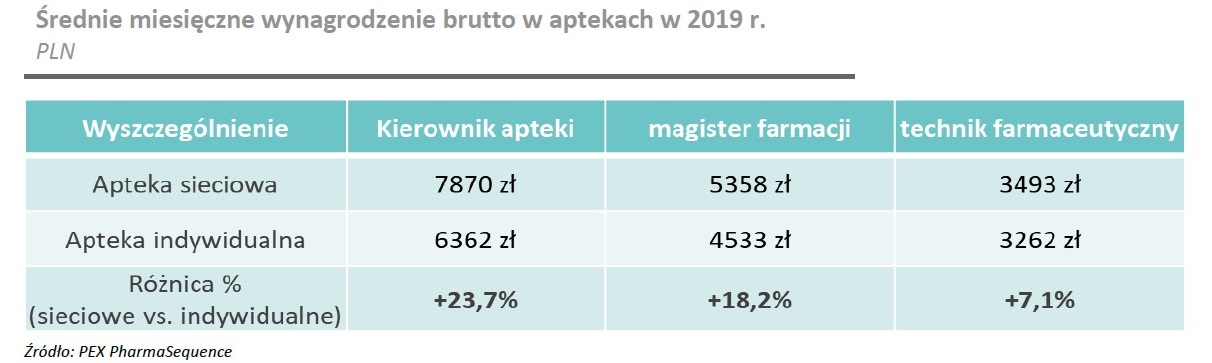

Apteki sieciowe płacą średnio kierownikom aptek o prawie 24 proc. więcej niż apteki indywidualne, magistrom farmacji odpowiednio ponad 18 proc. więcej, a technicy farmacji w sieciach zarabiają średnio o ponad 7 proc. więcej, niż w aptekach indywidualnych. Standardem jest zatrudnianie personelu w aptekach sieciowych na umowę o pracę, pozostałe formy zatrudnienia mają z reguły jedynie charakter uzupełniający i dotyczą sytuacji nadzwyczajnych, np. zastępstw.

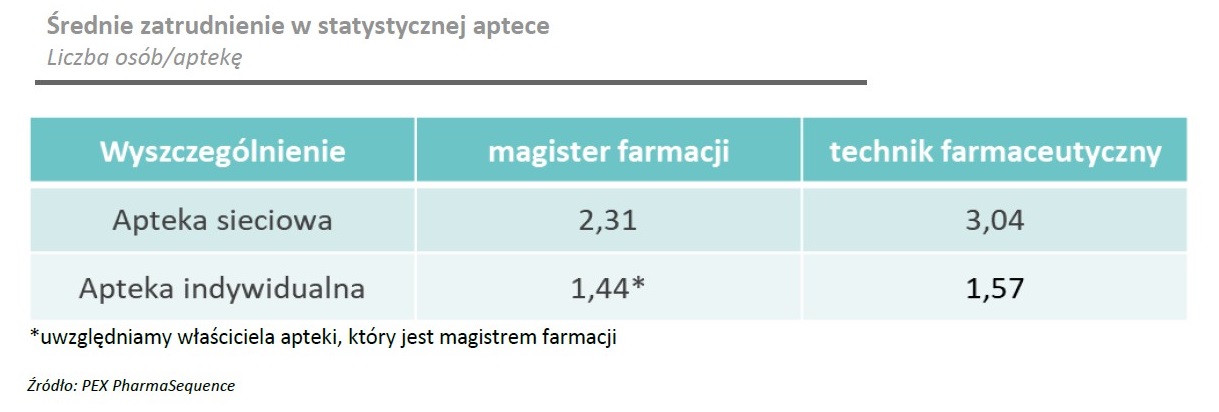

Apteki sieciowe zatrudniają 61 proc. wszystkich magistrów farmacji, i 65 proc. techników farmaceutycznych, pracujących w aptekach w Polsce. Także w przeliczeniu na statystyczna aptekę, apteki sieciowe zatrudniają więcej personelu. W statystycznej aptece sieciowej zatrudnionych jest o 0,87 magistra farmacji więcej i o 1,47 technika farmaceutycznego więcej, niż w aptece indywidualnej. W aptece sieciowej zatrudnionych jest średnio 2,31 magistra farmacji, wobec 1,44 w aptece indywidualnej (uwzględniamy tu już farmaceutę-właściciela) i ponad 3 techników (wobec 1,57).

– Także w przypadku podatków dochodowych, apteki sieciowe zasilają kasę państwa kwotami wyższymi, niż apteki indywidualne – czytamy w raporcie.

W 2019 roku apteki sieciowe zapłaciły ponad 213 mln zł podatków dochodowych, wobec 161,5 mln zł podatków dochodowych zapłaconych przez apteki indywidualne.

Do sieci aptecznych należy 43 proc. ogólnej liczby aptek w Polsce, 57 proc. to apteki indywidualne. Związek Przedsiębiorców i Pracodawców oraz Związek Pracodawców Aptecznych PharmaNET zwracają uwagę, że sieci apteczne (za sieć uważa się przedsiębiorstwo posiadające od pięciu aptek w górę) to głównie małe i średnie polskie firmy rodzinne. Według danych liczbowych najwięcej, bo aż 214 z nich, to sieci posiadające od 5 do 9 aptek, kolejne 93 podmioty posiadają od 10 do 19 aptek. 32 sieci apteczne posiadają od 20 do 49 aptek, 11 od 50 do 99. Zaledwie 9 sieci posiada powyżej 100 aptek na terenie Polski.

ZPiP i PharmaNET zaznaczają też, że sieci apteczne to ogromna przewaga kapitału krajowego – zaledwie 5 sieci aptecznych posiada kapitał zagraniczny. Do sieci tych należy 6,7 proc. ogólnej liczby aptek w Polsce.