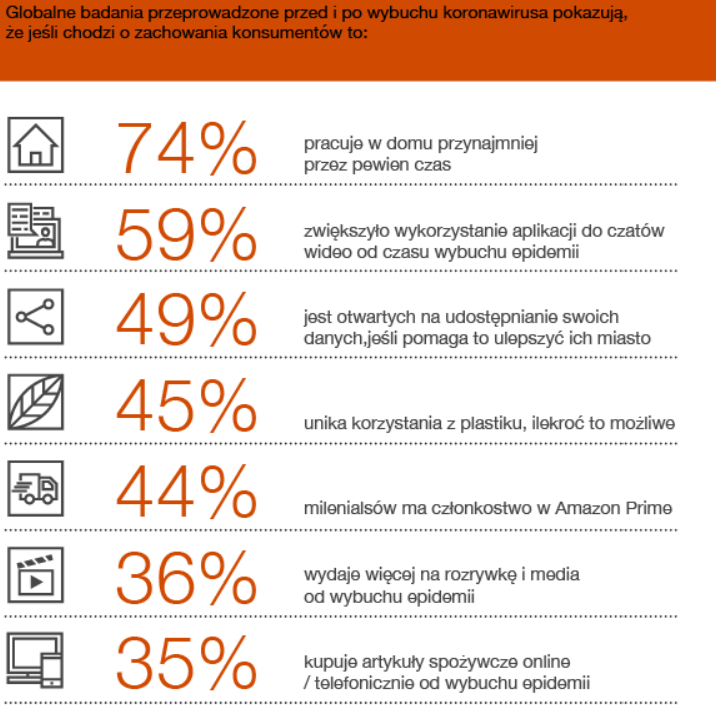

To już 11. z rzędu ankieta PwC na temat globalnych konsumentów. PwC przeprowadziło dwie oddzielne ankiety online. Pierwsza ankieta zebrała odpowiedzi od 19 098 konsumentów z 27 krajów lub terytoriów i 74 miast między sierpniem a wrześniem 2019 r. Druga ankieta zebrała odpowiedzi od 4 447 konsumentów z 9 krajów lub terytoriów i 35 miast od kwietnia do maja 2020 r. Wynika z nich, że pandemia przyspieszyła tempo zmian w stylu życia ludzi na całym świecie i sposób w jaki pracują, jedzą, komunikują się, bawią, czy uczą.

źródło: PwC Global Consumer Insights Survey 2020

źródło: PwC Global Consumer Insights Survey 2020

Ścieżka decyzji zakupowych konsumenta

Konsumenci dostosowali sposób, w jaki robią zakupy. Oczekiwana jest zmienność rynku, ważne jest doświadczenie konsumenckie, kluczowe jest zaangażowanie cyfrowe a konsumenci staną się rzecznikami.

Wrażliwość na ceny

Zwyczaje zakupowe klientów staną się bardziej zmienne. Cena i wartość staną się najważniejsze.

Zachowania konsumentów na rynku non-food

Jak zmieniły się twoje wydatki domowe w następujących kategoriach, jeśli w ogóle, w wyniku dystansu społecznego i środków izolacji społecznej? Mieszkańcy miast mogą zdecydować się na mniejszą liczbę zakupów ponadpodstawowych, co sugeruje kontynuację zmniejszonych wydatków w kategoriach takich jak odzież i obuwie, podróże oraz wydarzenia kulturalne.

Rekomendacje dla firm

Aby odpowiedzieć na obecne wyzwania, firmy powinny zrozumieć, co kupujący naprawdę cenią, aby określić minimalny opłacalny koszyk - kluczowe produkty lub usługi, które muszą być dostępne przez cały czas i traktowane priorytetowo w łańcuchu dostaw. Muszą upewnić się, że łańcuch dostaw został ponownie skalibrowany, aby utrzymać dostawę produktów do wspomnianego koszyka podstawowego i postarać się zrozumieć, w jaki sposób zmieniają się ogólne priorytety klientów, aby kłaść większy nacisk na cenę i wartość oraz wykorzystać tę okazję, aby ponownie ocenić relacje z klientami. Warto rozważyć nowe strategie cenowe i programy lojalnościowe w ekosystemie cyfrowym, aby zwiększyć i utrzymać zaangażowanie klientów.

Konsumenci i zrównoważony rozwój

Można zauważyć wyraźne poparcie dla zrównoważonego rozwoju i poczucia obowiązku obywatelskiego. W wynikach ankiety przeprowadzonej przed pandemią 45% globalnych respondentów twierdziło, że w miarę możliwości unika używania plastiku, 43% oczekiwało, że firmy będą odpowiedzialne za wpływ na środowisko,

a 41% że detaliści wyeliminują torby plastikowe i pakowanie artykułów łatwo psujących się. Co ciekawe, na pytanie kto jest najbardziej odpowiedzialny za promowanie zrównoważonych zachowań w swoim mieście, 20% konsumentów wybrało odpowiedź „ja, konsument”, a 15% „producenta”.

Krzysztof Badowski, lider Zespołu Dóbr Konsumenckich i Handlu Detalicznego w CEE / CIS, partner PwC Polska mówi, że żyjemy w zmiennej, niepewnej i złożonej rzeczywistości. Wszystko się zmienia dookoła, zmieniają się również konsumenci - ich zachowania i ścieżka zakupowa.

- Firmy na nowo muszą zdobyć zaufanie klientów. Aby zapewnić im jak najwyższą jakość (albo jakość doświadczeń) mając na uwadze ich zdrowie i bezpieczeństwo, firmy przechodzą wewnętrzną transformację i dostosowują swoje działania do obecnych trendów. Muszą skoncentrować się przede wszystkim na wzmocnieniu kanałów cyfrowych - jak widać z badania konsumenci masowo przeszli na zakupy online i część z nich deklaruje pozostanie przy nich również po pandemii. Po drugie na efektywności operacyjnej - szczególnie zadbać o odpowiednie dostosowanie łańcucha dostaw, aby doręczanie było wygodne i harmonijne - radzi.

Jego zdaniem ostatnim, ale też chyba najważniejszym, działaniem jest aktywizacja konsumenta - warto rozważyć nowe strategie cenowe i programy lojalnościowe w ekosystemie cyfrowym, aby zwiększyć i utrzymać zaangażowanie klientów. - Te trendy nie są nowe, nabierały na znaczeniu już od dłuższego czasu, jednak pandemia nadała im wyjątkowy priorytet - podkreśla.