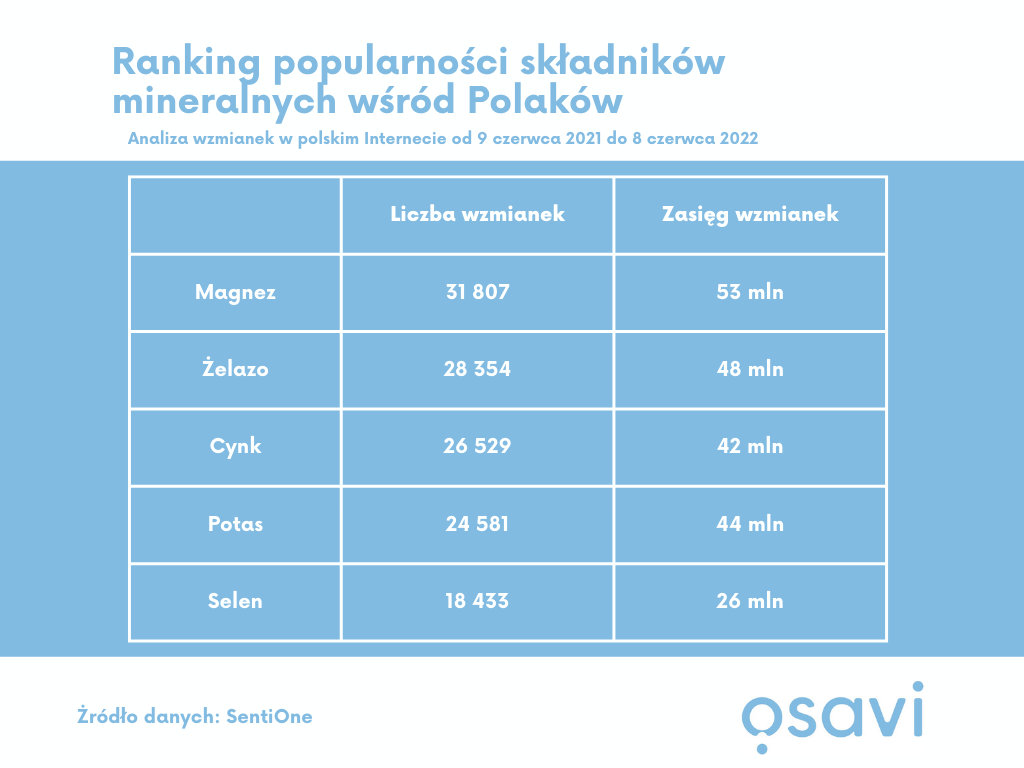

Ponad 80 proc. suplementujących dietę Polaków przyjmuje preparaty witaminowo-mineralne – wynika z raportu „Polacy a suplementy diety”. Osavi, polska marka suplementów diety, sprawdziła, które składniki mineralne, są najczęściej omawiane przez użytkowników internetu. Okazało się, że najczęściej wspominanym składnikiem mineralnym był magnez – w ciągu ostatnich 12 miesięcy polscy internauci rozmawiali o nim ponad 31 tys. razy, a wzmianki te osiągnęły 53 mln zasięgu.

Użytkownicy internetu chętnie rozmawiali także o żelazie, które było wspominane 28 tys. razy, a zasięg wypowiedzi na jego temat wyniósł 48 mln. Na trzecim miejscu zestawienia znalazł się cynk z 26 tys. wypowiedzi internautów oraz ich zasięgiem w wysokości 42 mln. Kolejne miejsce w zestawieniu należy do potasu – w ciągu ostatniego roku użytkownicy Internetu rozmawiali o nim ponad 24 tys. razy. Co ciekawe zasięg tych wypowiedzi był wyższy niż poprzednika, bo wyniósł aż 44 mln.

Piątkę najpopularniejszych składników mineralnych zamyka selen, który w wypowiedziach polskich internautów pojawił się 18 tys. razy, z zasięgiem równym 26 mln.

– Najczęściej występującym u ludzi niedoborem składników mineralnych jest deficyt żelaza, ocenia się, że może on dotyczyć ponad 25 proc. populacji. Wśród Polaków natomiast często występuje także niedobór selenu, według szacunków jego podaż z diety jest u naszych rodaków najniższa w Europie – komentuje Iwona Kamińska, dietetyk kliniczny z działu produktu Osavi.

Wypowiedzi polskich internautów na temat składników mineralnych występujących w suplementach diety w znacznym odsetku dyskusji mają wydźwięk pozytywny – od 14 proc. wszystkich wzmianek w przypadku potasu, po 19 proc. jeśli chodzi o rozmowy na temat cynku. Wzmianki neutralne stanowią między 78 proc. (cynk i selen) a 81 proc. (potas) wszystkich rozmów użytkowników internetu.

W większości o składnikach mineralnych rozmawiają kobiety – ich wypowiedzi stanowią między 55 proc. (potas) a 64 proc. (żelazo i cynk) wszystkich wzmianek. Najczęściej o składnikach mineralnych pisze Ewa Chodakowska na swoim profilu na Facebooku. Pod 87 postami związanymi z magnezem odnotowano ponad 18 tys. komentarzy, polubień i ponownych udostępnień.

Oprócz hashtagów takich jak #zdrowie, #suplementy oraz #witaminy treści związane ze składnikami mineralnymi często występują w połączeniu z oznaczeniami #profilaktykad3, #odporność oraz #dieta lub #dietetyk.

Internauci najczęściej rozmawiali na temat magnezu, cynku i selenu w styczniu, a najwięcej wzmianek o żelazie oraz potasie pojawiło się w marcu.

– Początek roku sprzyja postanowieniom noworocznym, a często są one związane z suplementacją diety. Z drugiej strony jest to czas imprez karnawałowych, a więc większego spożycia alkoholu, który wypłukuje magnez z naszego organizmu – mówi Iwona Kamińska.

Najwięcej wzmianek odnotowano na portalach – stanowią one między 69 proc. (selen) a 78 proc. (żelazo) wszystkich wypowiedzi internautów. Drugie miejsce zajmuje Facebook, odsetek rozmów na tej platformie waha się między 13 proc. (żelazo) a 17 proc. (selen). W przypadku magnezu, żelaza i cynku trzecie miejsce pod względem liczby wypowiedzi zajmują blogi (kolejno: 6 proc., 5 proc. i 7 proc.). Natomiast 5 proc. rozmów internautów o potasie miała miejsce na Twitterze, a 4 proc. wzmianek o selenie stanowiły te na forach.

– Polacy chętnie rozmawiają w sieci nie tylko o samych suplementach diety, lecz także o poszczególnych składnikach mineralnych w nich występujących. Pokazuje nam to, że mamy do czynienia z coraz bardziej świadomymi konsumentami, którzy zwracają uwagę na to, jakie preparaty zażywają. Jest to dobra prognoza na przyszłość, jednak nie możemy zapominać, że czeka nas jeszcze długa droga do pełnej świadomości suplementacyjnej Polaków – podsumowuje Armand Przygodzki, CEO Osavi.

***

Analiza wypowiedzi w internecie została przeprowadzona narzędziem SentiOne. Objęła wszystkie wzmianki internautów w języku polskim w okresie 09.06.2021-08.06.2022.