W najnowszej fali badania EKObarometr, realizowanego przez instytut badawczy SW Research, wśród najliczniej reprezentowanych przez Polaków postaw są tzw. Eko Entuzjaści i ekologicznie Zagubieni. Pierwsza grupa powiększyła się o 9 pkt proc. po spadku w 2022 r., co wskazuje, że znowu rośnie liczba osób, dla których ekologia jest istotną wartością. Z drugiej strony alarmujący jest wzrost liczby Eko Zagubionych, którzy aktualnie stanowią najliczniejszy segment w polskim społeczeństwie (32 proc.).

– Te tendencje znajdują swoje odzwierciedlenie także w części badania poświęconej stricte kosmetykom i mogą być rezultatem informacyjnego zamieszania wokół wdrażania unijnych polityk środowiskowych – czytamy w komentarzu Polskiego Związku Przemysłu Kosmetycznego (PZPK), który po raz kolejny był partnerem badania.

Edukacja potrzebna od zaraz

Jak pokazują liczby, świadomość ekologiczna wciąż stoi w Polsce na niskim poziomie. 99 proc. respondentów badania przynajmniej raz udzieliło złej odpowiedzi w pytaniach dotyczących zużytych opakowań.

– Edukacja dotycząca systemu segregacji odpadów i dalej – gospodarki o obiegu zamkniętym (GOZ) to nasza narodowa pięta achillesowa. System ten wciąż jest w powijakach, a zatem dla użytkowników dóbr FMCG, w tym kosmetyków, wiele rzeczy nadal jest niezrozumiałych – komentują Kosmetyczni.

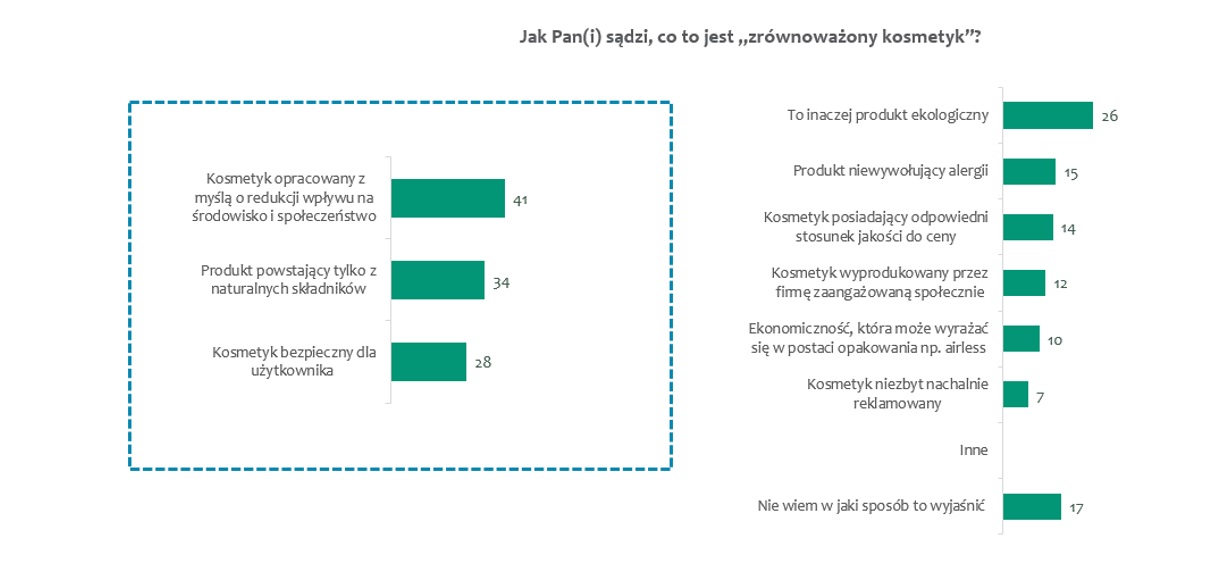

Na pytanie, co cechuje zrównoważony kosmetyk, 41 proc. respondentów odpowiedziało poprawnie.

– To wysoki wynik, zważywszy, że są to nowe zagadnienia, dla których regulacje dopiero powstają. Jednak prawie co piąty Polak nie ma żadnego pomysłu, co cechuje zrównoważony kosmetyk. Wielu ankietowanych nie widzi też różnicy między ekologicznością, naturalnością a zrównoważonością produktów FMCG. Ponadto wyniki wskazują, że przyjazność kosmetyków dla środowiska naturalnego nie jest istotnym kryterium podczas zakupów – zauważa PZPK w komentarzu do badania.

To wszystko stoi w kontrze do perspektywy branży kosmetycznej.

– Jesteśmy w wyjątkowym momencie historii, jeśli chodzi o wymagania środowiskowe. Już niebawem wszystkie produkty i opakowania na rynku unijnym będą musiały być zrównoważone. Na poziomie lokalnym wdrożone zostały właśnie przepisy dyrektywy ws. produktów plastikowych do jednorazowego użycia, przepisy dotyczące np. oznakowania chusteczek nawilżanych i podobnych produktów. Wciąż nie doczekaliśmy się na wdrożenie przepisów dot. zarządzania odpadami opakowaniowymi. A na szczeblu unijnym przygotowywane są już kolejne wymogi – mówi dr inż. Ewa Starzyk, dyrektorka ds. naukowych i legislacyjnych i ekspertka z zakresu regulacji zielonoładowych.

Przypomina, że trwa wypracowywanie szczegółów największego projektu regulacyjnego UE – Zielonego Ładu.

– Nowe prawo wpłynie na warunki, w których funkcjonują producenci kosmetyków. Wpłynie także na charakterystykę produktów na półce – ich właściwości, wygląd, cenę czy oznakowanie i deklarowane właściwości oraz opakowanie, czyli kluczowe kryteria wyboru dla konsumentów. Wyniki raportu rodzą więc pytania branży o przyszłe relacje z klientem i wskazują nam, jakie działania edukacyjne jako branża powinniśmy podjąć już teraz – podsumowuje Ewa Starzyk.

Konsument w walce z nadmiarem informacji

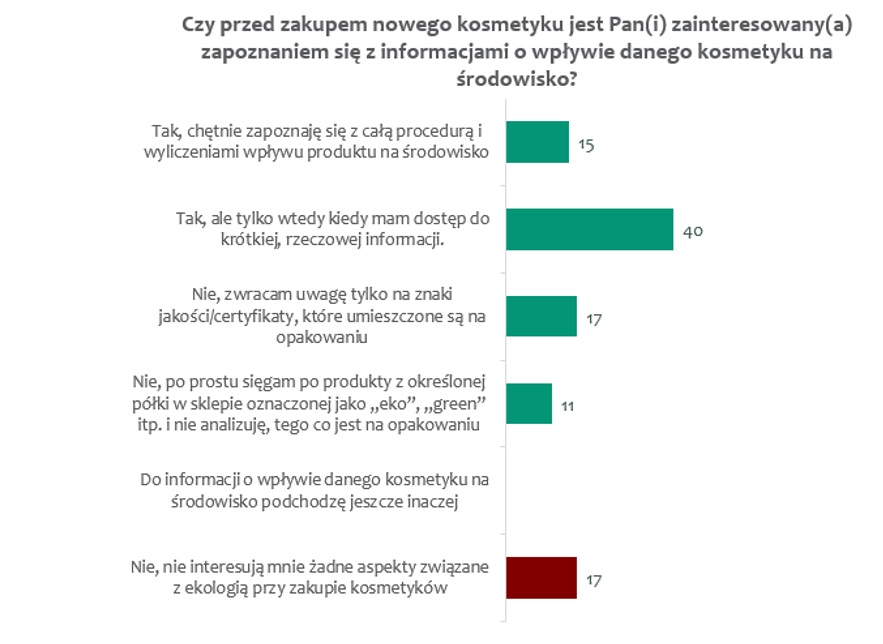

V edycja EKObarometru dowiodła, że konsumenci są umiarkowanie zainteresowani wpływem kosmetyków na środowisko i wcale nie szukają obszernych komunikatów na ten temat. Większość z nas oczekuje syntetycznego przekazu w prostej i łatwo przyswajalnej formie. Prawie 30 proc. badanych nie chce czytać dodatkowych komunikatów i zapoznawać się z dowodami dla deklaracji ekologicznych.

PZPK uważa, że tej grupie szczególnie potrzebne jest coś, co ułatwi „drogę na skróty” – certyfikat, znak jakości lub umieszczenia kosmetyku na odpowiedniej, „zielonej” półce itp.

– Jako społeczeństwu zdecydowanie brak nam znajomości definicji i wiedzy o tym, co to kosmetyk naturalny, a co to wpływ kosmetyku na środowisko. Nauczyliśmy się natomiast, czym jest greenwashing, więc nie ufamy pustym sloganom o ekologiczności produktów. Nie przywiązujemy się także do marek i konkretnych producentów, stawiając bardziej na deklaracje dotyczące naturalności czy skuteczności działania produktów – czytamy w komentarzu Kosmetycznych.

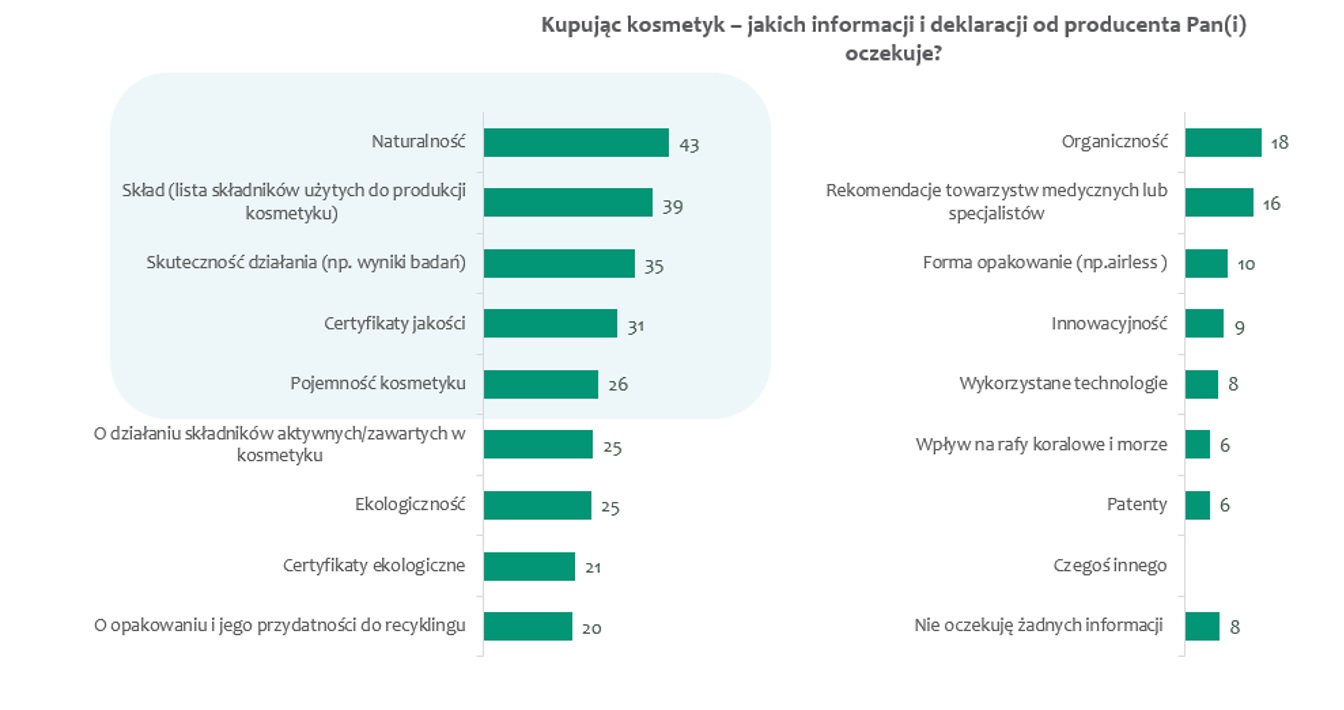

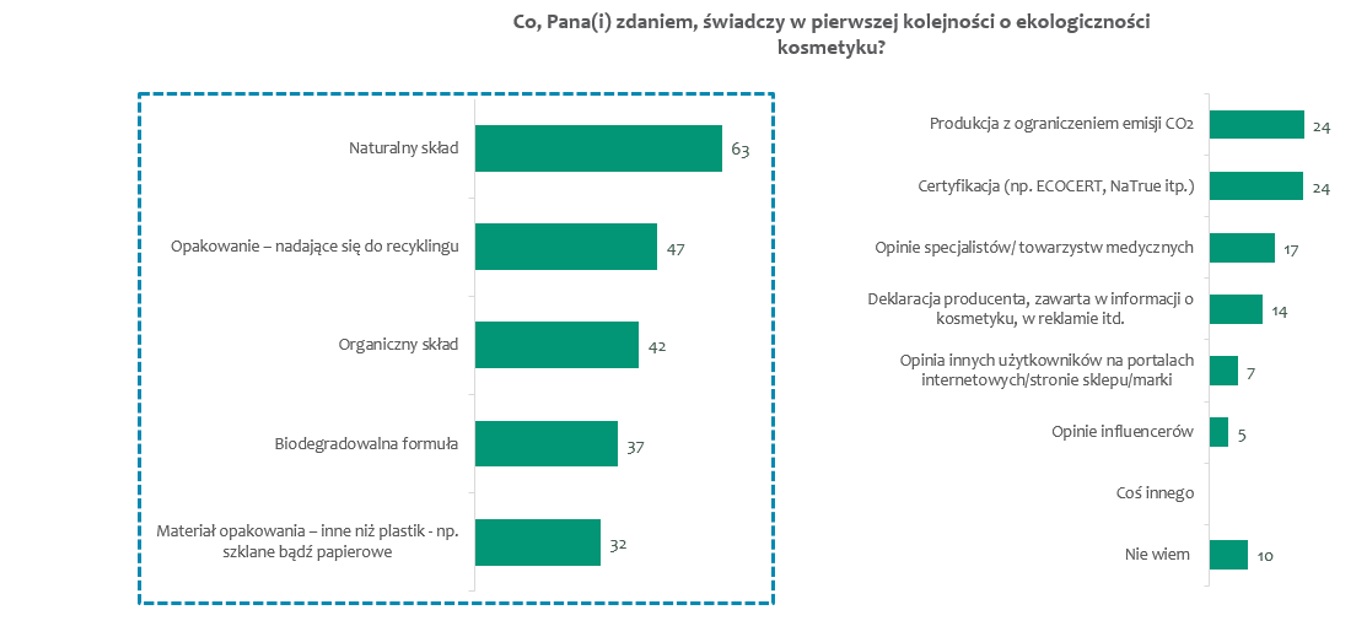

Polacy zapytani o cechy kosmetyku, świadczące o jego ekologiczności, w pierwszej kolejności wskazywali na skład i opakowanie. Mniej popularne były odpowiedzi związane z samym procesem produkcji, autorytetami ekspertów zewnętrznych czy certyfikatami.

Polacy zapytani o cechy kosmetyku, świadczące o jego ekologiczności, w pierwszej kolejności wskazywali na skład i opakowanie. Mniej popularne były odpowiedzi związane z samym procesem produkcji, autorytetami ekspertów zewnętrznych czy certyfikatami.

– Poziom nieufności do takich źródeł czy deklaracji wciąż jest bardzo wysoki. A przecież takie myślenie to pułapka, bo naturalność składu kosmetyku nie przekłada się na ekologiczność produktu. „Naturalność” to nie jest deklaracja środowiskowa sensu stricto. Zaś ekologiczność, co to właściwie znaczy? Jest to zatem ważna wskazówka dla producentów, by podkreślając wpływ produktu na środowisko dokładnie zaznaczać, o jaki aspekt chodzi i jak przekłada się to na ocenę całego kosmetyku z perspektywy cyklu jego życia – podpowiada PZPK.

– Dla branży kosmetycznej najnowsze wyniki EKObarometru to ważna lekcja, wskazująca jasno, że producenci, którzy już za chwilę zmierzą się z zapisami dyrektywy w sprawie uzasadniania wyraźnych oświadczeń środowiskowych i informowania o nich (Green Claims Directive), muszą być transparentni i konkretni, bo tego oczekuje blisko połowa Polaków. Czeka na to także unijny regulator – wyjaśnia dr inż. Justyna Żerańska, senior regulatory affairs manager w Polskim Związku Przemysłu Kosmetycznego, ekspertka ds. zielonych deklaracji kosmetycznych.

O badaniu

EKObarometr to cykliczne ogólnopolskie badanie poświęcone analizie aktualnych postaw i nastrojów polskich konsumentów wobec ekologii w poszczególnych sferach życia. Pomiary EKObarometru rozpoczęły się w pierwszym kwartale 2020 roku. W okresie 2020-2022 powstały 4 raporty. Najnowsza edycja badania została przeprowadzona w maju 2023 r. N=1500.