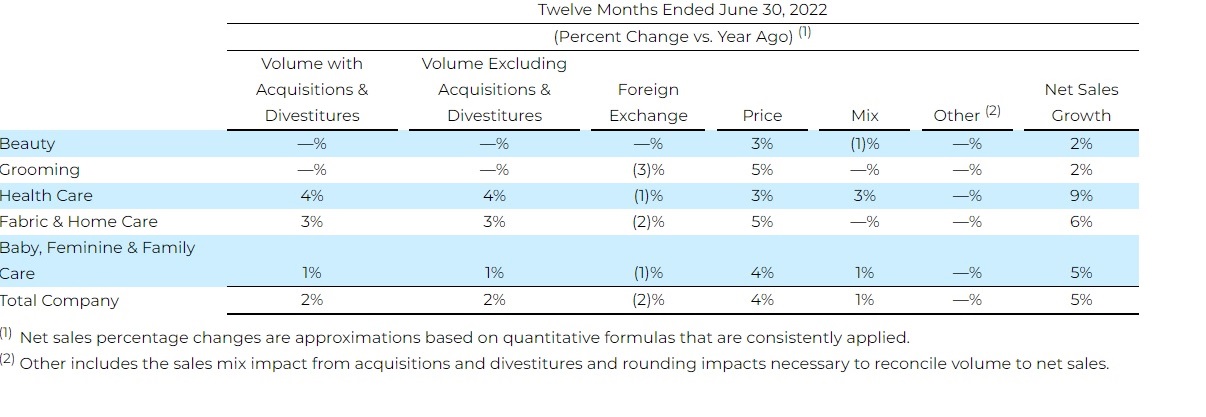

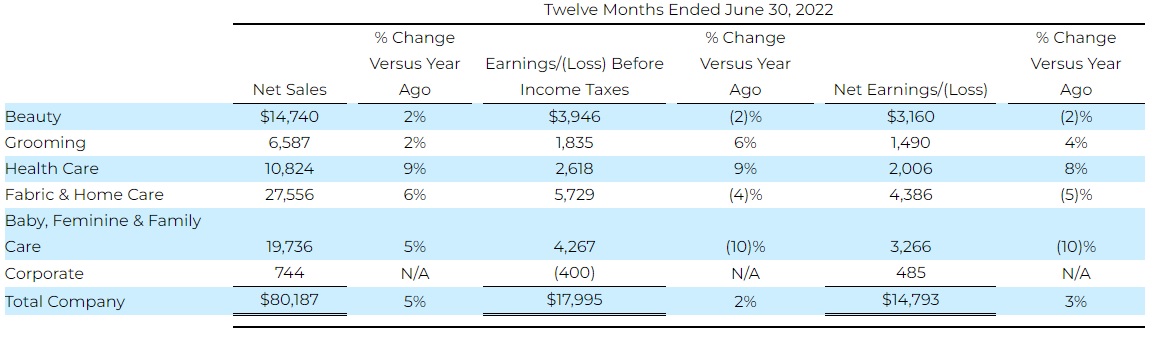

W roku fiskalnym 2022 koncern P&G osiągnął sprzedaż netto w wysokości 80,2 miliarda dolarów, co stanowi wzrost o 5 proc. w porównaniu z rokiem poprzednim. Wyłączając wpływ kursów walutowych, przejęć i zbyć, sprzedaż organiczna wzrosła o 7 proc. Wzrost ten był w większym stopniu wartościowy, wynikał ze wzrostu cen. Zysk netto na akcję wyniósł 5,81 USD, co oznacza wzrost o 6 proc. w porównaniu z poprzednim rokiem. Spółka zwróciła akcjonariuszom wartość prawie 19 mld USD w roku fiskalnym 2022 poprzez wypłatę dywidendy o wartości 8,8 mld USD i odkupienie akcji o wartości 10 mld USD.

Sprzedaż netto P&G w czwartym kwartale roku podatkowego 2022 wyniosła 19,5 mld USD, co stanowi wzrost o 3 proc. w porównaniu z rokiem poprzednim. Wyłączając wpływ kursów walutowych, przejęć i zbyć, sprzedaż organiczna wzrosła o 7 proc. Wzrost ten był spowodowany 8-proc. wzrostem cen, częściowo skompensowanym jednoprocentowym spadkiem wolumenu, głównie ze względu na blokady związane z pandemią w Chinach i ograniczenie działalności w Rosji.

– Rok fiskalny 2022 był kolejnym mocnym rokiem – powiedział Jon Moeller, prezes zarządu, prezes i dyrektor generalny Procter & Gamble. Podkreślił, że firma zapewniła wzrost przychodów, wzrost zysków i znaczny zwrot gotówki dla akcjonariuszy w obliczu poważnych problemów związanych z kosztami i działalnością.

– Z niecierpliwością czekamy na rok fiskalny 2023, spodziewamy się kolejnego roku znaczących trudności – dodał Jon Moeller.

Wyniki P&G w segmencie beauty

Sprzedaż organiczna w segmencie Beauty nie zmieniła się w porównaniu z rokiem poprzednim. Sprzedaż organiczna Hair Care wzrosła nisko jednocyfrowo ze względu na wyższe ceny, częściowo skompensowane spadkami wolumenu spowodowanymi przez blokady związane z pandemią w Chinach i ograniczenie działalności w Rosji.

Sprzedaż organiczna produktów do pielęgnacji skóry i higieny osobistej spadła do niskiego jednocyfrowego wyniku z powodu negatywnego miksu spowodowanego spadkiem marki super premium SK-II (pod wpływem blokady pandemicznej w Chinach), częściowo skompensowanej wzrostem cen i wolumenu spowodowanym innowacjami.

Sprzedaż organiczna segmentu kosmetyków dla psów wzrosła o trzy procent w porównaniu z rokiem poprzednim.

Sprzedaż produktów organicznych Shave Care wzrosła średnio jednocyfrowo ze względu na wzrost cen, częściowo skompensowany spadkiem wolumenu spowodowanym przez blokady związane z pandemią w Chinach. pandemią, częściowo skompensowanego dodatnim asortymentem produktów.

Sprzedaż organiczna Oral Care wzrosła jednocyfrowo m.in. z powodu wyższych cen netto, częściowo została skompensowana niższymi wolumenami z powodu blokady pandemicznej w Chinach i kurczenia się rynku na rynkach rozwiniętych.

Sprzedaż organiczna Personal Health Care wzrosła w wieku kilkunastu lat. Wzrost był szeroko zakrojony dzięki pozytywnej mieszance wynikającej z nieproporcjonalnego wzrostu produktów do oddychania, wyższych cen netto i wzrostu wolumenu z powodu silniejszego sezonu oddechowego w porównaniu z rokiem poprzednim.

Sprzedaż organiczna w segmencie Fabric and Home Care wzrosła o 9 proc. w czwartym kwartale, m.in. dzięki wyższym cenom.

Sprzedaż organiczna w segmentach Baby, Feminine i Family Care wzrosła o 7 proc. w porównaniu z rokiem poprzednim. Sprzedaż organiczna Baby Care wzrosła średnio jednocyfrowo ze względu na wyższe ceny, częściowo skompensowane niższymi wolumenami wynikającymi z ograniczenia działalności w Rosji i konkurencyjnej działalności na rynkach rozwiniętych. Sprzedaż produktów organicznych Feminine Care zwiększyła się wśród nastolatków, a wzrost nastąpił we wszystkich regionach. Wzrost wynikał głównie z wyższych cen netto i pozytywnego asortymentu produktów, częściowo skompensowanych niższymi wolumenami wynikającymi ze zmniejszonej działalności w Rosji. Sprzedaż organiczna Family Care wzrosła średnio jednocyfrowo dzięki wyższym cenom netto i wzrostowi wolumenu wynikającemu z innowacji i zwiększonej aktywności promocyjnej.

Prognozy P&G na 2023 r.

P&G spodziewa się całkowitego wzrostu sprzedaży w roku obrotowym 2023 w zakresie do 2 proc. i organicznego wzrostu sprzedaży w przedziale od 3 do 5 proc.

Obecna prognoza przewiduje, że niekorzystne zmiany walutowe, wyższe koszty towarów i wyższe koszty transportu wyniosą około 3,3 miliarda dolarów po opodatkowaniu. Koszty i problemy walutowe będą najbardziej widoczne w pierwszej połowie roku obrotowego.

P&G spodziewa się wypłacić ponad 9 mld USD dywidend oraz odkupić akcje zwykłe za kwotę od 6 do 8 mld USD w roku fiskalnym 2023.