Każda z marek, które znalazły się w pierwszej setce zakwalifikowała się do rankingu na podstawie wartości sprzedaży detalicznej w 2017 roku.

W raporcie ujęto takie kategorie sektora FMCG jak pakowana żywność, napoje bezalkoholowe, kosmetyki i środki higieny osobistej, suplementy diety, artykuły higieniczne, środki do czyszczenia domu, gorące napoje i opieka nad zwierzętami.

Raport wskazał, że postawy konsumentów w zakresie zdrowia ewoluują, a marki, które nie mogą sprostać nowym realiom, znikają z rynku. Zmiany w sposobie, w jaki ludzie poszukują informacji na temat produktów i robią zakupy online, mają na to ogromny wpływ. Dla wielu marek zmieniło się znaczenie różnych regionów świata a wraz z nim sugestie, gdzie firmy powinny koncentrować swoje zasoby.

W pierwszej setce najsilniejszych megabrandów znajduje się 41 marek spożywczych, to więcej niż zdobyła jakakolwiek inna kategoria. Marki kosmetyczne i higieniczne zajmują drugą pozycję, z 25 markami w pierwszej setce. Dokładnie jedna czwarta megabrandów to marki kosmetyków do pielęgnacji urody i higieny osobistej.

Wysoka pozycja kategorii piękno i higiena osobista

Wysoka pozycja kategorii piękno i higiena osobista

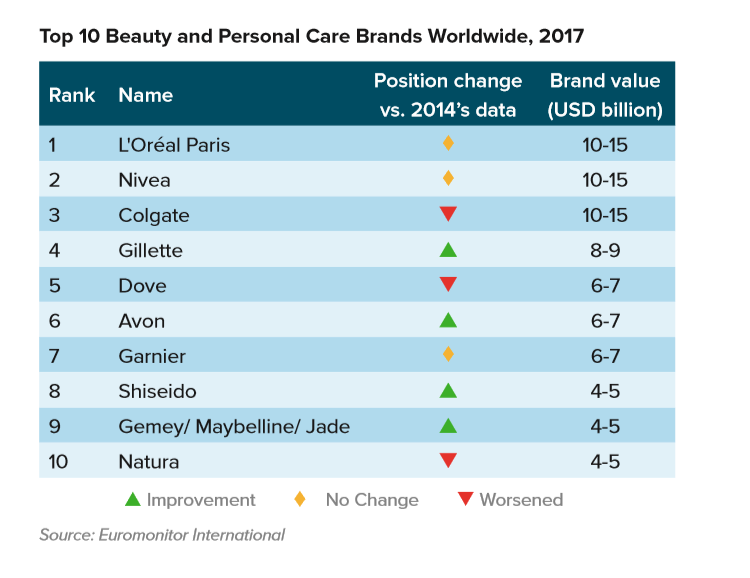

W rankingu marek kosmetycznych i kosmetyków do pielęgnacji ciała, zarówno L'Oréal Paris, jak i Nivea, znajdujące się na pierwszym i drugim miejscu, nie zmieniły swojej silnej pozycji w porównaniu do 2014 roku.

Tylko jedna marka weszła do pierwszej dziesiątki najsilniejszych marek kosmetycznych od 2014 roku: jest to marka Shiseido, która zajęła teraz ósme miejsce.

Od 2014 roku głównym trendem w kategorii beauty był zwrot ku produktom premium. Rosnące zaufanie konsumentów na kluczowych rynkach, a także zapotrzebowanie na wschodzących regionach znacznie zwiększyło zainteresowanie rynkiem produktów wysokiej jakości. Wielkie marki zareagowały na tę tendencję, a marki premium dążyły do zwiększenia zróżnicowania poprzez pozycjonowanie i personalizację.

Marki kosmetyczne według regionów

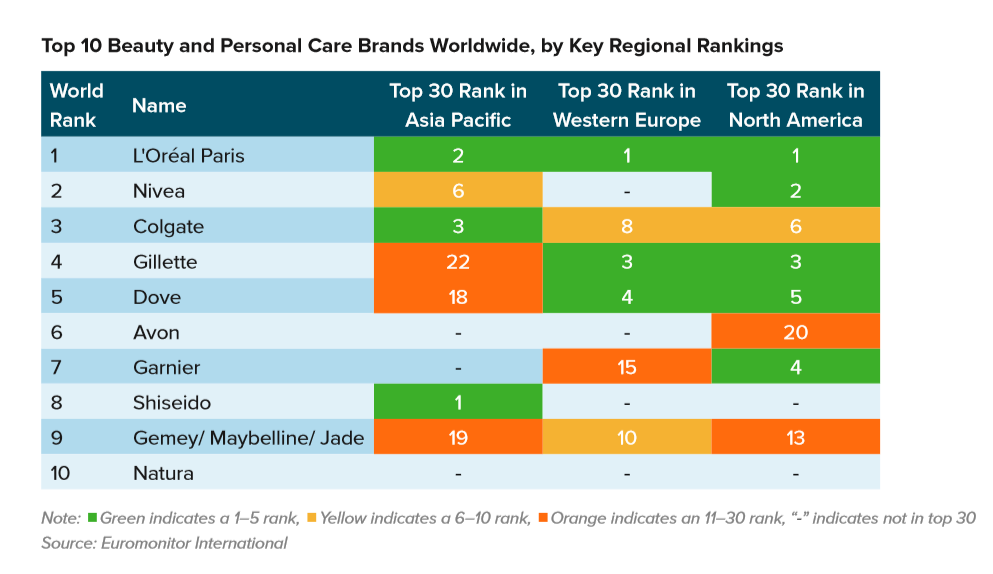

Cztery z pięciu najlepszych marek kosmetyków i higieny osobistej mieszczą się w pierwszej 30. w każdym z kluczowych regionów. Trzy najlepsze marki: L'Oréal Paris, Nivea i Colgate są szczególnie silne w regionie Azji i Pacyfiku oraz w Ameryce Północnej.

Jeśli chodzi o Nivea, to jej sprzedaż detaliczna spadła w Europie Zachodniej od 2014 roku, ale sprzedaż w regionie Azji i Pacyfiku stale rośnie, a Chiny są trzecim najważniejszym rynkiem tej marki.

Podczas gdy Gillette i Dove są blisko siebie w pierwszej dziesiątce, perspektywy tych marek wydają się nieco rozbieżne. Podczas gdy obie marki odnotowały wzrost sprzedaży detalicznej w regionie Azji i Pacyfiku od czasu rankingu z 2014 roku, to Dove również silnie rośnie w Ameryce Północnej.

W przypadku Avonu wydaje się mało prawdopodobne, aby ta marka utrzymała swoją pozycję w rankingu. Sprzedaż detaliczna marki spadła od 2014 roku we wszystkich regionach, nawet na kluczowych rynkach Ameryki Łacińskiej i Europy Wschodniej.

Z kolei Shiseido ilustruje znaczenie regionu Azji i Pacyfiku dla marek kosmetycznych - pierwsze miejsce w rankingu w tamtym regionie daje jej ósme miejsce na świecie.

Kosmetyczni liderzy

Nivea zajęła 9. miejsce w rankingu Top 100 Megabrands 2019 Euromonitora International. Nivea to najważniejsza marka niemieckiej firmy Beiersdorf, stanowiła 86 proc. sprzedaży jego kosmetyków w 2017 roku. Marka jest światowym liderem w pielęgnacji skóry i ochronie przeciwsłonecznej i jest obecna również w kategorii dezodorantów, produktów do kąpieli i pod prysznic. Jej sprzedaż plasuje się w przedziale 10-15 mld dol.

Głównymi regionami dla Nivei są Europa Zachodnia i Ameryka Łacińska. Jednak sprzedaż spadła w obu, ponieważ ta marka masowa konkuruje w branży kosmetycznej, gdzie produkty premium wykazały szybszy wzrost. Wartość sprzedaży detalicznej wzrosła w regionie Azji i Pacyfiku, a Chiny są trzecim co do wielkości rynkiem sprzedaży Nivea. Rozpoznawalność marki przyczyniła się do jej sukcesu na rynkach wschodzących.

W 2014 roku Nivea zakończyła wprowadzanie nowego logo w oparciu o niebieską plakietkę marki, aby zapewnić większą spójność między regionami i wyraźniejszą tożsamość marki. Marka szukała również nowoczesnych technologii, takich jak aplikacje internetowe, aby lepiej współpracować z młodymi osobami i sprostać zmianom w kierunku premium.

L'Oréal Paris znalazł się na wysokim 5. miejscu w rankingu. L'Oréal Paris jest wiodącą na świecie marką kosmetyków do pielęgnacji urody i higieny osobistej, a jej najważniejszymi rynkami są Europa Zachodnia, Azja i Pacyfik oraz Ameryka Północna. L'Oréal Paris to marka średniej klasy, która jest marką "masstige": przystępną cenowo, ale oferującą też droższe linie specjalistyczne. Jej sprzedaż również plasuje się w przedziale 10-15 mld dol.

Marka sprzedaje się najlepiej w USA i Chinach, jednak pozostałe kraje w pierwszej piątce sprzedaży znajdują się w Europie Zachodniej. Chiny są szczególnym celem marek i rynkiem wzrostu, ponieważ przewiduje się, że w ciągu następnych pięciu lat sprzedaż kosmetyków i produktów do pielęgnacji ciała wzrośnie tam o jedną trzecią, a wzrost sprzedaży marek masowych będzie wynikiem rosnącej siły nabywczej.

Francuska marka korzysta z wyjątkowo wysokich inwestycji na badania i rozwój, które zapewnia właściciel L'Oréal, co napędza regularne wprowadzanie na rynek nowych produktów. W sierpniu 2018 roku firma ogłosiła współpracę między Facebookiem i firmą kosmetyczną ModiFace, której właścicielem jest L'Oréal, pozwalającą użytkownikom cyfrowo testować różne produkty do makijażu za pomocą rozszerzonej rzeczywistości i kamery Facebooka.

Świetlana przyszłość marek beauty

Region Azji i Pacyfiku ma kluczowe znaczenie dla megabrandów sektora FMCG, w tym marek kosmetycznych. Ogromne znaczenie Chin potwierdza fakt, że chińskie marki krajowe znalazły się w setce największych firm, bo generują wystarczająco wysoką wartość sprzedaży, aby znaleźć się na takiej globalnej liście.

Wysoki status marek kosmetyków do pielęgnacji urody i higieny osobistej rankingu Euromonitora International jest dobrym wskaźnikiem popytu konsumpcyjnego na produkty kosmetyczne.

Jednak utrzymanie statusu megabrandów jest trudne jak nigdy dotąd, więc dla marek, które znalazły się wysoko w tym zestawieniu, jest to ogromne wyróżnienie.