Produkty antybakteryjne stały się niezbędne w czasie pandemii. W pierwszych tygodniach od pojawienia się informacji o koronawirusie COVID-19 były najbardziej poszukiwanym i deficytowym towarem. Według danych agencji badawczej Nielsen, w pierwszych dniach marca ich sprzedaż wzrosła o 2000 proc. rok do roku (Nielsen Panel Handlu Detalicznego, suma sieci kooperujących, T10 2-8.03.2020 vs. T1O 2019).

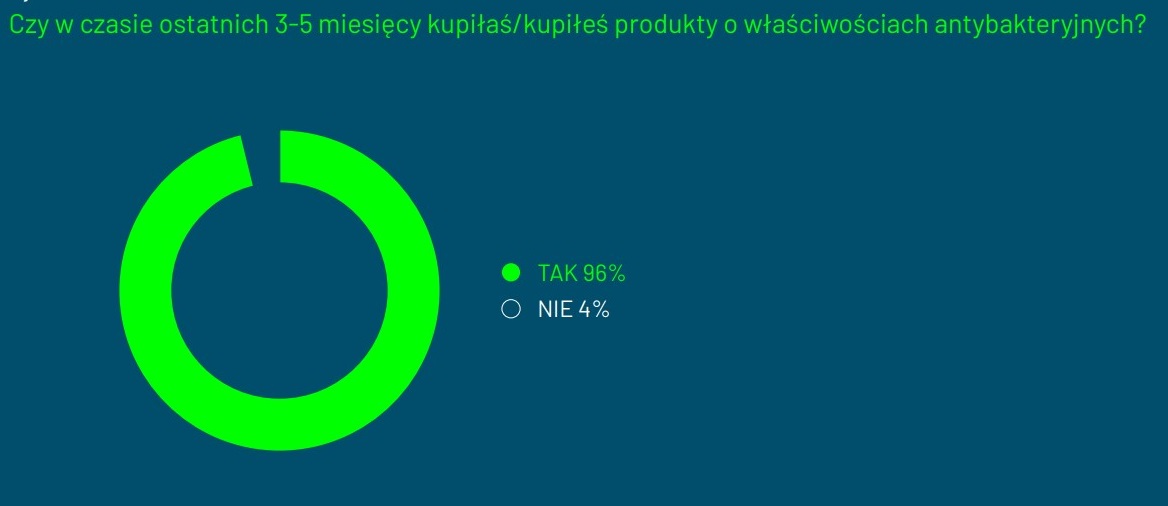

Wzrost popytu na ten asortyment potwierdza badanie przeprowadzone w lipcu br. na platformie konsumenckiej Testmetoo.com. Aż 96 proc. respondentów przyznało, że w ciągu ostatnich 3-5 miesięcy kupiło produkty o właściwościach antybakteryjnych.

Badanie „Opinie konsumentów na temat produktów antybakteryjnych”, 06-16.07.2020, n=5441, TestMeToo.com

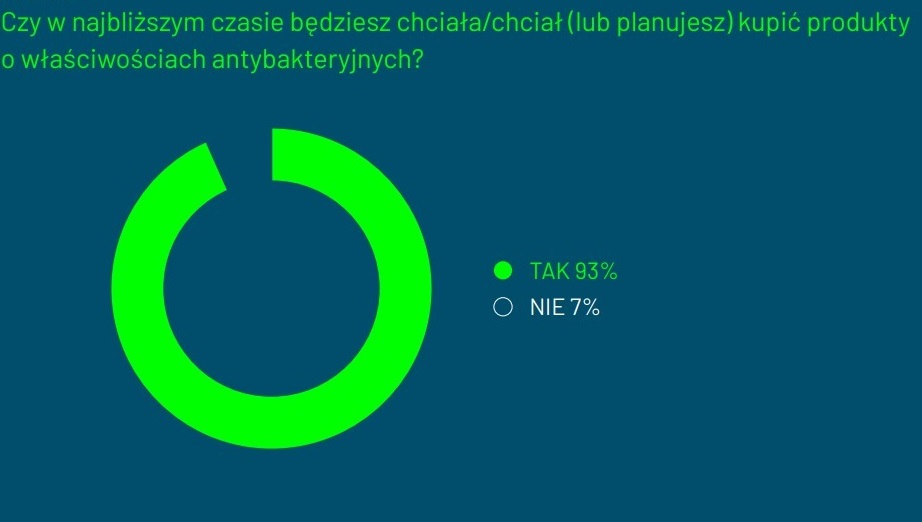

Jak mogliśmy obserwować, po pierwszym szaleństwie zakupowym spowodowanym strachem przed wirusem, kiedy klienci zrobili zapasy niezbędnych artykułów, popyt na produkty antybakteryjne osłabł. Nie oznacza to jednak, że konsumenci zrezygnowali ze stosowania tego typu preparatów. 93 proc. pytanych przez Testmetoo deklaruje, że w najbliższym czasie planuje kupić produkty o właściwościach antybakteryjnych.

Badanie „Opinie konsumentów na temat produktów antybakteryjnych”, 06-16.07.2020, n=5441, TestMeToo.com

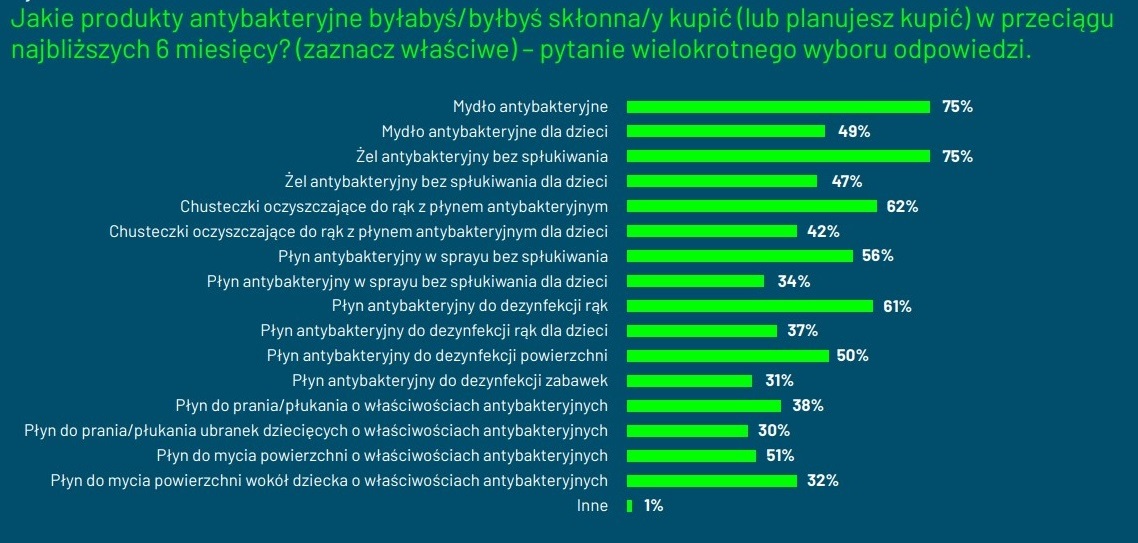

Najbardziej skutecznym i rekomendowanym przez lekarzy produktem w profilaktyce antywirusowej jest mydło. Najwygodniejszym i podręcznym produktem, kiedy nie można umyć rąk jest natomiast żel antybakteryjny. Znajduje to odzwierciedlenie w decyzjach zakupowych konsumentów. 75 proc. respondentów pytanych o to, jakie produkty antybakteryjne zamierza kupić w ciągu najbliższych 6. miesięcy na pierwszym miejscu wymienia właśnie mydło antybakteryjne. Tyle samo wskazuje na żel antybakteryjny bez spłukiwania. 62 proc. planuje zakup chusteczek do rąk z płynem antybakteryjnym, 61 proc. płynu antybakteryjnego do rąk, a 56 proc. płynu antybakteryjnego w sprayu bez spłukiwania. Obok mydła najpopularniejsze są więc produkty do dezynfekcji rąk w różnych formach podania.

Badanie „Opinie konsumentów na temat produktów antybakteryjnych”, 06-16.07.2020, n=5441, TestMeToo.com

– Mamy okazję obserwować bardzo ciekawe zjawisko tworzenia się kategorii produktów antybakteryjnych i jej wewnętrznego wzrostu poprzez podział na podkategorie produktów dla dorosłych, dla dzieci, do ochrony osobistej a także do dezynfekcji powierzchni – komentuje Andrzej Geryk, prezes Testmetoo. – Myślę, że dla firm działających w tej branży wskazówka z badania jest następująca – jeśli nie mają jeszcze w portfolio produktów z tej kategorii to warto je wprowadzić, ponieważ ze względu na niską stopę bazową będą one miały spektakularne wzrosty, a z konsumenckiego punktu widzenia jest to już kategoria masowa. Natomiast firmy, które mają już antybakteryjne produkty w ofercie mogą myśleć o rozszerzeniu portfolio o ich kolejne warianty. Bez względu na rodzaj nowości wprowadzanej na rynek, warto prototyp lub nowość zbadać i przetestować by zdobyć szybki feedback od konsumentów tak, aby zmaksymalizować sukces wprowadzenia nowości. Prawdopodobnie już nie wystarczy tylko zaistnieć. Kategoria stała się już konkurencyjna, a konsumenci mają swoje wymagania dla tej grupy produktów. Należy się spodziewać, że antybakteryjne preparaty pozostaną na stałe w użyciu, choć poziom zakupów w przyszłości będzie zależał od wielu czynników – mówi Andrzej Geryk.

Badanie „Opinie konsumentów na temat produktów antybakteryjnych” przeprowadzono w dniach 06-16.07.2020 na portalu konsumenckim TestMeToo.com na próbie 5 441 respondentów.