Po pandemii Polacy zaczęli ponownie odwiedzać centra handlowe, choć jeszcze nie tak licznie jak w 2019 r. Co ciekawe, dogodna lokalizacja czy łatwy dojazd nie są już kluczowymi czynnikami przy wyborze centrum handlowego. To się zmieniło – wynika z najnowszego raportu Inqiry.

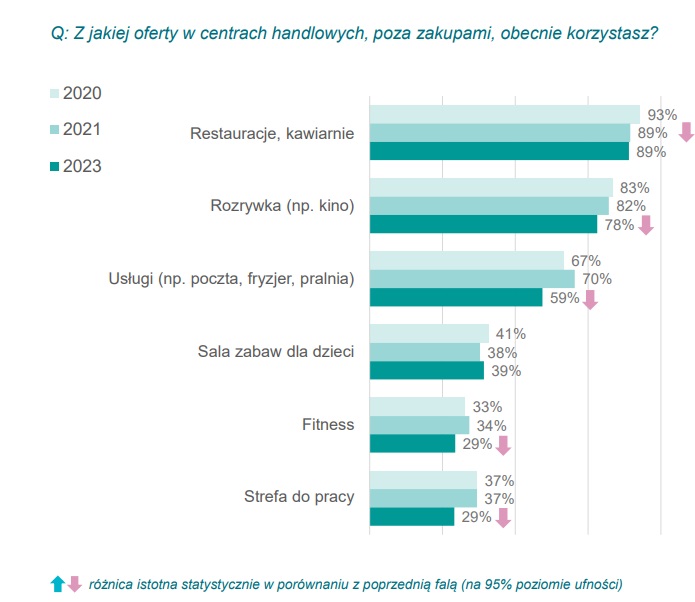

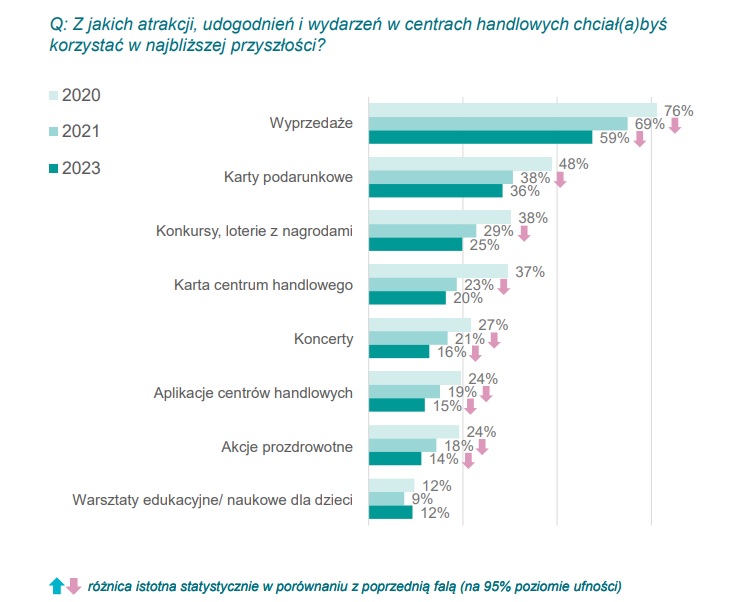

Raport „Centra handlowe w czasach post-Covid19” pokazuje, że spada zainteresowanie wszelkimi dodatkowymi atrakcjami oferowanymi przez centra handlowe. Po okresie pandemii na popularności straciły m.in. gastronomia i kina. Doszedł też kolejny czynnik – wysoka inflacja i potrzeba szukania oszczędności.

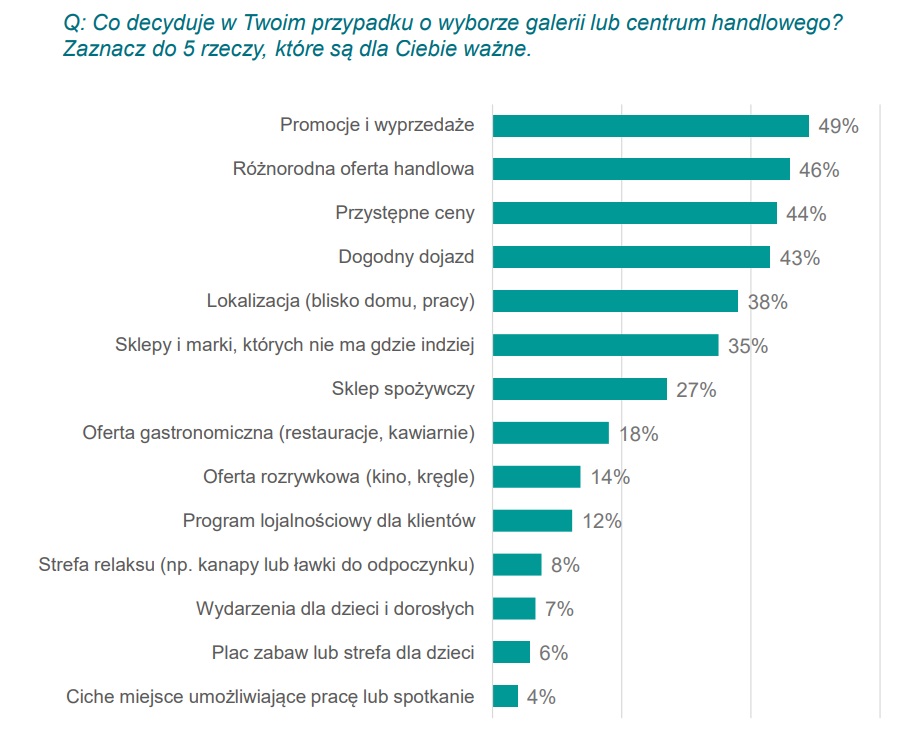

Atrakcyjne ceny i wyprzedaże stały się kluczowym czynnikiem wyboru centrum handlowego (mają one znaczenie dla co drugiej osoby), a także różnorodna oferta handlowa (46 proc. wskazań) w miejsce dogodnej lokalizacji i bliskości miejsca zamieszkania. Obecnie najczęstsze powody wizyty w centrum handlowym to szukanie promocji albo zaplanowane zakupy. Przy czym zaplanowane zakupy produktów niespożywczych wskazywane są częściej niż zakupy spożywcze.

Jednak warto zwrócić uwagę, że zakupy – zarówno spożywcze, jak i niespożywcze – są motywem podawanym istotnie rzadziej niż w roku 2021. Natomiast, choć zainteresowanie ofertą gastronomiczną i rozrywkową nie wróciło do stanu sprzed pandemii, to widoczny jest niewielki wzrost odsetka odwiedzających, dla których powodem wizyty w centrum handlowym jest chęć spędzenia czasu w kawiarni lub w restauracji, a także tych, którzy wybierają się do centrum w celach rozrywkowych (kino, kręgle, rozrywka).

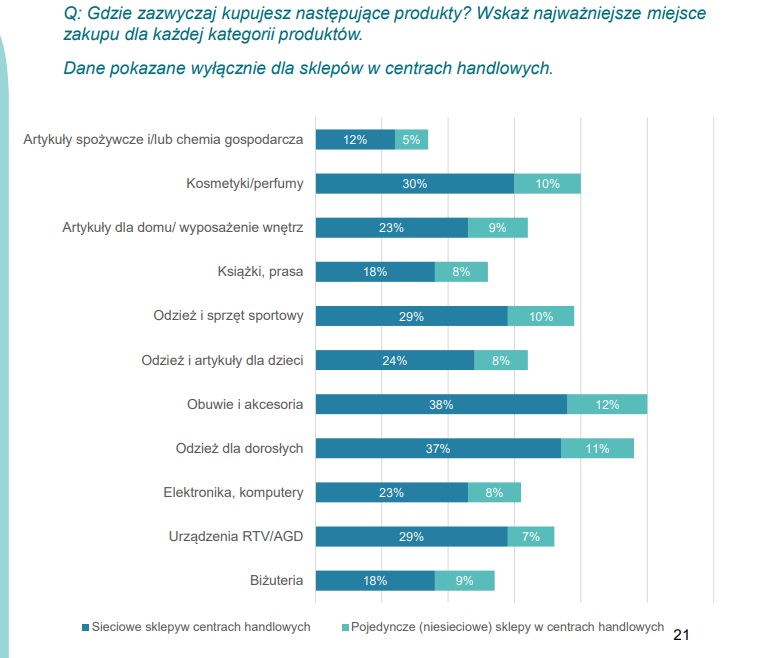

W centrach handlowych Polacy najchętniej kupują obuwie i akcesoria oraz odzież dla dorosłych, a także kosmetyki lub perfumy. Te kategorie najczęściej kupowane są przez klientów w sklepach sieciowych znajdujących się w centrach handlowych.

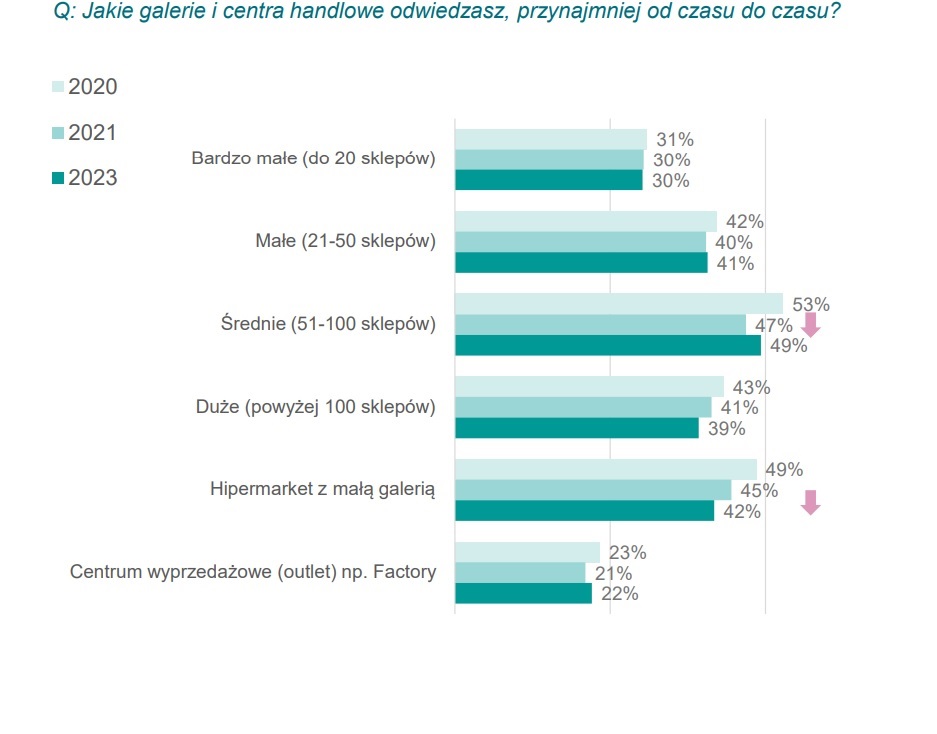

Aż 9 na 10 Polaków, którzy w ostatnim tygodniu odwiedzili centrum handlowe, deklaruje zadowolenie z wizyty – odsetek zadowolonych jest istotnie wyższy niż odnotowany w roku 2021. Mimo to częstość wizyt nie wróciła jeszcze do normy z okresu przed covidem. Spadło też zainteresowanie obiektami starszej generacji, tj. hipermarketów z małą galerią, choć mimo wszystko nadal cieszą się one dużą popularnością. Rośnie natomiast zainteresowanie centrami małymi i średnimi oraz outletami.

Tylko co piąty respondent ma jedno ulubione centrum handlowe, wyraźnie częściej biorący udział w badaniu odwiedzają dwa, a nawet trzy różne obiekty. Około 70 proc. deklaruje, że do najczęściej odwiedzanego centrum handlowego dociera w czasie dłuższym niż 10 minut, a ponad 60 proc. korzysta z samochodu (wybór środka transportu zależy w dużym stopniu od wielkości miejscowości).

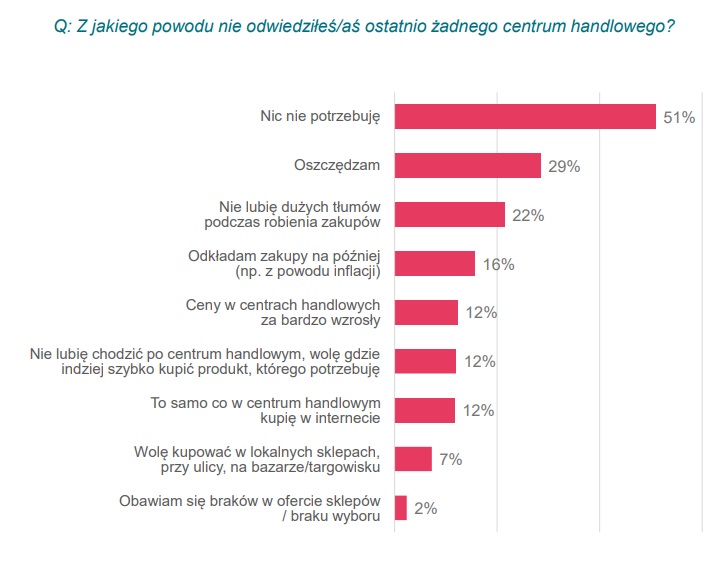

Wśród konsumentów, którzy w ostatnim tygodniu nie byli w centrum handlowym, najczęściej wymieniany powód to „nic nie potrzebuję” (ok. połowa osób w tej grupie). Kolejne miejsca na liście najczęściej wymienianych powodów zajmują: oszczędzanie (niema 30 proc. wskazań) oraz niechęć wobec tłumu (ponad 20 proc.).

Zdecydowana większość Polaków odwiedzających centra handlowe (ponad 60 proc.) przyznaje, że dotkliwie odczuło wzrost cen. Co piąta osoba określa go jako „bardzo dotkliwy”. Co drugi odpowiadający zauważa, że dochód jego gospodarstwa domowego jest mniejszy niż przed pandemią.

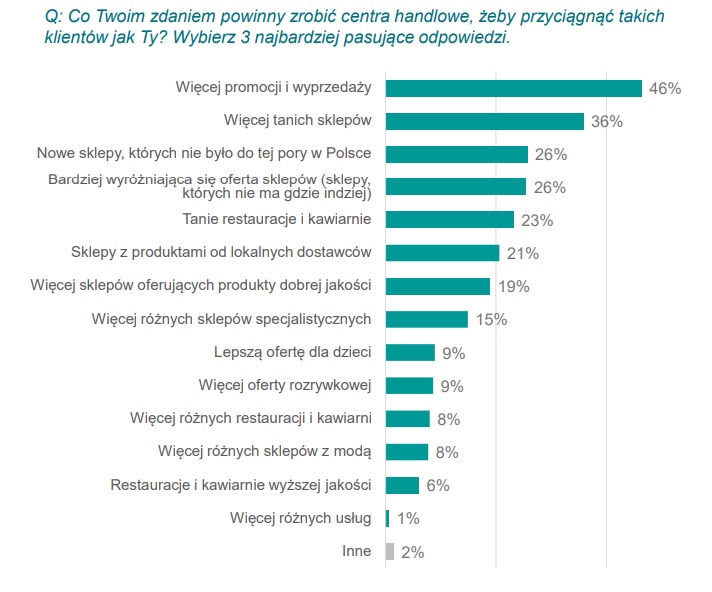

Najczęściej wykorzystywane źródła informacji o ofercie i wydarzeniach w centrach handlowych to lokalne portale informacyjne (internetowe) oraz informacje od znajomych i rodziny. Ponad 1/3 respondentów jest zdania, że zachętą do odwiedzenia konkretnego centrum handlowego byłaby większa liczba tanich sklepów. Preferencje te silnie zależą jednak od wieku i płci respondentów.

Spośród różnych atrakcji oferowanych przez centra handlowe największe zainteresowanie (chęć skorzystania w najbliższej przyszłości) niezmiennie budzą wyprzedaże, od 2020 roku są one wskazywane najczęściej.

Raport "Centra handlowe w czasach post-Covid19" obejmuje wyniki badań realizowane w 3 falach: luty 2020 r. (pre-Covid), sierpień 2021 r. (po zakończeniu drugiego lockdownu) oraz kwiecień 2023 r. (post-Covid) metodą CAWI (sondaż online na panelu YouGov). W każdej fali próba obejmowała ok. 1000 osób, które robią zakupy w centrach handlowych.