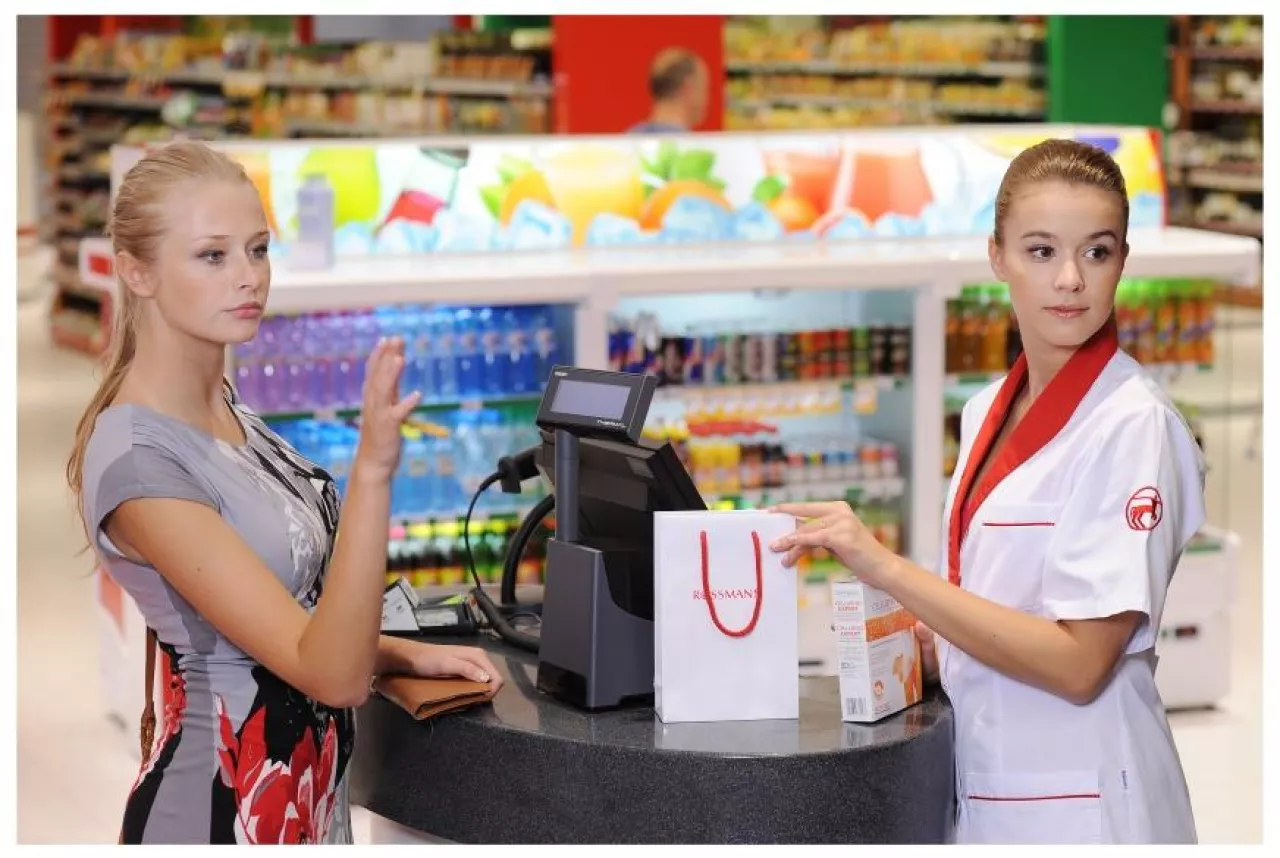

a zakupy Polacy najczęściej chodzą do dyskontów, hipermarketów i supermarketów. Wyjątek stanowi jednak kategoria kosmetyków, które kupowane są w dużej mierze w wyspecjalizowanych sklepach, do których klienci mają większe zaufanie – wynika z raportu „Shopper's Perspective 2017”, przygotowanego przez agencję badawczą Open Research. Najwięcej osób po kosmetyki chodzi do sieciowych drogerii (37 proc.), ale kupujemy je także w małych sklepach drogeryjnych oraz sieciowych perfumeriach (po 5 proc.), a także przez internet (4 proc.). Wbrew temu, co się mówi i pisze, kanał on-line pozostaje wciąż mało znaczący i to nie tylko w kategoriach kosmetycznych, których zakup wiąże się z potrzebą przetestowania, sprawdzenia, zasięgnięcia opinii sprzedawcy przed ostatecznym wyborem produktu. Konsumenci są nieufni wobec e-commerce także wtedy, gdy zamierzają kupić artykuły spożywcze czy chemię gospodarczą. Autorzy badania przypuszczają, że zaopatrując się w dobra szybko zbywalne, chcą od razu je mieć, by natychmiast zaspokoić swoje potrzeby.

Spontaniczne zakupy i brak lojalności w stosunku do marki

Jeszcze do niedawna Polacy skrupulatnie planowali wydatki, a na zakupy chodzili z listą. Poprawa sytuacji ekonomicznej sprawiła, że klienci częściej niż w ubiegłym roku (+6 proc.) pozwalają sobie na spontaniczne zakupy. Pod wpływem impulsu najczęściej kupują kosmetyki (25 proc.), czyli produkty, które – według autorów raportu – mogą służyć poprawianiu nastroju.

Badanie pokazało także, że w kategoriach kosmetycznych najrzadziej widać zjawisko przywiązania klientów do marki. Kupując produkty spożywcze lub chemię domową, konsumenci dokonują wyboru spośród kilku znanych sobie i lubianych marek. Tymczasem zakup kosmetyków częściej wiąże się z chęcią wypróbowania czegoś nowego, potrzebą poeksperymentowania z nowościami w ramach lubianych brandów, ale także z gotowością do zmiany dotychczas stosowanych marek na zupełnie nowe, jeszcze nieznane.

Ta chęć zdecydowania na miejscu o tym, który kosmetyk ostatecznie trafi do koszyka, sprawia, że konsumenci najczęściej samodzielnie kupują kosmetyki. Niechętnie zlecają to innym osobom. Zupełnie inaczej jest natomiast w przypadku chemii gospodarczej – kupno kapsułek do zmywarki czy proszku do prania łatwiej jest powierzyć komuś innemu.

Zgoda na korzyść odroczoną w czasie

Najwięcej klientów wybiera promocje z natychmiastową korzyścią. Dla nich najbardziej atrakcyjne są obniżki cen, możliwość otrzymania drugiego produktu gratis, bon do wykorzystania przy kolejnych zakupach albo większa ilość produktu w tej samej cenie. Jednak liczba osób, dla których takie formy promocji są najbardziej atrakcyjne, spada. W ubiegłym roku chęć do korzystania z takich ofert deklarowało aż 65 proc. konsumentów, a obecnie 57 proc. Polacy coraz chętniej wybierają promocje, w których nagroda jest odroczona w czasie. Są gotowi na zbieranie punktów lub naklejek za zakupy, udział w programach lojalnościowych czy konkursach z nagrodami. To dobra informacja dla sklepów, ponieważ taka forma promocji sprawia, że klient musi wrócić po nagrodę. Na dłuższą metę jest to bardziej opłacalne niż stymulowanie zakupów samymi obniżkami cen.

Przy okazji warto wspomnieć o zależności między lojalnością wobec marki a gotowością do korzystania z promocji. Klienci, którzy przejawiają większe przywiązanie do marki, są bardziej niż inni gotowi do zainteresowania się promocją, w której korzyść jest odroczona w czasie (np. udział w konkursie). Cenią oni również dołączane do produktu drobne upominki. Natomiast osoby nieprzywiązujące się do marki chętniej korzystają z promocji oferujących korzyść natychmiastową.

Najczęstszym bodźcem zachęcającym klientów do odwiedzenia sklepu wciąż pozostaje gazetka promocyjna. Badania pokazują, że ponad 40 proc. osób korzystających z promocji miało wcześniej kontakt z gazetką wziętą ze sklepu lub dystrybuowaną przez sklep do domu. Kolejnym źródłem wiedzy o promocjach są media, przy czym internet (25 proc.) gra większą rolę niż reklama telewizyjna (21 proc.). W samym sklepie najlepszym nośnikiem informacji o promocjach są tabliczki z cenami. 25 proc. klientów zwraca uwagę na produkty, pod którymi ceny mają inny kolor lub towarzyszą im dodatkowe oznaczenia. Materiały promocyjne umieszczone przy półce sklepowej oraz specjalna ekspozycja produktu w sklepie oddziałują odpowiednio na 19 i 18 proc. badanych.

Cena ważniejsza niż jakość obsługi

Agencja badawcza Open Research szczegółowo przeanalizowała, jakimi kryteriami kierują się klienci, gdy sięgają po produkty na sklepowych półkach. Okazuje się, że bardzo ważnym czynnikiem wciąż pozostaje cena. W segmencie wrażliwych cenowo kupujących można wyróżnić trzy podgrupy klientów: łowców okazji, poszukujących „dobrego produktu w dobrej cenie” oraz wrażliwych na cenę, świadomych konsumentów, którzy nie lubią przepłacać. Co ciekawe, grupa nielubiących przepłacać to osoby o stosunkowo wysokich dochodach na gospodarstwo domowe.

Niskie ceny i atrakcyjne promocje to jedne z najważniejszych powodów wyboru tej a nie innej sieci sklepów. Odpowiednio wskazuje na nie 33 i 30 proc. klientów. Jednak najważniejszym czynnikiem jest bliskość domu (40 proc.). Co ciekawe, niską moc przyciągania ma miła i kompetentna obsługa. Na ten czynnik wskazało zaledwie 9 proc. respondentów. Jeszcze mniejszą liczbę osób przekonuje przestronność sklepu i atmosfera (po 7 proc.) oraz przynależność do polskiej sieci (5 proc.).