Statista szacuje, że chociaż światowy rynek kosmetyków skurczył się w 2020 r. o 4,2 proc., to już 2021 r. spodziewane jest odbicie do poziomu o 1,4 proc. wyższego niż w roku poprzedzającym wybuch pandemii COVID-19. Pomimo pandemii rynek kosmetyków i pielęgnacji ciała należy do prężnie rozwijających się rynków konsumenckich i jest napędzany w szczególności przez segment kosmetyków do pielęgnacji skóry.

Pozytywnie na rynek wpływa zmiana pokoleniowa i wejście na rynek młodych konsumentów, którzy częściej kupują kosmetyki. Jednocześnie zmianę tę wzmacniają media społecznościowe, umiędzynarodowienie i e-commerce, które mają trwały wpływ na zachowania zakupowe produktów kosmetycznych.

Polska branża kosmetyczna

Polska utrzymuje od lat swoją pozycję na światowym rynku kosmetyków. W 2020 r. była 14. Największym eksporterem kosmetyków na świecie. Kryzys gospodarczy wywołany przez pandemię COVID-19 nie wpłynął na obserwowaną od lat tendencję wzrostową w polskim eksporcie kosmetyków – eksport za cały 2020 zamknął się wzrostem na poziomie 8,6 proc. względem poprzedniego roku. Polska branża kosmetyczna relatywnie dobrze poradziła sobie w niezwykle trudnym 2020 r. – produkcja sprzedana branży (w firmach zatrudniających powyżej 9 osób) nieznacznie spadła w całym roku i była jedynie o 0,3 proc. r/r niższa.

Rynek kosmetyków na świecie

Światowy rynek kosmetyków rósł w latach 2017-2020 w średnim tempie 1,2 proc. rocznie, osiągając wartość 428,0 mld EUR w 2020 r. Azja to największy rynek kosmetyków na świecie. W 2020 r. wartość jego przychodów wyniosła 162,2 mld EUR (37,9 proc. światowej sprzedaży). Największym importerem kosmetyków w 2020 r. były Chiny – kraj ten wygenerował 14,2 proc. światowego importu.

Francja jest światowym liderem w eksporcie kosmetyków. W 2020 r. osiągnęła udział w rynku na poziomie 12,7 proc. W 2020 r. Polska była 14. największym eksporterem kosmetyków na świecie, z udziałem na poziomie 3,0 proc. i 13. największym importerem z udziałem w wysokości 2,1 proc.

Pierwszą pozycję na świecie pod względem wydatków per capita przeznaczanych na zakup kosmetyków zajmują mieszkańcy Japonii, którzy w 2020 r. wydali przeciętnie na ten cel 260 EUR. Drugie miejsce zajęli Islandczycy (259 EUR), a trzecie Szwajcarzy (232 EUR). Średnie wydatki na kosmetyki w Europie wyniosły w 2020 r. niespełna 121 EUR.

Największym rynkiem na świecie dla branży kosmetycznej są Stany Zjednoczone. W 2020 r. wygenerowały one szacunkowe przychody w wysokości 69,1 mld EUR (16,1 proc. wartości światowej sprzedaży). Prognozowany jest wzrost tej wartości do poziomu 85,4 mld EUR w 2025 r., czyli poziomu o 16,4 proc. wyższego niż w roku poprzedzającym wybuch pandemii COVID-19. Spośród pięciu wymienionych rynków, najwyższą dynamiką wzrostu charakteryzują się Indie – wartość rynku w 2025 r. przewyższy poziom z 2019 r. aż o 51,6 proc.

Sklepy online odpowiadały za 20 proc. przychodów ze sprzedaży kosmetyków w Europie w 2020 r. Prognozuje się, że do 2024 r. udział przychodów z kanałów e-commerce zwiększy się do 23 proc.

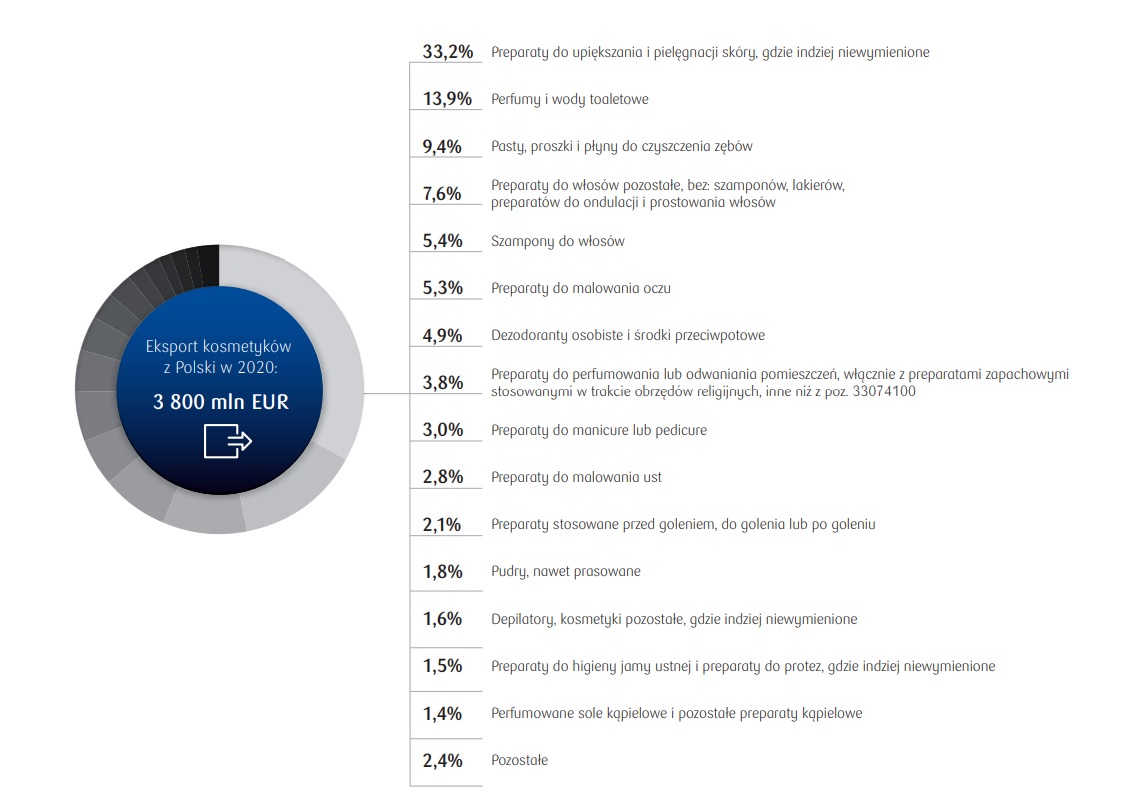

Eksport kosmetyków z Polski w latach 2017 - 2020 wzrósł o 39,8 proc. z poziomu 2,7 mld EUR w 2016 r. do 3,8 mld EUR w 2020 r., a import odpowiednio o 30,2 proc. z 2,1 mld EUR do 2,7 mld EUR. Pomimo pandemii COVID-19, w 2020 r. nie nastąpiło załamanie obserwowanej na przestrzeni ostatnich lat tendencji wzrostowej, a jedynie niewielkie jej wyhamowanie. Największy udział w polskim eksporcie kosmetyków ma kategoria preparaty do upiększania i malowania oraz preparaty do pielęgnacji skóry (z wyjątkiem leków), włącznie z preparatami do opalania, do manicure i pedicure – z udziałem 46,1 proc.

Głównymi kierunkami eksportowymi dla polskich producentów w 2020 r. były kraje europejskie oraz Kazachstan. Od lat największym odbiorcą są Niemcy, do których w 2020 r. trafiło 16,4 proc. polskiego eksportu kosmetyków. Trzej kolejni odbiorcy w 2020 r. to: Kazachstan, Rosja i Wielka Brytania, które nabyły łącznie 26,6 proc. eksportowanych przez Polskę kosmetyków. Na 10 największych rynków docelowych polskiej branży kosmetycznej trafiło w 2020 r. blisko 71 proc. naszego eksportu tych towarów.