Wartość L'Oréal wzrosła o 10 proc. do 11,2 mld USD i pozostaje najcenniejszą marką kosmetyczną na świecie. Po trudnych dwóch latach pandemii, która znacznie zmniejszyła sprzedaż kosmetyków na całym świecie, wartość marki L'Oréal prawie wróciła do wartości sprzed pandemii.

L'Oréal pozostaje liderem światowego przemysłu kosmetycznego dzięki swojemu cennemu marek, na czele którego stoi marka L'Oréal Paris. Francuska marka zbudowała znaczącą wartość w ciągu 100 lat działalności.

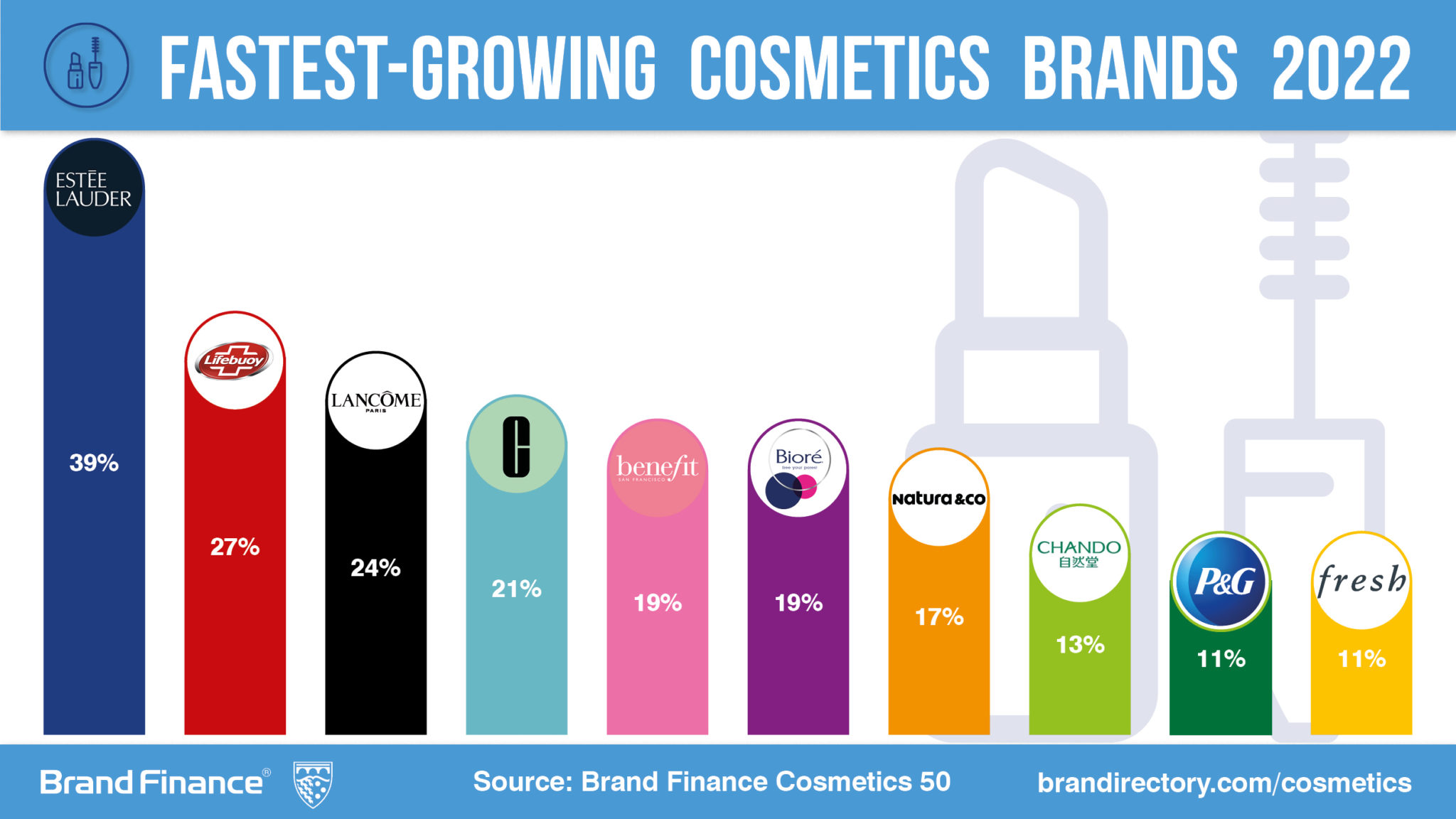

Najszybciej rozwija się jednak marka Estée Lauder, której wartość wzrasta w tym roku o 39 proc. do 7,9 mld USD i przeskoczyła o trzy miejsca z 5. w tegorocznym rankingu, stając się drugą najcenniejszą marką kosmetyczną na świecie. W ten sposób EL wyprzedziła w wycenie marki Gillette (wartość marki spadła o 8 proc. do 6,9 mld USD), Nivea (wartość marki wzrosła o 10 proc. do 6,8 mld USD) i Guerlain (wartość marki wzrosła o 8 proc. do 6,1 mld USD).

Świeżo po obchodach 75. rocznicy, Estée Lauder inwestuje w innowacyjne rozwiązania technologiczne, skoncentrowane na poprawie zrównoważonego rozwoju, ze szczególny nacisk kładzie na ograniczenie zużycia plastiku.

Oprócz obliczania wartości marki, Brand Finance określa również względną siłę marek za pomocą wskaźników takich jak inwestycje marketingowe, kapitał interesariuszy i wyniki biznesowe. Brand Finance obejmuje oryginalne dane z badań rynkowych od ponad 100 000 respondentów w ponad 35 krajach i w prawie 30 sektorach.

Natura, której wartość marki wzrosła o 17 proc. do 2,4 miliarda USD, jest najsilniejszą marką w rankingu kosmetyków z wynikiem indeksu siły marki (BSI) 91,5 na 100 i odpowiadającą mu oceną marki AAA+.

Siłę marki Natura wzmacniają ankietowani z Ameryki Południowej. Marka czerpie korzyści zarówno z lokalnego patriotyzmu, jak i przekonania wielu konsumentów, że dba ona o lokalne dziedzictwo naturalne, takie jak lasy deszczowe Amazonii.

Z kolei Lifebuoy (należąca do Unilever) wchodzi do rankingu Top 50 z płynem do dezynfekcji rąk i mydłem. Wartość tej marki wzrosła o 27 proc. do 0,7 mld USD) po raz pierwszy znalazła się na liście Brand Finance Cosmetics 50. Lifebuoy była drugą najszybciej rozwijającą się marką po Estée Lauder. Marka odpowiedziała na silny globalny popyt konsumentów na produkty higieniczne w odpowiedzi na pandemię.

Lifebuoy czerpie korzyści z obecności w portfolio Unilever, a to umożliwiło jej uzyskanie szerokiej dystrybucji do supermarketów na całym świecie.

Przeczytaj również: Najpopularniejsze marki kosmetyczne należące do celebrytów [RANKING]