Influencerzy-specjaliści

Obecnie influencerzy rekrutują się ze wszystkich możliwych branż, a zawód wyuczony czy wykonywany nie musi łączyć się z tematem, którym dana osoba zajmuje się w obrębie swojej działalności internetowej. Mintel sugeruje, że konsumenci i konsumentki będą coraz chętniej podążać za influencerami, którzy są specjalistami w swojej dziedzinie – w branży beauty będzie zatem chodzić o dermatologów, kosmetologów, fryzjerów, wizażystów itd.

Klienci i klientki chcą także być traktowani jako osoby, którym nieobce są terminy naukowe i biologia czy chemia. Chanel podąża za tym trendem w ramach programu “Po drugiej stronie słoiczka” (“Od niemal stu lat Chanel opracowuje coraz to bardziej innowacyjne produkty do pielęgnacji skóry. Każdy kosmetyk pielęgnacyjny Chanel zawiera kluczowe składniki, które pozyskano w skrupulatny sposób i przeobrażono dzięki specjalistycznej wiedzy. Proces tworzenia rozpoczyna się od surowca i kontynuowany jest w laboratoriach. Beyond the Jar celebruje ten kunszt.”)

Ta potrzeba bycia postrzeganymi jako osoby z dobrą wiedzą ogólną dotyczącą dyscyplin naukowych przekłada się również na wybory zakupowe dotyczące bardziej zaawansowanych narzędzi pielęgnacyjnych. Zainteresowanie produktami do pielęgnacji czerwonym światłem rośnie, podobnie jak pęd do innowacji technologicznych wśród samych marek; Shiseido proponuje Second Skin, przyrząd służący do pogrubiania skóry pod oczami i walki z tzw. workami, domowe urządzenia do mezoterapii również cieszą się coraz większą popularnością.

Chociaż wg. Andrew McDougalla te trendy najszybciej i najtrwalej przyjmują się na rynku azjatyckim, to oczekujemy podobnych trednów w Europie.

Piękno na receptę

Wraz z akceptacją bardziej skomplikowanych claimów i odnoszenia się do terminów naukowych rośnie zapotrzebowanie na składy wytrzymujące próbę researchu przez konsumentów. Coraz szerszy dostęp do informacji na temat działania poszczególnych składników i tego, jak wchodzą ze sobą w interakcje, zmusza firmy do bardziej precyzyjnego informowania konsumentów i konsumentek na temat swoich wyrobów. Co więcej, technologie takie jak sekwencjonowanie kodu genetycznego, fermentacja mlekowa i alkoholowa, a nawet hodowanie sztucznych biomów będą jeszcze częściej pojawiać się w arsenałach fabryk i laboratoriów kosmetycznych.

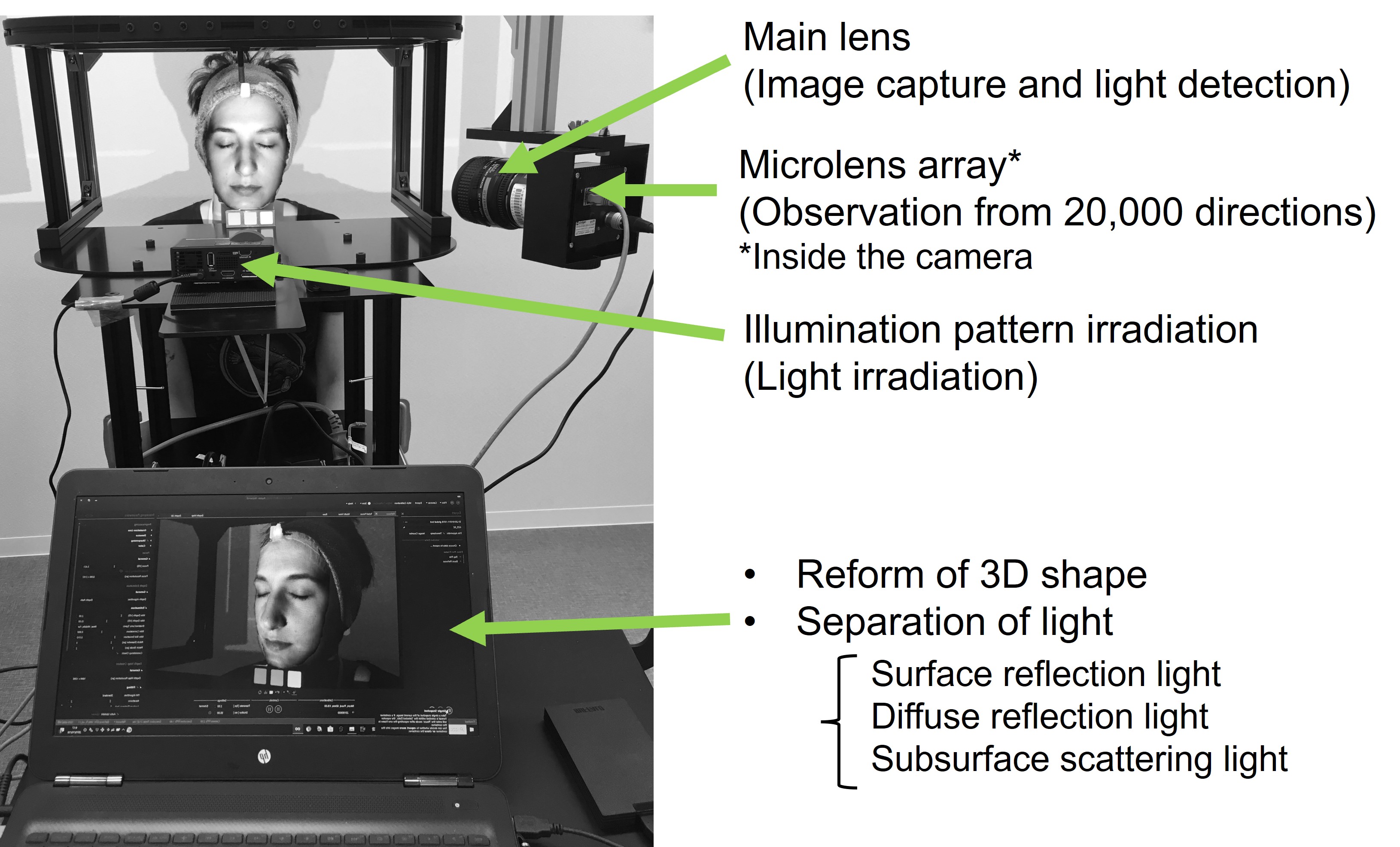

Rycina z materiałów badawczych Shiseido

Według Mintela jedna piąta konsumentów postrzega składniki laboratoryjnie stworzone jako podobne do naturalnych, a jedna trzecia konsumentów jest zainteresowana pielęgnacją spersonalizowaną, co potwierdza ich rosnące przywiązanie i zaufanie do technologizacji i medykalizacji branży kosmetycznej. Lekarze i laboranci są coraz częściej istotnymi decydentami nie tylko na poziomie research&development, ale także jako dyrektorzy kreatywni czy wręcz właściciele, czy założyciele marek, i ich dyplomy stanowią doskonałą zachętę do zaufania firmie. Na przykład, zespół badawczo-rozwojowy firmy Verily i dział kosmetyków aktywnych L‘Oréal rozpoczęły już w zeszłym roku współpracę w celu opracowania nowych technologii cyfrowych i produktów diagnostycznych do pielęgnacji skóry – czujniki sterowane sztuczną inteligencją. Jak niedawno pisałyśmy na łamach Wiadomości Kosmetycznych, Shiseido i Norweski Uniwersytet Nauki i Technologii opracowali innowacyjny system pomiarowy, który może analizować trójwymiarowy kształt twarzy, a także właściwości optyczne skóry twarzy, takie jak rozpraszanie światła podpowierzchniowego.

Self-care wielopoziomowy

Zdaniem Andrew McDougalla self-care nadal przechodzi postpandemiczny boom. Powód jest następujący; zwielokrotnienie znaczenia tej frazy. Obecnie w ramach self-care można mówić o zdrowiu psychicznym, seksualnym, ciałopozytywności, a nawet zdrowiu endokrynologicznym. Multisensoryczność staje się coraz bardziej kluczowa – kosmetyki i akcesoria mają być nie tylko skuteczne i ergonomiczne, ale również estetyczne i pozwalające na obcowanie z czymś przyjemnym w każdym tego słowa znaczeniu.

Jak ostatnio wspominałyśmy, sexual wellness to rosnąca kategoria rynkowa, której wróży się coraz większą ekspansję, a troska o niewizualne aspekty doświadczenia klienta z danym produktem umacnia się. Do drogerii i perfumerii wchodzi coraz więcej brandów zajmujących się np. zdrowiem wulwy, np. Your Kaya.

Bijoux Indiscrets

W związku z kryzysem ekonomicznym jedna piąta konsumentów poniżej 35 r.ż zubaża swój styl życia, tnąc koszty na wielu poziomach swojej codzienności, ale rutyny pielęgnacyjne stają się coraz bardziej skomplikowane. Efekt szminki dalej działa zgodnie ze swoją zasadą, badania wskazują jedynie, że przesuwa się jego fokus – produkty nim objęte to coraz częściej kosmetyki pozwalające na przyjemne doznania (kule do kąpieli, balsamy, lubrykanty) niż na przyjemne widoki (makijaż).

Elementem boomu self-care jest również suplementacja, coraz bardziej skomplikowana i coraz częściej spersonalizowana. Przykładem może być Neutrogena. Na stronie internetowej SkinStacks konsumenci korzystają z cyfrowej oceny skóry, a następnie Skin360 rekomenduje spersonalizowane zestawy suplementacyjne z siedmioma warstwami witamin i składników odżywczych, w oparciu o indywidualny cel zdrowia skóry konsumenta.

Nourished x Neutrogena Skin360

Nowe reguły zaangażowania konsumenta

Klienci i klientki oczekują holistycznego angażowania ich w doświadczenie zakupowe; chodzi o 360° interakcji. Wariant sklepu online i offline to nie wszystko, kiedy konsumenci mogą oczekiwać ecommerce (z kuponami, gamifikacją i połączeniem z social mediami), sklepu stacjonarnego w formie salonu lub pop-upu (lub klasycznego, ale z przyciągającymi wzrok displayami), aplikacji mobilnej, wejścia w Metaverse, filtrów na Instagramie czy TikToku itd. Jak mówi McDougall, klienci chcą doświadczenia i zabawy, a nie tylko regałów z kosmetykami. Ważne są płynne interakcje między sklepem, aplikacją, komputerem i obsługą ludzką i „podawanie” sobie klienta z rąk do rąk.

Niezrozumiany jeszcze przez wielu Metaverse, zdaniem McDougalla, będzie rosnąć w siłę. Marki takie jak Olaplex, L’Oreal, Nyx, czy Dove znalazły już swoje miejsce w wirtualnej rzeczywistości, i spodziewać się można wyłącznie powiększania tej grupy.

Jedna trzecia konusmentów badanych przez Mintela wierzy, że Metaverse może zmienić w namacalny sposób relacje społeczne w życiu rzeczywistym, więc warto mieć ten aspekt marketingu cyfrowego na uwadze. Istotne jest także to, że klienci mają tendencję do próbowania w życiu wirtualnym rzeczy, które w świecie rzeczywistym mogłyby być zbyt kosztowne lub ryzykowne, np. drastyczna zmiana fryzury.

Czytaj także: Mintel: Eksperckie opinie, self-care, zdrowie seksualne i inteligentne sklepy to ogromne możliwości w 2023 r.