Polski rynek kosmetyczny był wart w 2020 r. około 3,8 mld euro, co czyni z niego 6. największy obszar ich zbytu w Europie. Jednocześnie Polska zalicza się do najszybciej rosnących rynków kosmetycznych w Europie. Dla porównania wszystkie pozostałe kraje z europejskiego TOP 10 pod względem sprzedaży kosmetycznej odnotowały w analizowanym okresie spadek lub stagnację sprzedaży (m.in. Wielka Brytania, Hiszpania), bądź co najwyżej delikatny wzrost (np. Francja, Niemcy, Włochy). Dojrzałość polskiego rynku oznacza jednak również silną konkurencję i nielojalnego klienta. Polskie firmy upatrują więc szansy na rozwój w eksporcie i osiągają tu duże sukcesy.

Łączna wartość polskiego eksportu kosmetycznego wyniosła w 2020 roku około 3,7 mld euro. Jak czytamy w raporcie „Dekada sukcesów, pandemia i co dalej? Perspektywy krajowej branży kosmetycznej w postkryzysowej rzeczywistości” autorstwa Krzysztofa Mrówczyńskiego i Tomasza Tyca z Departamentu Analiz Makroekonomicznych Pekao S.A., odczyt ten uwzględnia w sporej części zjawisko reeksportu, którego głównym kanałem są działające w Polsce koncerny zagraniczne (powszechna w całej Europie praktyka wykorzystywania lokalnych filii jako regionalnych centrów dystrybucyjno-logistycznych). M.in. z tego względu dane te nie są porównywalne ze statystykami dotyczącymi krajowej produkcji, choć dają one dość dobry obraz struktury produktowej analizowanego sektora.

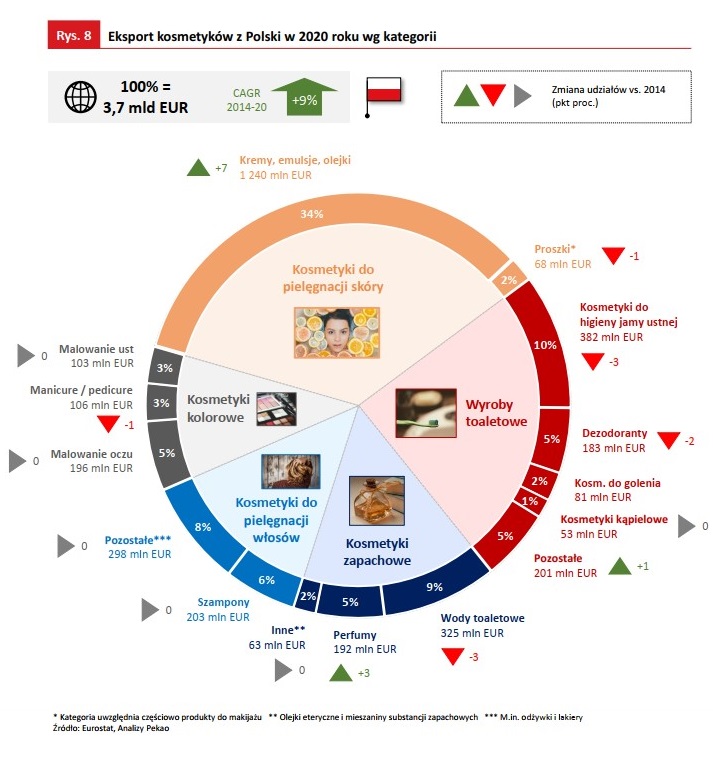

Kluczową w przekroju całej krajowej branży kosmetycznej kategorią eksportową są preparaty do pielęgnacji skóry, odpowiadające w ub.r. za ponad 1/3 całkowitej sprzedaży zagranicznej. Jest to również segment, który najmocniej zyskiwał w ostatnich latach na znaczeniu (wzrost udziału od 2014 roku aż o około 6 punktów proc.).

Za blisko jedną czwartą sprzedaży zagranicznej kosmetyków odpowiadają preparaty codziennego użytku (wyroby toaletowe, takie jak m.in. pasty do zębów, żele i płyny do kąpieli, dezodoranty czy artykuły depilacyjne).

Na pozostałe trzy duże kategorie (kosmetyki zapachowe, do włosów oraz kolorowe) przypadają kilkunastoprocentowe udziały w łącznym eksporcie.

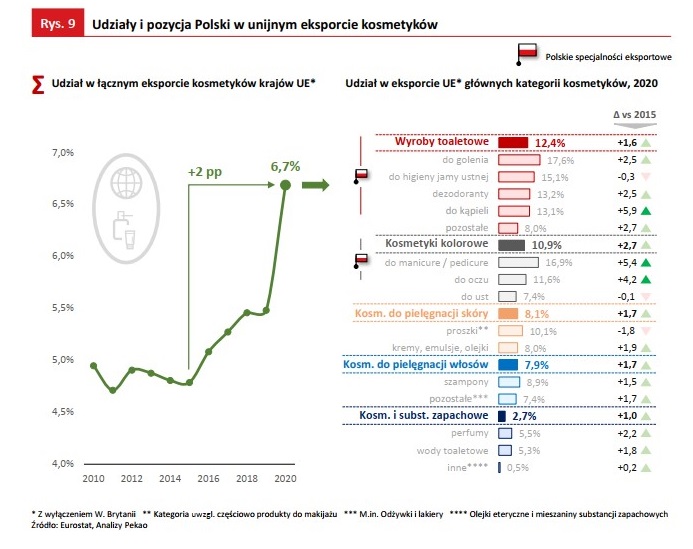

Efekty coraz większej aktywności krajowych producentów kosmetyków na arenie międzynarodowej dobrze odzwierciedlają dane dotyczące udziału Polski w unijnym eksporcie kosmetyków. Po uwzględnieniu olejków eterycznych i mieszanin substancji zapachowych (stosowanych bardziej jako surowce kosmetyczne, lecz uwzględnionych także w dziale 33 klasyfikacji CN, a które krajowa branża wytwarza jedynie w marginalnym stopniu) udział ten wyniósł w 2020 roku blisko 7 proc.

Efekty coraz większej aktywności krajowych producentów kosmetyków na arenie międzynarodowej dobrze odzwierciedlają dane dotyczące udziału Polski w unijnym eksporcie kosmetyków. Po uwzględnieniu olejków eterycznych i mieszanin substancji zapachowych (stosowanych bardziej jako surowce kosmetyczne, lecz uwzględnionych także w dziale 33 klasyfikacji CN, a które krajowa branża wytwarza jedynie w marginalnym stopniu) udział ten wyniósł w 2020 roku blisko 7 proc.

Ostatnie lata (zwłaszcza miniony, kryzysowy rok) to zaś okres dynamicznego wzrostu tego wskaźnika – od 2015 roku łącznie aż o 2 punkty procentowe. Wzrost ten z różnym natężeniem odnotowany został w większości segmentów branży. Obecnie największą rolę w europejskim eksporcie kosmetyków krajowi producenci odgrywają w obszarze wyrobów toaletowych (aż ponad 12 proc. udział w eksporcie państw UE) - zwłaszcza w takich kategoriach jak produkty do golenia, higieny jamy ustnej, dezodoranty czy kosmetyki kąpielowe (gdzie udział ten kształtuje się w przedziale 13-18 proc.). Znaczną, blisko 11 proc. część unijnego eksportu kontrolują oni ponadto w segmencie kosmetyków kolorowych, ze szczególnym uwzględnieniem preparatów do manicure / pedicure (blisko 17 proc.) oraz do malowania oczu (niecałe 12 proc.). Relatywnie wysokie udziały (około 8 proc.) w handlu zagranicznym krajów Wspólnoty polski przemysł kosmetyczny osiągnął również w obszarze kosmetyków do pielęgnacji skóry i włosów, a w zasadzie jedynym segmentem, w którym odgrywa on drugorzędną rolę są kosmetyki zapachowe (wraz z surowcami do ich produkcji), gdzie udział ten nie przekracza 3 proc.. W niektórych pojedynczych kategoriach polscy producenci szczególnie mocno przesunęli się w górę w zestawieniach czołowych eksporterów UE – tak było m.in. w przypadku kosmetyków kąpielowych, do manicure / pedicure czy makijażu oczu (gdzie udział Polski w eksporcie UE wzrósł od 2015 r/r o 4-6 punktów procentowych.

Polscy producenci skupili się na eksporcie, gdy pojawił się covidowy kryzys. – W najtrudniejszym okresie, tj. od kwietnia 2020 do marca 2021 roku polska sprzedaż zagraniczna kosmetyków, licząc w euro wzrosła r/r o 1 proc. W przeliczeniu na złote przychody eksportowe zwiększyły się jednak aż o 7 proc. r/r. To branży mocno zorientowanej na sprzedaż poza kraj wystarczyło by w całości zrekompensować ubytek sprzedaży odnotowany na lokalnym rynku – piszą autorzy raportu.

Dodają także, że wbrew pozorom grono państw, którym w analizowanym okresie udało się uniknąć spadku eksportu kosmetyków było dość szerokie. W części z nich procentowe wzrosty były nawet bardzo znaczące (np. o blisko 50 proc. w przypadku Finlandii). Poza Polską, Holandią i Czechami grupę tę tworzyły jednak kraje nie zaliczające się do czołowych eksporterów tych wyrobów w Unii Europejskiej, a pod względem nominalnego wzrostu eksportu w tym czasie polski przemysł kosmetyczny osiągnął 6. najlepszy wynik (+39 mln euro vs. kwi’19-mar’20).