Jak wynika z najnowszego badania i raportu Koszyk Zakupowy autorstwa ASM Sales Force Agency, uśrednione ceny podstawowych produktów FMCG były w lipcu o ponad 8 proc. wyższe niż rok wcześniej. Podrożało 8 na 10 analizowanych kategorii produktów: produkty sypkie, chemia domowa i kosmetyki, mięso, wędliny i ryby, napoje, dodatki, nabiał, używki i piwo oraz produkty tłuszczowe.

Rekordowy wzrost cen w skali roku (ponad 85 proc.) odnotowano w kategorii produktów tłuszczowych.

Z wyliczeń ekspertów ASM Sales Force Agency wynika też, że nabiał podrożał o 20 proc., piwo

i używki o prawie 15 proc., produkty sypkie i dodatki o 11 proc., mięso, wędliny i ryby o blisko 7 proc., a napoje o prawie 4 proc. Natomiast na dole zestawienia drożejących produktów znalazły się chemia domowa i kosmetyki. W tej grupie produktów podwyżki wyniosły niecałe 3 proc.

Z danych ASM Sales Force Agency wynika również, że różnice pomiędzy cenami tych samych produktów w poszczególnych sieciach handlowych przekraczają 100 proc. Na przykład żel pod prysznic Nivea Sport Men 500 ml w sieci Auchan kosztował 8,98 zł, a w Biedronce, Netto i Polomarkecie – 13,99 zł. Biorąc od uwagę całą kategorię chemii domowej i kosmetyków najtańsze produkty można było znaleźć w lipcu sieci Auchan, a najdroższe robiąc zakupy w spożywczym kanale online.

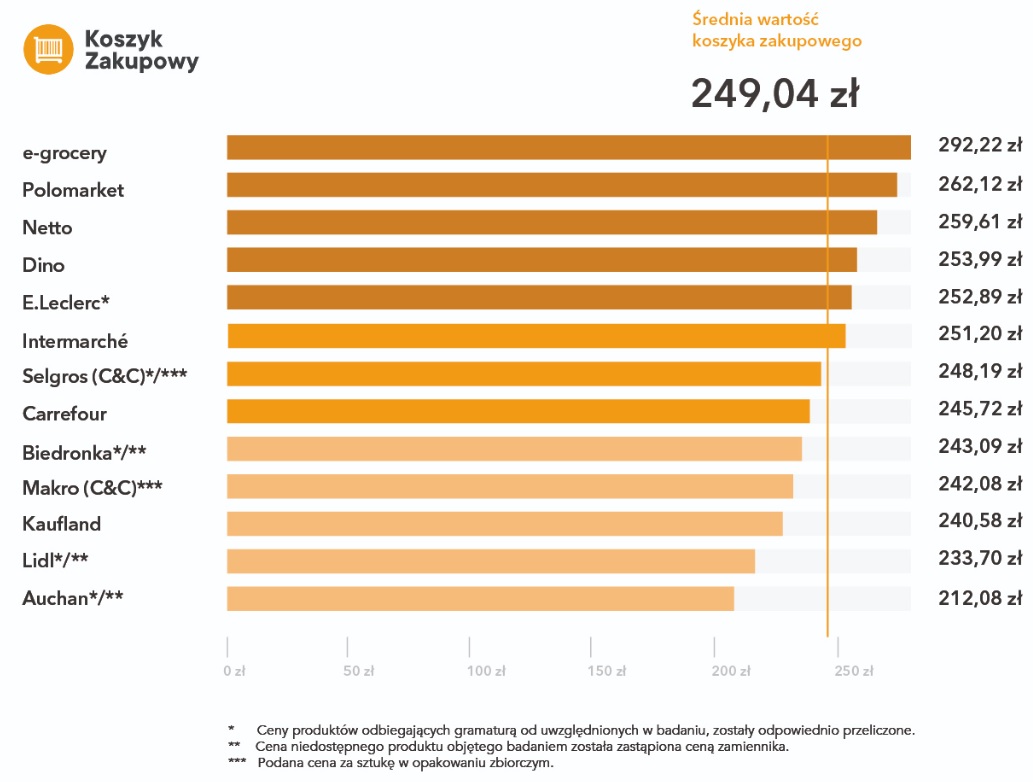

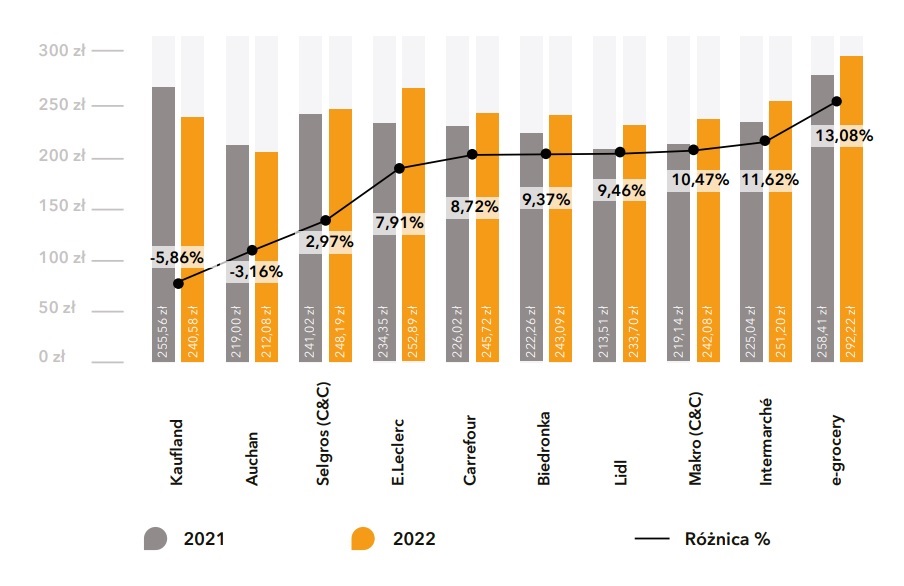

Analiza cen produktów wszystkich kategorii wykazała, że właśnie Auchan jest najtańszym sklepem w zestawieniu (tu ceny nawet zmalały średnio o 3,16 proc.).

Jednak największy spadek cen można zaobserwować w sieci Kaufland (-2,11 mdm i 5,86 proc. rdr). Najdroższe zakupy czekają konsumentów w e-grocery (gdzie również wzrosty są najwyższe – ponad 13 proc. rdr). Różnica między średnią wartością koszyka zakupowego w kanale e-grocery, a koszykiem w najtańszych hipermarketach wynosi 21 proc. Koszyk w hipermarketach kosztował średnio 240,49 zł, podczas gdy w kanale e-grocery wartość ta wyniosła 292,22 zł.

Analitycy ASM Sales Force Agency są zdania, że sklepy wciąż nie osiągnęły pułapu podwyżek.

– Inflacja wciąż utrzymuje się na wysokim poziomie, choć jej wzrost wyhamował po raz pierwszy od wielu miesięcy. Nie oznacza to jednak, że ceny podstawowych produktów będą niższe. Koszty produkcji i transportu utrzymują się na wysokim poziomie, więc w kolejnych miesiącach możemy się spodziewać dalszego wzrostu cen wybranych produktów FMCG – mówi Patryk Górczyński, dyrektor zarządzający ASM Sales Force Agency.

Według niego szczyt inflacyjny wciąż jest przed nami, biorąc pod uwagę między innymi zapowiadane podwyżki cen energii.

– Warto pamiętać, że niższą dynamikę wzrostu obserwujemy jedynie w skali ostatniego miesiąca. Porównanie cen rok do roku w odczuciu konsumentów nadal wypada niekorzystnie. Sieci handlowe mogą jednak wykorzystać ten moment do intensywnych działań promocyjnych, zwracając na siebie uwagę tych osób, które aktywnie poszukują najlepszych ofert – podsumowuje Patryk Górczyński.

***

Badanie ASM Sales Force Agency obejmuje porównanie cen analogicznych produktów FMCG (tych samych marek i o tych samych gramaturach) z różnych kategorii, w sklepach stacjonarnych, internetowych oraz tzw. hybrydach (czyli sieciach prowadzących zarówno sprzedaż online, jak i offline). Badanie przeprowadzane jest w dyskontach (Lidl i Biedronka), sieciach tradycyjnych (Auchan, Carrefour, E.Leclerc, Intermarché, Tesco, Kaufland) oraz Cash & Carry (Makro i Selgros).

Do zbiorowej kategorii e-grocery zalicza się 6 sklepów online: frisco.pl, dodomku.pl, polskikoszyk.pl, szybkikoszyk.pl, megasam24.pl oraz barbora.pl. Hybrydę sprzedaży stacjonarnej i internetowej reprezentują odpowiednio Auchan vs. Auchan.pl, E.Leclerc vs. E.Leclerc online, Carrefour vs. E-Carrefour.