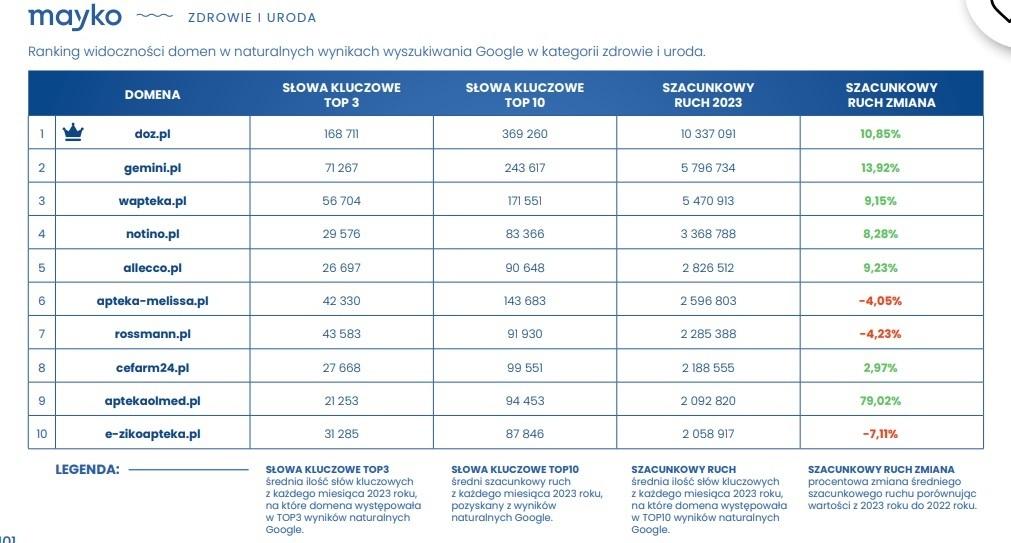

Agencja SEO/SEM Mayko postanowiła prześledzić działania serwisów w zakresie marketingu w wyszukiwarkach. Zebrała dane z każdego miesiąca 2023 roku, po czym w raporcie uśredniła te wartości. Kryterium wyboru lidera danej branży to średnia szacunkowego ruchu z naturalnych wyników wyszukiwania Google. Pod uwagę zostały wzięte jedynie sklepy internetowe, bez stron firmowych i korporacyjnych.

Okazało się, że w branży Zdrowie i Uroda, na czele znalazło się Doz.pl, które jest liderem segmentu już od kilku lat. Na kolejnych miejscach uplasowy się gemini.pl i wapteka.pl.

Wojciech Przekop, head of SEO w agencji SEO/SEM Mayko komentuje:

Raport odnotowuje, że Doz.pl wyróżnia się na tle konkurencji dzięki podstronom produktowym. Struktura ich budowy jest wzorcowa, co sprawia, że użytkownicy łatwo znajdują potrzebne informacje o produktach.

Kolejne punkty wyróżniające Doz.pl to szybkie i poprawnie ładujące się podstrony, co sprzyja zwiększeniu czasu spędzanego przez użytkowników oraz obniżeniu wskaźników odrzucenia. Ma to pośrednie przełożenie na całokształt efektów SEO. Natomiast obszar, który mógłby być lepiej wykonany, związany jest z optymalizacją tytułów części kategorii produktowych.

Na plus została oceniona treść strony. Raport zauważa, że Doz.pl ma świetnie opisy produktów oraz bardzo wysokiej jakości artykuły blogowe w sekcji Poradnik o zdrowiu. Artykuły te są pisane przez specjalistów, co dostarcza wiarygodnej wiedzy. Jedynym problemem może być brak rozwiniętych informacji o autorach (BIO) pod artykułami, co przełożyłoby się na większe zaufanie użytkowników, jak i robota Google.

Za to sekcje Encyklopedia leków, Encyklopedia ziół i Katalog aptek są wypełnione wysokiej jakości treścią.

Poza TOP 10 rankingu agencji Mayko znalazły się jeszcze:

Agencja SEO/SEM Mayko zwraca uwagę, że 2023 ro. był do e-commerce rokiem innowacji i dostosowania.

Natomiast największym zaskoczeniem w branży e-commerce w 2023 roku było gwałtowne nasilenie wpływu sztucznej inteligencji (AI) na całą branżę. Rozwój narzędzi AI, takich jak ChatGPT, zrewolucjonizował sposób, w jaki firmy podchodzą do marketingu, SEO i personalizacji doświadczeń zakupowych. Ta niespodziewana dominacja AI w e-commerce przekształciła zarówno strategie marketingowe, jak i operacyjne, stawiając nowe wyzwania przed firmami oraz otwierając nowe możliwości w zakresie angażowania klientów i optymalizacji procesów biznesowych.

Co zatem czeka e-commerce w najbliższym czasie? Najbardziej prwdopodobne jest kontynuacji rosnącej roli sztucznej inteligencji, która będzie jeszcze bardziej integrować się z różnymi aspektami działalności – od personalizacji oferty, optymalizację procesów logistycznych, aż po wsparcie obsługi klienta.

Dlatego e-commerce managerom na 2024 rok radzi skoncentrowanie się na elastyczności i innowacyjności.