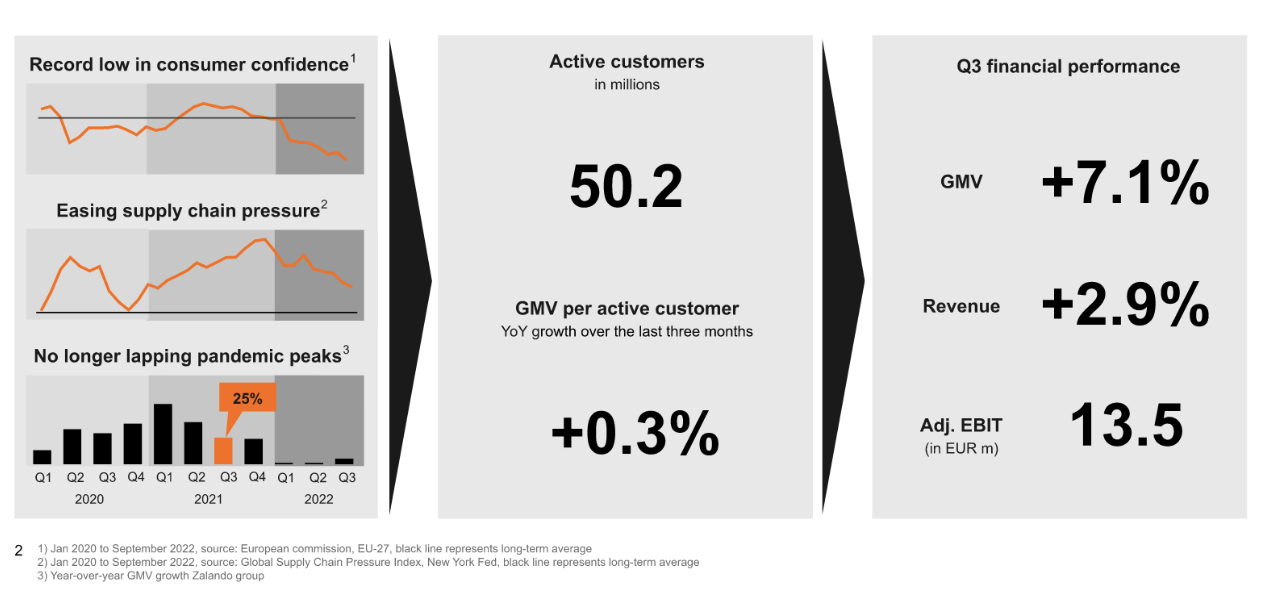

Zalando zaraportowało rekordowo niski wskaźnik zaufania konsumentów wobec platformy, ale jednocześnie z zmniejszona została presja na łańcuch dostaw. Liczba aktywnych klientów przekroczyła po raz pierwszy w historii firmy 50 milionów (wzrost o 8 proc. w stosunku do ostatnich pomiarów), a sprzedaż brutto w przeliczeniu na jednego klienta wzrosła o 0.3 proc.

Mimo rynkowej tendencji spadkowej, sprzedaż na Zalando rośnie. Wyniki finansowe w trzecim kwartale 2022 wskazują, że wolumen sprzedaży brutto wzrósł o 7,1 proc., przychody o 2,9 proc., a skorygowany zysk operacyjny urósł w trzecim kwartale do 13,5 mln euro. W trzecim kwartale 2022 r. nie notuje się już wzrostów sprzedaży związanych z pandemią COVID-19.

Dane odnośnie do sprzedaży

W stosunku do roku poprzedniego pierwsza połowa 2022 nie przyniosła wzrostu wolumenu sprzedaży brutto, jednakże skorygowany zysk operacyjny wzrósł o 26 mln euro. Druga połowa 2022 wykazuje tendencję wzrostu do roku poprzedniego między 6 a 13 proc., prognozowany skorygowany zysk operacyjny zamyka się a 154 a 238 mln euro, a nakład inwestycyjny i neutralny kapitał obrotowy netto wyniesie między 350 a 400 mln euro.

W pierwszym półroczu 2022 r. wzrost sprzedaży w stosunku do pierwszego półrocza poprzedniego roku wyniósł zero. Zalando spodziewa się uzyskać dolne wartości zakresu wskazanego; 3-7 proc. wolumenu sprzedaży brutto, do 3 proc. wzrostu przychodów, między 180 a 260 mln euro skorygowanego zysku operacyjnego.

Strategie bazujące na wartościach i ludziach

Kluczowe trzy punkty strategii Zalando na nadchodzący kwartał i kolejne to Klienci, Partnerzy, oraz Ludzie i Planeta. Wszystkie trzy mają być przyczynkiem do zwiększenia zaufania wobec platformy zakupowej, poprawienia stosunków z podmiotami zewnętrznymi i poprawy wizerunku brandu jako przyjaznego rosnącej świadomości ekologicznej.

Klienci:

-

program lojalnościowy Zalando Plus potroił liczbę członków rok do roku.

-

wprowadzenie minimalnej wartości zamówienia zachęciło klientów do zwiększenia rozmiaru koszyka lub uiszczenia opłaty za dostawę; w rezultacie zamówienia poniżej minimalnej wartości zamówienia stały się opłacalne.

-

docelowo Zalando ma się stać punktem startowym dla mody w życiu swoich klientów.

-

firma będzie wdrażać obliczoną na lata wizję stworzenia nowego doświadczenia w zakresie odkrywania mody, które będzie coraz bardziej łączyć treści cyfrowe i proces zakupowy, aby zapewnić konsumentom prawdziwie inspirujące wrażenia, takie jak już powstałe z marką A-T° i nadchodzące z firmą Salomon.

Partnerzy:

-

silny wzrost udziału partnerów biznesowych o 7 punktów procentowych w porównaniu do ubiegłego roku wskazuje na rosnące zaufanie wobec Zalando wśród firm z branży fashion i beauty.

-

unikatowe współprace z rozpoznawalnymi markami pozwalają nie tylko na pogłębienie porozumienia między przedsiębiorstwami, ale także przyciągają kolejnych klientów. Strategiczna współpraca partnerska z Nike, której launch zostanie przeprowadzony w przeciągu najbliższych kilku tygodni we wszystkich krajach funkcjonowania Zalando Partner Program, obejmuje specjalne benefity dla zarejestrowanych klientów. Jednym z nich będzie dostęp do produktów przeznaczonych wyłącznie dla konsumentów z Zalando.

Ludzie i Planeta:

-

Zalando wprowadza na rynek pierwsze kolekcje Adaptive Fashion dla osób z niepełnosprawnościami, których specyficzne potrzeby rozmijają się często z tym, co oferują sklepy sieciowe.

-

platforma kieruje się w kierunku bardziej zrównoważonej mody, produkowanej i dystrybuowanej z poszanowaniem środowiska i zasobów naturalnych.

Czytaj także: Zalando spodziewa się wzrostów i poprawy rentowności w drugiej połowie roku 2022