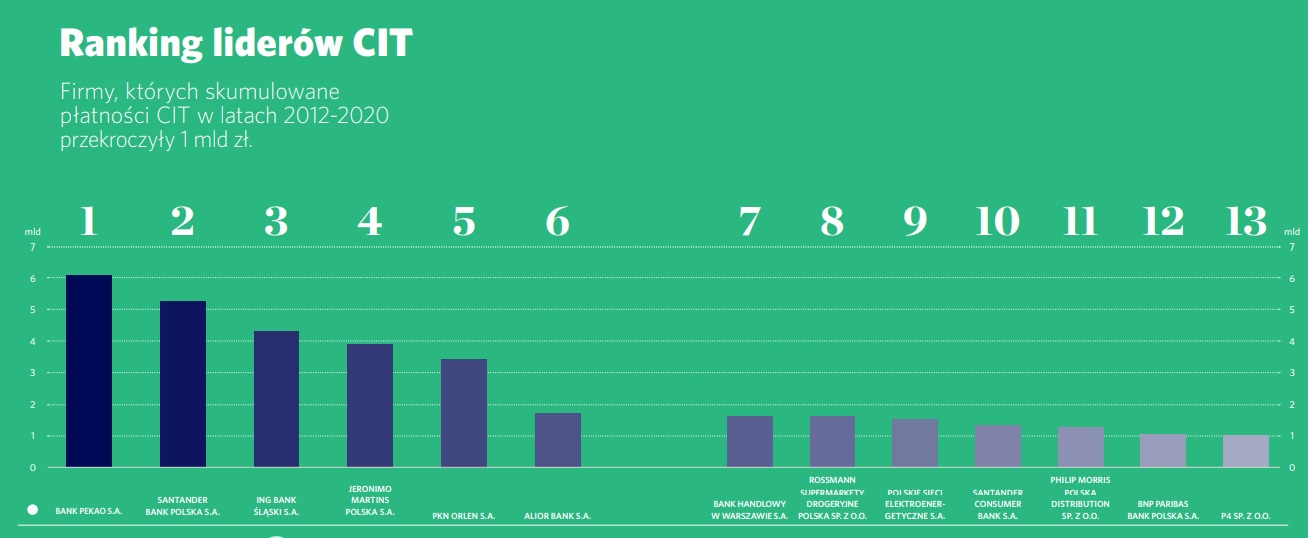

Polityka Insight podała listę największych płatników podatku CIT w Polsce. W pierwszej trzynastce znalazły się na niej dwie firmy handlowe - Jeronimo Martins (w grupie JM działają sieć dyskontów Biedronka oraz sieć drogeryjna Hebe) oraz Rossmann.

W latach 2012-2022 największy podatek CIT odprowadziły w kolejności: Bank Pekao, Santander Bank Polska, ING Bank Śląski, Jeronimo Martins, PKN Orlen, Alior Bank, Bank Handlowy w Warszawie, Rossmann, PSE, Santander Consumer Bank, Philip Morris, BNP Paribas i P4.

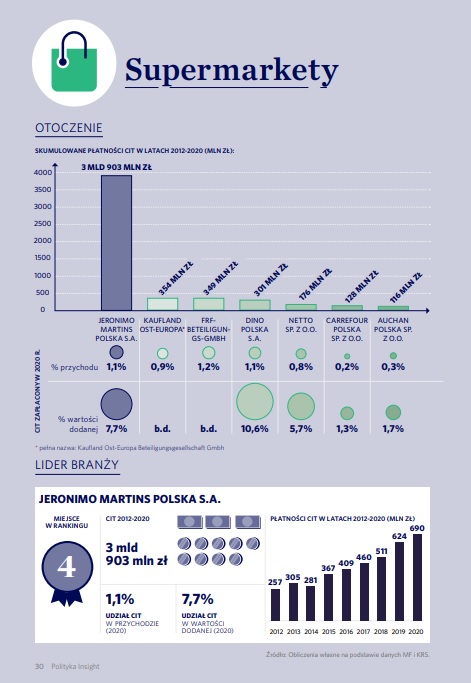

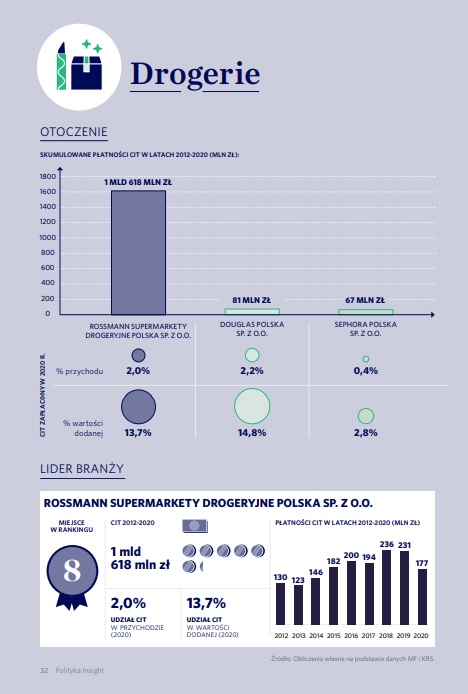

Jeronimo Martins Polska oraz Rossmann Supermarkety Drogeryjne Polska zapłaciły w latach 2012-2020 odpowiednio 3,9 mld zł oraz 1,6 mld zł.

Właściciel Biedronki, firma Jeronimo Martins, w porównaniu do innych konkurentów z branży odprowadza gigantyczne środki do polskiego budżetu.

Od lat wśród największych płatników CIT jest Rossmann. Przez Politykę Insight został zestawiony z sieciami perfumerii Douglas Polska i Sephora Polska.

Największe podatki CIT w Polsce płacą instytucje finansowe (banki) oraz firmy handlowe. Firmy z sektora handlu są największą grupą podatników CIT. W 2020 r. wśród największych podatników było aż 465 firm zajmujących się handlem detalicznym i 123 zajmujących się handlem hurtowym. Od 2012 r. firmy handlowe zapłaciły łącznie ponad 26 mld zł. W samym roku 2020 firmy detaliczne zapłaciły 2,1 mld podatku CIT, a firmy hurtowe 2,8 mld zł.

Najwięksi podatnicy odpowiadają za 62,3 proc. dochodów z CIT. Łącznie jest to grupa 2,6 tys. przedsiębiorstw. Zapłacone przez nich podatki są istotne nie tylko dla budżetu państwa, ale przede wszystkim dla budżetów samorządów, w których podmioty te są zarejestrowane. W przypadku mniejszych gmin czy powiatów podatki przekazywane przez pojedynczą firmę mogą stanowić nawet połowę łącznych dochodów.

W Polsce wszystkie podmioty prowadzące działalność gospodarczą, z wyłączeniem działalności gospodarczej prowadzonej przez osoby fizyczne, są zobowiązane do odprowadzania na rzecz skarbu państwa podatku dochodowego (ang. Corpora te Income Tax). Wysokość należnego podatku jest określana na mocy ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych wraz z późniejszymi zmianami.

Podatek CIT jest podatkiem liniowym, którego stawka wynosi 19 proc. Od niedawna istnieje jednak także stawka obniżona – 9 proc. Dotyczy ona przychodów innych niż z zysków kapitałowych i może być stosowana wyłącznie przez małych podatników (o przychodach poniżej 2 mln euro) oraz nowopowstałych podmiotów

w pierwszym roku ich działalności. Podatek ten naliczany jest od tzw. podstawy opodatkowania (dochodu).

W kontekście terytorialnym wyróżnia się dwa zakresy opodatkowania: nieograniczony oraz ograniczony obowiązek podatkowy. W pierwszym przypadku podatkiem CIT objęte są wszystkie dochody podatnika niezależnie od miejsca ich osiągnięcia. Odnosi się to do przedsiębiorstw, których siedziby lub zarządy znajdują się w Polsce. Natomiast ograniczony obowiązek podatkowy obejmuje jedynie dochody osiągnięte na terenie Polski i dotyczy wyłącznie tych podmiotów, których siedziby i zarządy są usytuowane za granicą. W efekcie

międzynarodowe korporacje, aby uniknąć podwójnego opodatkowania, rozliczają się zgodnie z umowami międzynarodowymi i często samodzielnie wybierają najkorzystniejszą dla siebie rezydencję podatkową – jest to miejsce, gdzie znajduje się siedziba firmy i gdzie konsolidowane są zyski, od których potem naliczany jest podatek. W rezultacie część firm może mieć niższą podstawę opodatkowania w Polsce, niż wynikałoby to z wysokości przychodów osiąganych na terenie kraju.