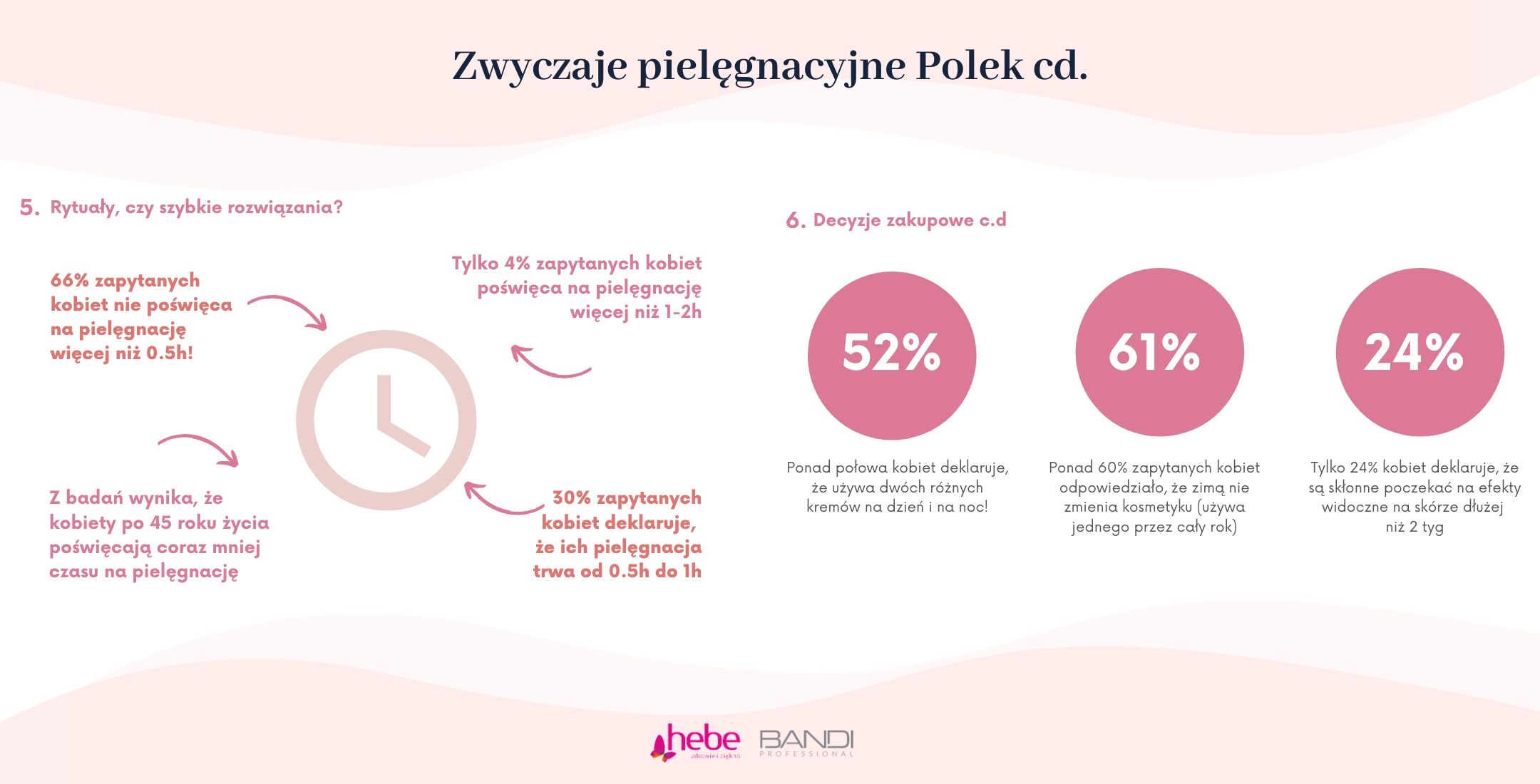

Jak wynika z raportu „Zwyczaje pielęgnacyjne Polek”, dla 97 proc. z nich ulubionym kosmetykiem pozostaje krem do twarzy, a 52 proc. stosuje różne kremy na dzień i na noc. Tutaj zależność jest taka, że im starsza respondentka tym częściej przyznaje się do stosowania oddzielnego kremu na dzień i na noc.

Przede wszystkim skuteczność, cena i skład

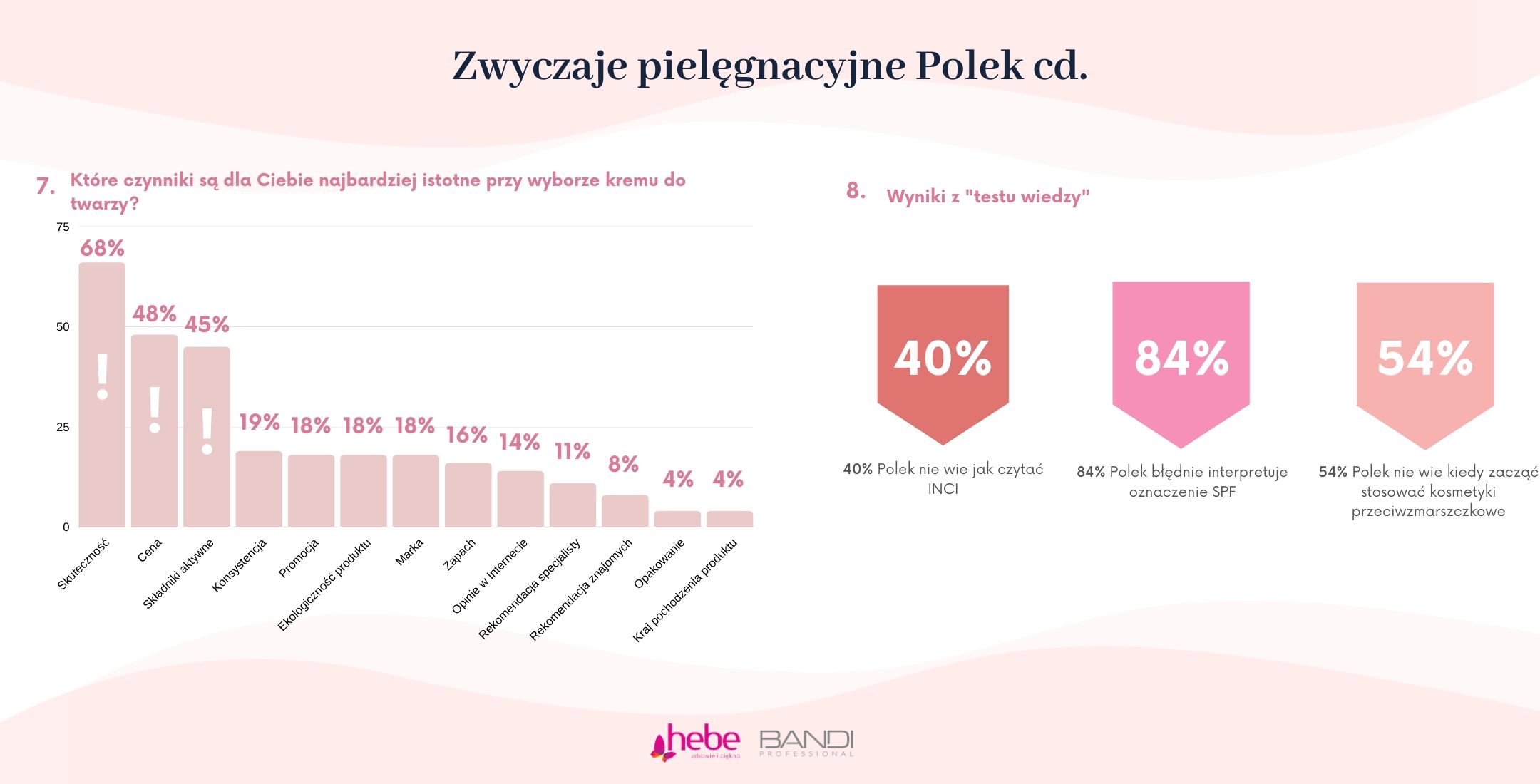

Większość pań wybierając krem kieruje się jego skutecznością (68 proc.), potem ceną (48 proc.), a dalej składem (45 proc.).

Kobiety, przyznając, że poszukują przede wszystkim kremu skutecznego, równocześnie nie są wierne jednemu kosmetykowi (mniej niż co piąta ma swój ulubiony). Może mieć to związek z tym, że aż 35 proc. Polek oczekuje efektów działania kremu już po kilku dniach jego stosowania.

– W takim czasie spektakularne zmiany nie są jednak możliwe, zwłaszcza, że część pań może stosować kosmetyki nieprawidłowo dobrane do potrzeb swojej cery – zwraca uwagę Magdalena Mularuk, dyrektor marketingu sieci Hebe,.

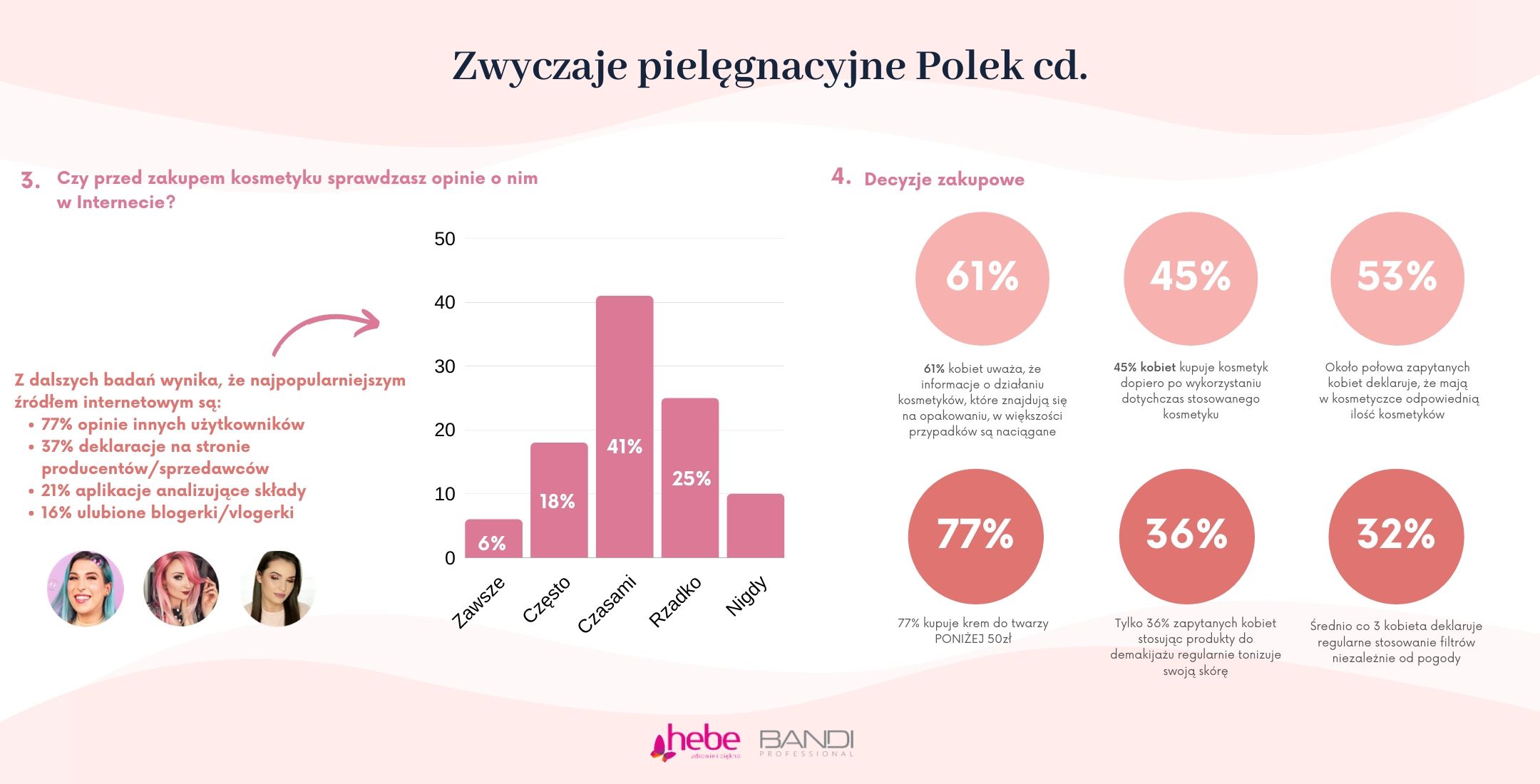

Tymczasem respondentki na ogół samodzielnie diagnozują stan skóry i poszukują kosmetyków. Większość badanych (63 proc.) analizuje potrzeby cery we własnym zakresie. Przed wyborem kosmetyku kobiety raczej szukają informacji samodzielnie (w internecie, czytają informacje na opakowaniach, lub testują próbki). Jeśli już zasięgają porady to częściej u znajomych lub sprzedawców niż u profesjonalistów. Bardzo ostrożnie podchodzą natomiast do informacji o efektach działania kosmetyków. Prawie dwie trzecie badanych kobiet (63 proc.) zgadza się, że są one naciągane lub zupełnie im nie wierzą.

Kolejnym istotnym czynnikiem w wyborze kremu jest cena. Większość badanych wydaje na krem mniej niż 50 zł. Odsetek kobiet, które są skłonne wydać więcej wzrasta w grupach po 35 roku życia.

Nie bez znaczenia w decyzjach zakupowych jest rola promocji. Jednak kobiety starsze niż 65 lat są najbardziej konsekwentne podczas zakupów i z reguły kupują to, co zaplanowały. Natomiast osoby między 25 a 44 rokiem życia częściej przyznają, że kupują więcej niż miały w planie. Często dają się skusić promocjom.

Codzienne rytuały

W dni powszednie większość kobiet (66 proc.) poświęca na pielęgnację cery mniej niż pół godziny. Osoby starsze niż 54 lata rzadziej spędzają dłużej niż trzydzieści minut na pielęgnacji i także rzadziej zdarza im się wygospodarować na ten cel więcej czasu. Stosowanie kremu z filtrem SPF przez cały rok deklaruje tylko 14 proc. wszystkich badanych.

Kobiety pamiętają w codziennej pielęgnacji o oczyszczaniu twarzy. Kosmetyki do demakijażu stosuje 80 proc. respondentek. Około trzy czwarte badanych kobiet (77 proc.) używa do codziennego oczyszczania więcej niż jednego produktu. Najczęściej stosują płyn micelarny i żel do twarzy. Tylko 36 proc. kobiet stosujących produkty po demakijażu regularnie tonizuje skórę.

Potrzeba edukacji

Częścią badania był również test wiedzy, który obejmował 20 pytań. Okazało się, że najwięcej problemów sprawiły pytania o to, czy skóra oddycha (gdzie tylko 1 proc. badanych odpowiedział poprawnie) oraz czy skóra może się uzależnić od stosowanego kosmetyku (15 proc. poprawnych odpowiedzi). Właśnie uzależnienie od kremu dwie na pięć kobiet wskazywało jako powód zmiany kremu, więc w tym przypadku błędne przekonanie przekłada się na zwyczaje zakupowe.

Niewielkie odsetki badanych odpowiedziały poprawnie na pytania o ochronę SPF w kremie. Analiza odpowiedzi wykazała nie tylko niski poziom stosowania tej ochrony, ale także braki w wiedzy o ochronie przeciwsłonecznej.

Problemy sprawiły też pytania o składniki kosmetyków (np. parabeny, SLS) oraz o to, czym są kosmetyki naturalne lub dermokosmetyki.

Respondentki na ogół wiedziały natomiast co oznacza symbol otwartego słoiczka na opakowaniu, a także miały wiedzę o zakazie testowania składników kosmetyków na zwierzętach obowiązującym w Unii Europejskiej.

– Test obejmował pytania o nazwy substancji lub terminy często występujące na opakowaniach kosmetyków, więc niski poziom wiedzy na ten temat może niekorzystnie wpływać na zwyczaje pielęgnacyjne i wybór produktów – czytamy w komentarzu firmy Bandi Cosmetics.

– Polki są mądre, edukują się, lubią dbać o siebie. Myślę, że w długofalowych relacjach docenią tych, którzy propagują rzetelną wiedzę – podkreśla Jolanta Gralewska, dyrektor sprzedaży i marketingu Bandi Cosmetics .

Badanie, które powstało na zlecenie firm sieci Hebe i firmy Bandi Cosmetics, zostało przeprowadzone w lutym 2020 roku przez ABR Sesta, na reprezentatywnej grupie 1000 Polek w różnym wieku.