Rzeka klientów, zakupowa gorączka, tłok w sklepach – jeszcze rok temu takie obrazy w okresie przedświątecznym były normą. Teraz jednak koronawirus wymusił przynajmniej częściową zmianę dotychczasowych przyzwyczajeń.

Boże Narodzenie 2020 pod znakiem oszczędności?

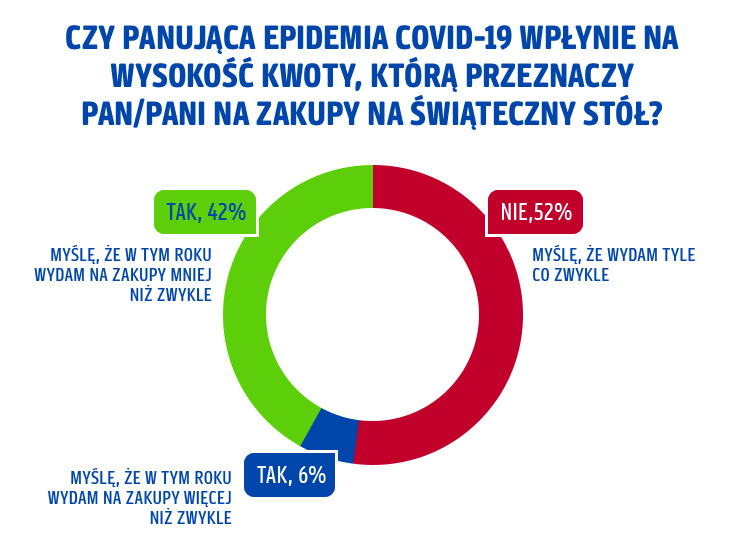

Czy zatem nastroje Polaków przed tegorocznymi świętami są dobre? Badanie wykazało, że pozytywne nastawienie dopisują dużej części konsumentów. Ponad połowa Polaków (52 proc.) w te święta nie planuje bowiem specjalnych oszczędności w porównaniu do poprzednich Gwiazdek i zamierza wydać na zakupy świąteczne tyle samo. Podobnie w przypadku w prezentów: 56 proc. respondentów przeznaczy na nie podobne kwoty, co w latach ubiegłych.

Nie da się jednak ukryć, że równocześnie spora liczba ankietowanych przyznała, że na tegoroczne Boże Narodzenie planuje przeznaczyć budżet niższy niż zwykle. 42 proc. respondentów na zakupy spożywcze wyda mniejsze kwoty niż w poprzednich latach. Analogicznie z prezentami pod choinkę: czterech na dziesięciu Polaków postanowiło uszczuplić budżet Świętego Mikołaja w porównaniu do ubiegłego roku.

Koronawirus nie zniechęca do tradycyjnych sklepów

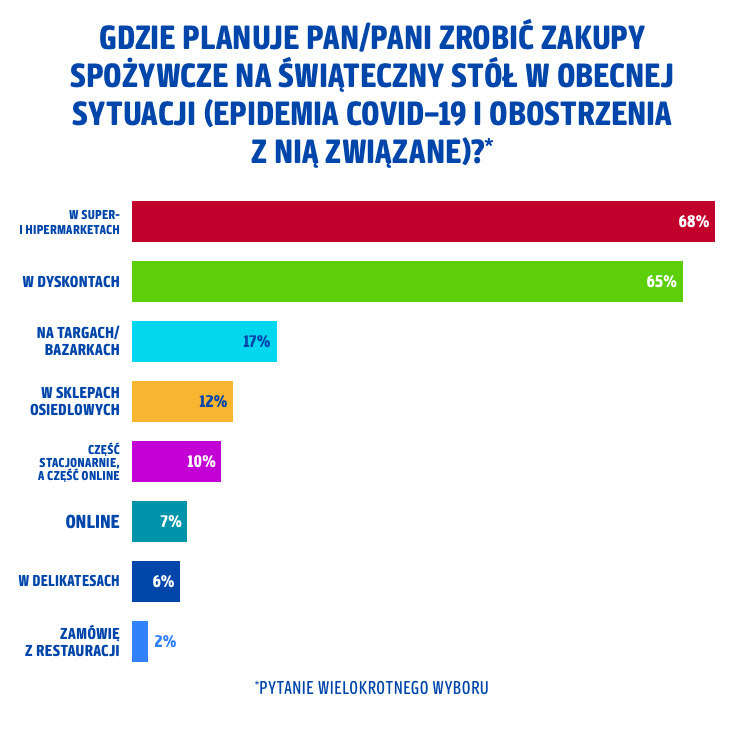

Zagrożenie COVID-19 nie zniechęca także do zrobienia zakupów na świąteczny stół w dużych sklepach: nie zamierza z nich rezygnować ponad połowa badanych. W pytaniu wielokrotnego wyboru „Jakie sklepy odwiedzi Pan/-i przed świętami”, 65 proc. ankietowanych wskazało dyskonty, zaś 68 proc. – super- i hipermarkety. Wciąż popularne są także targi i bazarki: 17 proc. Polaków ma w planach zawitać do tego typu miejsc.

Pomimo znacznego wzrostu popularności zakupów w Sieci, tylko 7 proc. respondentów zakupi produkty świąteczne w Internecie. Nieco więcej osób (10 proc.) połączy obydwie formy zakupów – stacjonarne i online.

Atrakcyjna cena i wygoda najważniejsze podczas świątecznych zakupów

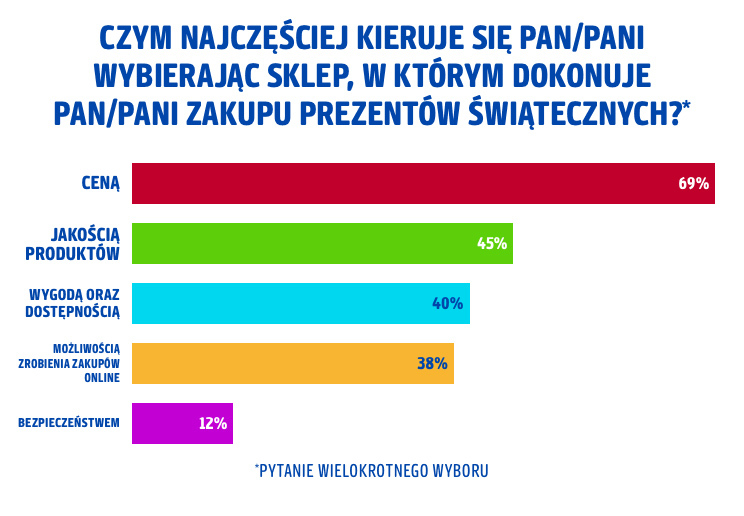

Nieustająca popularność dużych sklepów ma zapewne związek z przeświadczeniem o oferowanych tam niskich cenach. Wciąż bowiem to właśnie ten czynnik najczęściej decyduje o wyborze danego miejsca – w przypadku zakupów spożywczych odpowiedziało tak 67 proc. ankietowanych. Przy tym bardziej oszczędne wydają się kobiety: o 5 proc. więcej pań niż panów w trakcie zakupów kieruje się właśnie atrakcyjnymi cenami.

Równie istotna jak cena, z wynikiem 65 proc., jest także wygoda, przejawiająca się przede wszystkim w dostępności wszystkich artykułów w jednym miejscu.

Prezenty wyłowione z Sieci

O ile zakupy na wigilijny stół w większości planujemy zrobić w sklepach stacjonarnych, to w przypadku prezentów prym wiedzie Internet. Gwiazdkowe upominki w Sieci zakupi ponad połowa ankietowanych (52 proc.). Trzech na dziesięciu (34 proc.) Polaków zamierza kupować prezenty zarówno w tradycyjnych sklepach, jak też online. Nieco mniej osób (31 proc.) wybierze wyłącznie stacjonarne „prezentowanie” odwiedzając przede wszystkim supermarkety. Co piąty Polak pomoże Świętemu Mikołajowi robiąc zakupy w galerii handlowej.

Obok atrakcyjnej ceny (69 proc. odpowiedzi) w przypadku prezentów istotna jest dla nas jakość oferowanych towarów, którą wskazało 45 proc. ankietowanych. Większość respondentów na zakup prezentów daje też sobie stosunkowo dużo czasu. Połowa osób, które wzięły udział w badaniu, kupuje je na miesiąc przed Gwiazdką, natomiast co trzecia robi to na dwa tygodnie przed Wigilią. Jeden na dziesięciu Polaków zostawia a zakup prezentów na ostatnią chwilę – czyli na kilka dni przed świętami.

Budżet Świętego Mikołaja: nie więcej niż 500 zł?

Jak duży budżet zamierzamy przeznaczyć na prezenty? Najczęściej będzie to kwota w przedziale 100-500 zł – tyle planuje wydać ponad połowa ankietowanych (51 proc.). Od 500 do 1500 zł wyda 30 proc. Polaków, zaś więcej – jedynie 4 proc.. Grupa najbardziej oszczędnych osób, które na prezenty przeznaczą do 100 zł, liczy 6 proc. spośród wszystkich badanych.

Również i na tym polu kobiety wykazują większą oszczędność: ustalonego budżetu na prezenty trzyma się o 14 proc. więcej Polek niż Polaków. Największy odsetek respondentów (66 proc.) nie ustala jednak konkretnego limitu w trakcie zakupu upominków pod choinkę.

Najpopularniejsze prezenty: kosmetyki przed zabawkami

Badanie pokazało także, jakie prezenty na Gwiazdkę będą w tym roku najpopularniejsze. Co ciekawe nie będą nimi, co wydawać by się mogło oczywiste, upominki dla najmłodszych. Gry i zabawki, z wynikiem 34 proc., zajęły w tym zestawieniu dopiero drugie miejsce.

Tytuł zwycięzcy rankingu otrzymują zaś… kosmetyki i perfumy, które swoim bliskim sprezentuje prawie połowa ankietowanych (49 proc.). Na kolejnych miejscach znalazły się także ubrania i obuwie (29 proc.), słodycze (28 proc.), a także elektronika oraz książki i płyty (obie kategorie po 23 proc. odpowiedzi).

Przy choince z bliskimi

W jakim gronie i gdzie spędzimy tegoroczne święta? Dla zdecydowanej większości miejscem świętowania Bożego Narodzenia będzie własny dom, który wskazało 65 proc. osób. Święta częściowo w swoich czterech kątach i w domach bliskich spędzi 17 proc. ankietowanych, natomiast 14 proc. będzie przez całe Boże Narodzenie u rodziny.

Pod względem wyboru choinki największy odsetek respondentów przywiązuje wagę do tradycji. Naturalne drzewka kupuje 44 proc. Polaków, natomiast 35 proc. respondentów wybiera sztuczną wersję. Co piąta osoba biorąca udział w badaniu zadeklarowała, że nie kupuje choinki.

Badanie zostało przeprowadzone na uczestnikach Programu Payback w dniach 20-30.11.2020 metodą ankiety online na grupie 530 osób. Grupa badawcza w wieku 18-65 lat dobrana została tak, aby odpowiadać strukturze demograficznej kraju.