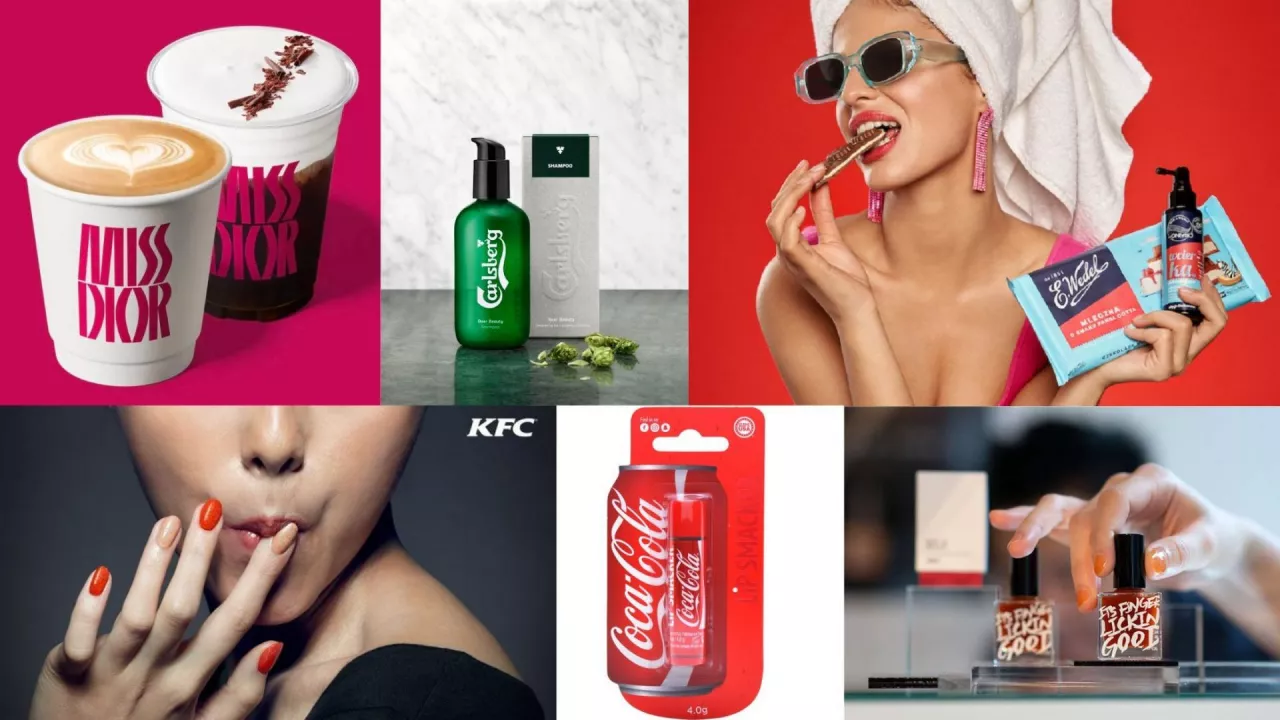

Beauty × słodycze – przykłady współprac marek

Na polskim rynku pojawiają się już takie projekty:

- Spółki OnlyBio oraz Stars from the Stars we współpracy z E.Wedel stworzyły linie kosmetyków pielęgnacyjnych i kolorowych inspirowane m.in. czekoladą malinową, Ptasim Mleczkiem oraz Torcikiem Wedlowskim.

-

Candly&Co. wprowadziła świece i dyfuzory inspirowane czekoladami E.Wedel.

-

Corsair Toiletries Ltd oferuje balsamy do ust oraz zestawy do rąk i paznokci o zapachu i z logo lizaków „Chupa Chups”.

Działania marketingowe na zasadzie co-brandingu, czyli kiedy dwie marki łączą siły i wspólnie tworzą produkt, usługę lub kampanię sygnowaną obiema nazwami, są bardzo skuteczne, ale wymagają starannie wynegocjowanej i dobrze skonstruowanej umowy licencyjnej.

Jak legalnie używać cudzy znak towarowy?

Jeżeli producent kosmetyków planuje wykorzystać rozpoznawalną nazwę, logo lub grafikę na opakowaniu, np. balsamu do ciała czy różu do policzków, najpierw powinien zwrócić się o zgodę właściciela marki, a potem zawrzeć umowę licencyjną na znak towarowy.

Dobrze skonstruowana umowa precyzyjnie określa wynegocjowane zasady współpracy i zabezpiecza interesy obu stron. Kluczowe elementy takiej umowy to:

-

Zakres licencji – wskazanie, jakie oznaczenia (nazwa, logo, elementy graficzne) oraz które produkty są objęte zgodą na używanie.

-

Terytorium i czas trwania – określenie, gdzie i jak długo znak może być wykorzystywany.

-

Charakter licencji – wskazanie czy jest wyłączna, czy niewyłączna oraz czy dopuszczalne są sublicencje.

-

Wynagrodzenie – stała opłata licencyjna, procent od sprzedaży albo model mieszany.

-

Zasady używania znaku – wytyczne graficzne, sposób prezentacji na opakowaniu oraz prawo licencjodawcy do nadzoru nad korzystaniem ze znaku.

-

Kontrola jakości – uprawnienie właściciela marki do monitorowania jakości produktów wprowadzanych pod jego oznaczeniem.

-

Zakaz modyfikacji oznaczenia – ustalenie, czy znak towarowy ma być używany w zatwierdzonej formie, np. w określonej kolorystyce, czcionce lub z symbolem ®.

Przepisy prawa własności przemysłowej wymagają, aby umowa licencyjna na znak towarowy była zawarta na piśmie. Warto ją także skonsultować ze specjalistą, aby upewnić się, że wszystkie najważniejsze kwestie – w tym zakres licencji, wynagrodzenie oraz zasady używania znaku – są odpowiednio dookreślone.

Wykorzystanie cudzego chronionego znaku towarowego bez zgody właściciela lub w sposób sprzeczny z umową może skutkować nakazem zaprzestania używania znaku, obowiązkiem zapłaty odszkodowania lub zwrotu bezprawnie uzyskanych korzyści, grzywną oraz zobowiązaniem do wycofania towarów z rynku.

Wnioski dla marek kosmetycznych

Silna marka zaczyna się od unikalnej nazwy i spójnego designu. Kreatywne oznaczenia nie tylko przyciągają uwagę klientów, lecz także umożliwiają skuteczną ochronę znaku towarowego. Natomiast przemyślana strategia licencyjna otwiera drzwi do współpracy z innymi branżami i pozwala zdobyć klientów z nowych rynków, zamieniając kreatywność w realny przychód i większy zasięg marki.

Natalia Basałaj, radca prawny, Kancelaria Hansberry Tomkiel

Podstawa prawna:

Art. 163 ust. 1 w zw. z art. 76 ust. 1 ustawy z 30 czerwca 2000 r. oraz art. 296 Prawo własności przemysłowej (Dz.U.2017.776).