Mydlarnia 4 Szpaki, polski producent kosmetyków naturalnych, poinformowała że uzyskała Certyfikat Dobrej Praktyki Produkcyjnej GMP ISO 22716.

ISO 22716 - Dobra Praktyka Produkcyjna (GMP)* to norma opracowana przez Międzynarodową Organizację Normalizacyjną, która uwzględnia specyficzne potrzeby branży kosmetycznej. Jest uznawana za złoty standard w zakresie produkcji, kontroli, magazynowania i wysyłki produktów kosmetycznych. Definiuje wytyczne dla pomieszczeń, wyposażenia, surowców, opakowań czy zarządzania zasobami ludzkimi i podwykonawcami.

ISO 22716 może być wykorzystywane w całym przepływie produktów od receptury aż po wysyłkę przez organizacje dowolnej wielkości i w dowolnym miejscu na świecie. Norma stała się rozpoznawalnym międzynarodowym standardem przy wdrażaniu programu GMP dla produktów kosmetycznych. Organy regulacyjne z USA, UE, Kanady i Japonii przyjęły zasady ISO 22716 jako podstawę swoich inicjatyw GMP dotyczących kosmetyków.

Od 11 lipca 2013 roku, zgodnie z Rozporządzeniem Parlamentu Europejskiego i Rady (WE) nr 1223/2009, wdrożenie zasad GMP jest obowiązkowe dla wszystkich firm z sektora kosmetycznego. Wdrożenie i certyfikacja ISO 22716, nie tylko pozwala na spełnienie wymagań prawnych, ale również umożliwia stałe doskonalenie procesów i utrzymanie najwyższego poziomu bezpieczeństwa produktu.

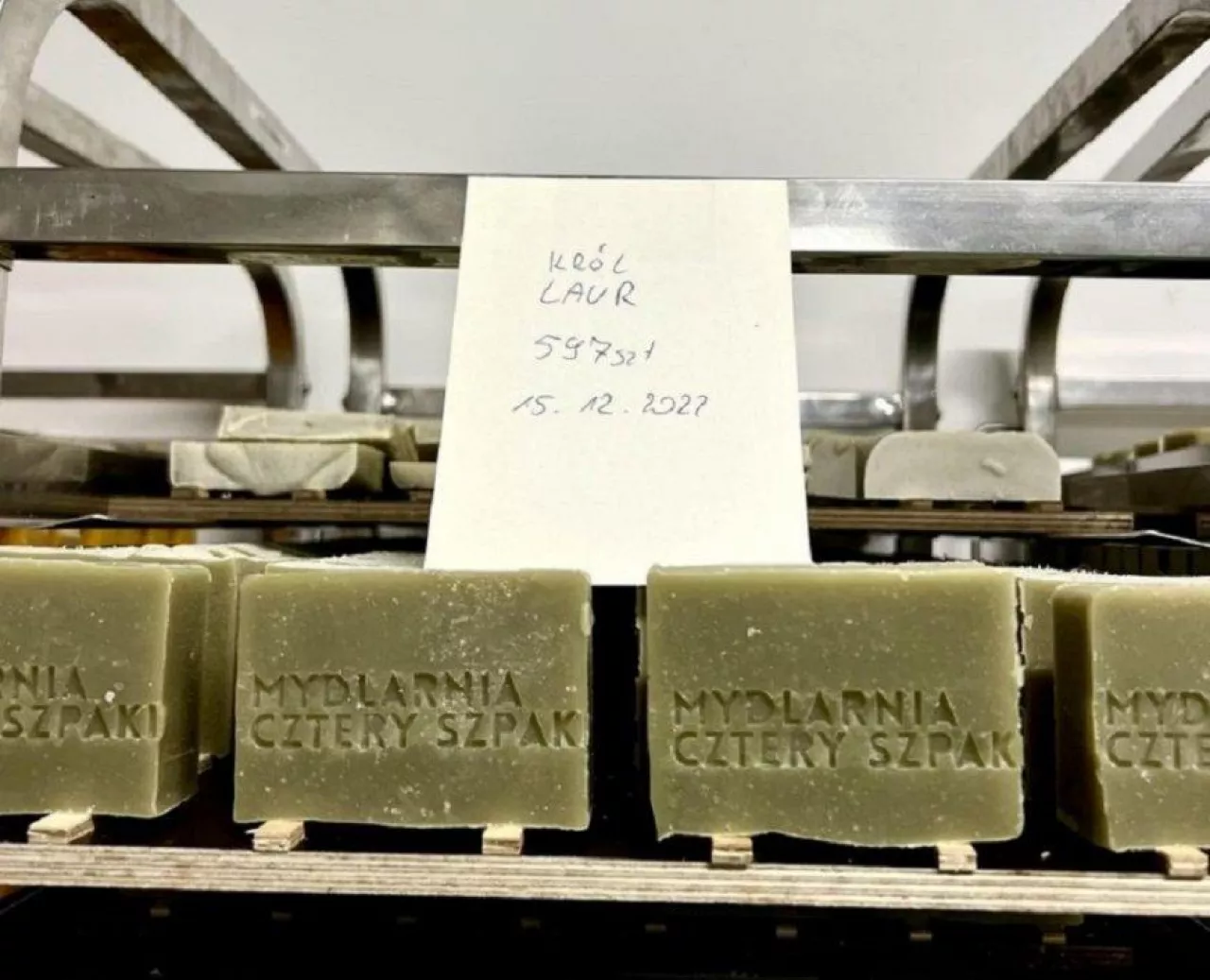

Mydlarnia 4 Szpaki to polska rodzinna firma. Powstała w 2015 r. Właścicielami firmy są Magdalena Łotowska-Kudaszewicz i Tomasz Kudaszewicz. Rozpoczynali od produkcji kosmetyków w domowych warunkach i – jak sami opowiadają w wywiadach – nie mieli doświadczenia w branży kosmetycznej, produkcji kosmetyków uczyli się z dostępnych źródeł, metodą prób i błędów. Ich pierwszym produktem było mydło w kostce. Dziś, oprócz mydeł, w portolio marki znajdują się m.in. naturalne kremy, balsamy (w kostce), musy, peelingi i olejki do ciała, naturalne dezodoranty, szampony i odzywki w kostce, akcesoria – świece sojowe, rękawice do peelingu, wielorazowe płatki kosmetyczne i wiele innych produktów zgodnych z jej filozofią.

*Źródło: SGS Polska