Wśród siedmiu głównych kategorii rynku kosmetycznego produkty do pielęgnacji włosów od lat są trzecią największą pod względem sprzedaży wartościowej. W 2019 r. miały one 18,4 proc. udziału w rynku w ujęciu wartościowym, czyli o 4,5 p.p. więcej od plasującej się tuż za nimi kategorii produktów do makijażu. Na pierwszym miejscu w 2019 r. znajdowała się kategoria kosmetyków do pielęgnacji twarzy (21,3 proc.), na drugim – produkty do pielęgnacji ciała (20,7 proc.).

Wśród siedmiu głównych kategorii rynku kosmetycznego produkty do pielęgnacji włosów od lat są trzecią największą pod względem sprzedaży wartościowej. W 2019 r. miały one 18,4 proc. udziału w rynku w ujęciu wartościowym, czyli o 4,5 p.p. więcej od plasującej się tuż za nimi kategorii produktów do makijażu. Na pierwszym miejscu w 2019 r. znajdowała się kategoria kosmetyków do pielęgnacji twarzy (21,3 proc.), na drugim – produkty do pielęgnacji ciała (20,7 proc.).

Kategoria pielęgnacji włosów, tak jak pozostałe kategorie rynku kosmetycznego, za wyjątkiem produktów do golenia, rozwija się dynamicznie. Porównując rok 2019 i 2018, sprzedaż kosmetyków do włosów wzrosła o 125,4 mln zł (+ 5,4 proc.).

Szampony nr 1, odżywki z najwyższymi wzrostami

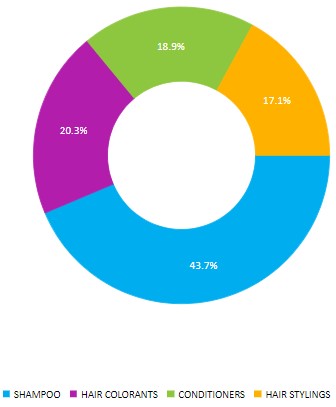

Największą sprzedaż w grupie produktów do włosów generują szampony (43,7 proc.). Pozostałe trzy segmenty są do siebie zbliżone udziałami, kolejno: farby (20,3 proc.), odżywki (18,9 proc.) oraz produkty do stylizacji (17,1 proc.). Wszystkie segmenty wzrosły w ciągu ostatniego roku, zarówno wartościowo, jak i ilościowo.

Największą dynamikę wykazuje segment odżywek, który wartościowo zyskał w tym okresie 14 proc. Drugim najszybciej rosnącym segmentem są szampony (+5,2 proc.). Tak samo te segmenty zachowywały się w ubiegłym roku, inaczej niż produkty do stylizacji i koloryzacji włosów, których sprzedaż jeszcze rok temu malała.

Każdy z segmentów rynku produktów do pielęgnacji włosów wykazuje pewną sezonowość. Sprzedaż odżywek gwałtownie idzie w górę w marcu i sierpniu, natomiast szczyt sprzedaży szamponów przypada na marzec i grudzień. Marcowy popyt na kosmetyki do włosów wynika z naturalnych zachowań konsumentów, którzy wraz z nadejściem wiosny zdejmują czapki i odświeżają fryzury.

Ta sezonowość odpowiada jednocześnie za spadki sprzedaży produktów do stylizacji włosów, które co roku przypadają na styczeń i luty.

Natomiast farby do włosów osiągają szczyt sprzedaży w grudniu (farbowanie włosów przed świętami) oraz latem, w okresie wakacyjnym, czyli w czasie urlopów oraz przede wszystkim przerwy od szkół czy uczelni, kiedy jest większa skłonność do eksperymentowania z kolorami włosów.

Należy też pamiętać, że na sezonowość sprzedaży produktów kosmetycznych wpływa okresowe nasilenie akcji promocyjnych.

Udziały segmentów produktów do włosów, wartość sprzedaży, cała Polska z dyskontami, marzec 2019-luty 2020

Gdzie konsumenci kupują kosmetyki do włosów?

Dla farb do włosów dominującym kanałem sprzedaży są drogerie – to właśnie w nich odbywa się 79,5 proc. wartościowej sprzedaży tej kategorii. Sytuacja jest analogiczna w przypadku odżywek – sklepy kosmetyczno-chemiczne odpowiadają za 79,5 proc. sprzedaży. Widać tu też pewną sezonowość – w marcu i sierpniu ten udział rośnie o 3-5 p.p.

Podobnie jest w przypadku szamponów. Drogerie mają 55,7 proc. udziałów w ich sprzedaży, w marcu następuje wzrost o 5-6 p.p. W przypadku produktów do stylizacji włosów drogerie odpowiadają za 61,1 proc. wartościowej sprzedaży, a ich przewaga nad innymi formatami sklepów rośnie w marcu o 2-3 p.p.

Generalnie znaczenie sklepów kosmetyczno-chemicznych dla sprzedaży wszystkich wymienionych segmentów systematycznie rośnie.