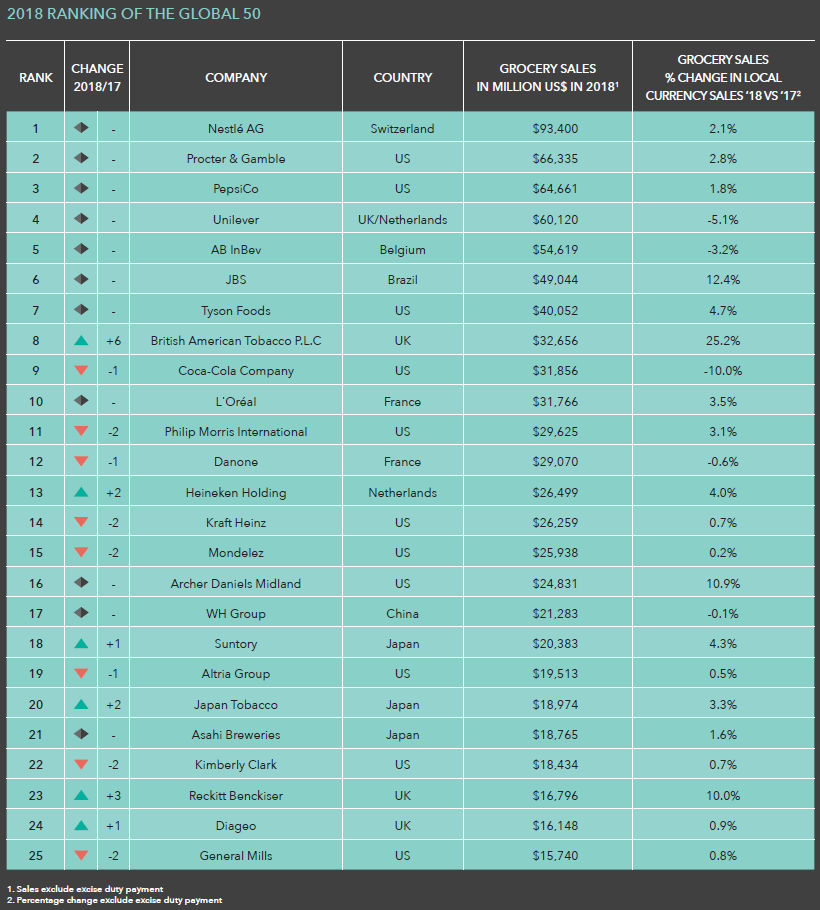

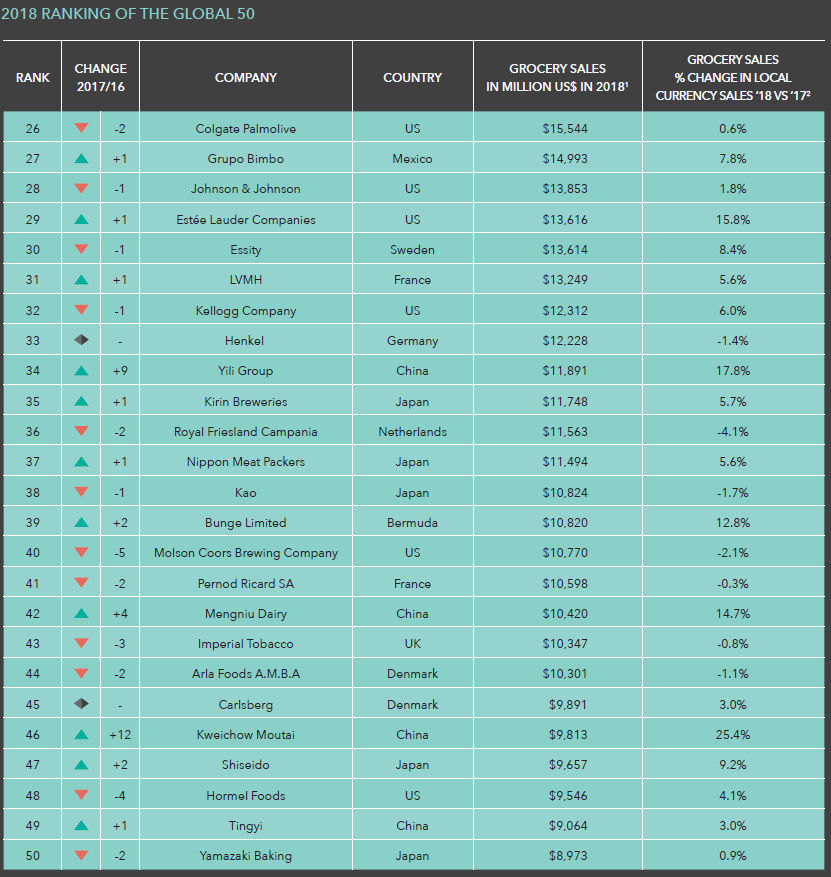

Międzynarodowa firma doradcza OC&C Strategy Consultants opublikowała najnowszy ranking największych firm konsumenckich na świecie. Skład listy rankingu FMCG Global 50 niewiele się zmienił w porównaniu z rokiem poprzednim. Brazil Foods wypadło z rankingu przesuwając się z 47 na 53 pozycję ze względu na 3 proc. spadek sprzedaży po przeniesieniu waluty do USD. Tym samym do elitarnej grupy największych graczy FMCG na świecie weszła chińska firma alkoholowa – Kweichou Moutai, która awansowała na 46 pozycję z 58 w 2017 roku, dzięki organicznemu wzrostowi cen (organic price mix growth).

W sumie tylko 5 firm doświadczyło zmian w rankingu więcej niż o trzy miejsca. Wśród firm zmieniających swoją pozycję na liście FMCG Global 50 można zauważyć silną dynamikę w sektorze kosmetycznym (np. Estee Lauder i Shiseido) oraz wśród chińskich firm (np. Yili, Mengniu i Kweichou Moutai).

Rok 2018 z rekordowymi zyskami dla globalnych graczy FMCG!

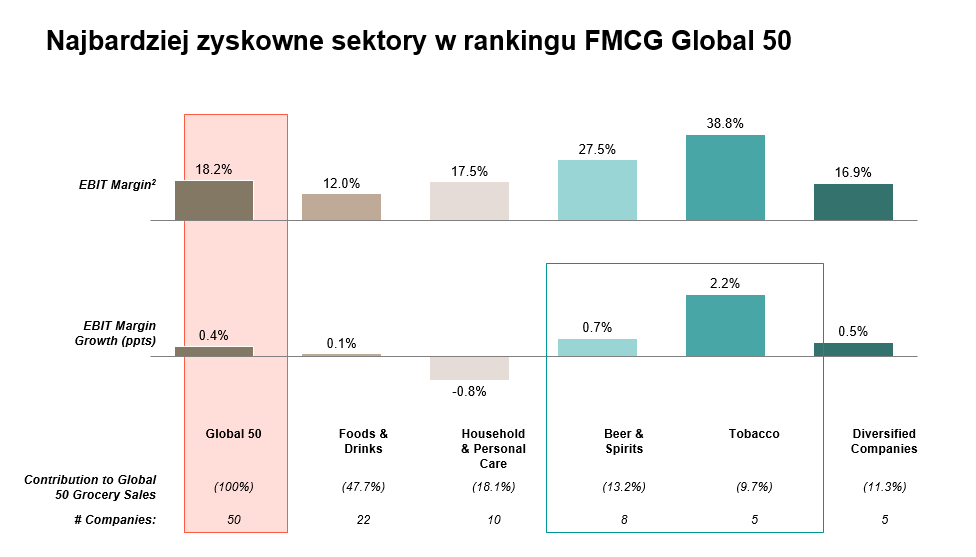

Firmy z najnowszego rankingu FMCG Global 50 odnotowały zdecydowany wzrost organiczny oraz wypracowały wyższe zyski. Wzrost organiczny światowych gigantów FMCG, wypracowany dzięki wzrostom wolumenu wyniósł 3,2 proc. w porównaniu z rokiem 2017. Mimo spowolnienia samego tempa wzrostu (3,4 proc. w porównaniu do 5,7 proc. w ubiegłym roku) to jednak marże wzrosły średnio o 0,4 proc. do poziomu 18,2 proc.

Wynik ten stanowi zdecydowany rekord dla wszystkich poprzednich edycji raportu. Wzrost marży netto wynika zarówno z poprawy marży brutto, jak również z ograniczenia kosztów operacyjnych średnio o 0,2 proc. Okazuję się, że mimo trudnych warunków biznesowych związanych z zmieniającymi się dynamicznie rynkami konsumenckimi, rosnącą konkurencją i presją ze strony inwestorów największym firmom FMCG udaje się wciąż odnosić wyraźne sukcesy!

Zdecydowanym liderem pod względem wzrostu marży okazała się branża tytoniowa - wzrost marży brutto o 1,7 proc. i obniżeni kosztów operacyjnych o 0,5 proc. Równie dobrze w tym obszarze radzą sobie firmy alkoholowe (Bear & Spirits) oraz spożywcze (Food & Drinks), które również odnotowały wzrost marży netto, ale głównie z powodu obniżenia kosztów operacyjnych. Jedynym tak naprawdę sektorem w całym rankingu FMCG Global 50 za rok 2018, w którym marże spadły (spadek marży netto o 0,8 proc.) okazały się firmy sprzedające artykuły gospodarstwa domowego oraz środki higieny osobistej (Household & Personal Care).

Chińscy gracze z roku na rok silniejsi na globalnym rynku FMCG!

Patrząc na listę FMCG Global 50 w dłuższej perspektywie czasu widać wyraźnie wzrost znaczenia firm z Azji na globalnym rynku FMCG. Tylko w ciągu ostatnich 10 lat liczba firm z Azji obecnych w rankingu FMCG Global 50 niemalże się podwoiła z 7 podmiotów w 2008 roku do 13 w 2018 roku, stanowiąc jednocześnie 15 proc. całkowitej sprzedaży wszystkich 50 firm zgromadzonych w rankingu.

Głównym motorem zjawiska wzmocnienia znaczenia Azji w rankingu jest wzrost firm z Chin (od zera do 5 firm na liście w ciągu ostatnich 10 lat). Firmy chińskie są szczególnie dostrzegalne w sektorach żywności i napojów - 4 na 5 chińskich firm w rankingu. Co więcej, wyniki pierwszego kwartału 2019 roku pokazują, że tempo wzrostu chińskich firm utrzymuje się, co pozwala spodziewać się dalszych wzrostów w kolejnych edycjach FMCG Global 50.

.

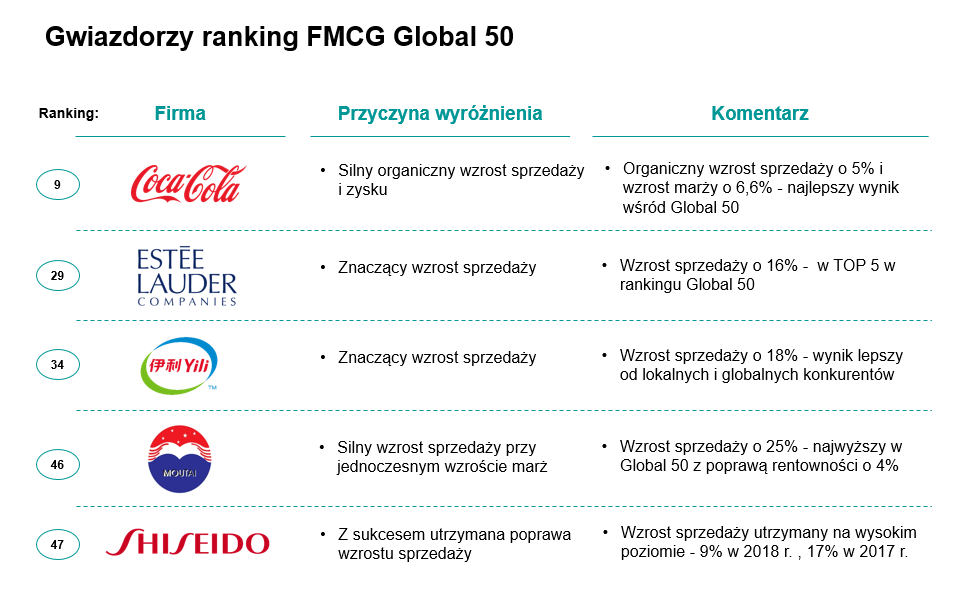

Prawdziwe Gwiazdy rankingu FMCG Global 50

Wśród wszystkich rosnących firm w rankingu FMCG Global 50 pięć z nich szczególnie wyróżnia się na tle pozostałych. Dwie firmy kosmetyczne - Estee Lauder oraz Shiseido skutecznie wykorzystały dynamiczny rozwój w branży, napędzając silniej swój globalny wzrost dużymi inwestycjami w e-commerce. Yili i Moutai – wschodzący chińscy giganci, odnotowujący wzrost odpowiednio o 18 proc. i 25 proc. oraz Coca-Cola, reprezentująca z kolei grupę tradycyjnych graczy na rynku żywności i napojów. Coca- Cola doprowadzając do silnego wzrostu organicznego na poziomie o 5 proc. oraz znacznego wzrostu marży udowodniła że doskonale radzi sobie z wschodzącą, dynamiczną konkurencją. Strategia dywersyfikacji produktowej i restrukturyzacji rozlewni okazała się operacyjnie bardzo skuteczna.

Najnowsze trendy w obszarze M&A na globalnym rynku FMCG

Wartość fuzji i przejęć w 2018 roku wśród firm zgromadzonych w rankingu FMCG Global 50 spadła o 48 proc. do wysokości 75 Bn USD. Sama liczba transakcji pozostała jednak na stosunkowo wysokim poziomie ( 55 transakcji w 2018 r. vs 60 w 2017 r.). W przeciwieństwie jednak do 2017 roku w 2018 nie było ani jednej spektakularnej transakcji, a wartość tylko jednej transakcji przekroczyła 10 Bn USD.

Główną siłą napędową fuzji i przejęć w 2018 roku było dążenie firm do przesunięcia swoich portfeli w kierunku rynków o szybszym wzroście - 4 najważniejsze akwizycje w 2018 były kierowane tym właśnie motywem. Zmiany w portfelach dokonywane przez wspomniane fuzje i przejęcia w 2018 roku odegrały ważną rolę w przywracaniu organicznych stóp wzrostu.

Dobrym przykładem kategorii produktów o szybkim potencjale wzrostu, w których odnotowano znaczące fuzje i przejęcia w 2018 roku, jest rynek kawy i rynek zdrowia (Consumer Health).Na rynek kawy premium, który dotychczas poprzez większość transakcji konsolidowało dwóch graczy, tj. Nestle i JAB, ze znacznym impetem wkroczyła Coca Cola, przejmując Costa Coffee. W branży Consumer Healthcare od jakiegoś czasu obserwuje się zjawisko odchodzenia firm farmaceutycznych od linii biznesowych typu Consumer Health na rzecz koncentracji na rynku leków, gdzie ich wiedza specjalistyczna i technologia stanowi o przewadze konkurencyjnej. Jednocześnie potencjał wzrostu branży Consumer Health przyciąga największych graczy FMCG, którzy posiadają zarówno wiedzę, kompetencje oraz zasoby do budowania marek i wprowadzania ich na rynek. Zjawisko to potwierdzają największe akwizycje topowych graczy rankingu FMCG Global 50 w 2018 roku. Tak właśnie, Unilever przejął część oddziału Consumer Healthcare w GSK, a P&G wykupił oddział Consumer Healthcare w firmie Merck.

Raport FMCG Global 50 to coroczne opracowanie międzynarodowej firmy doradczej OC&C Strategy Consultants, które prezentuje listę 50 największych firm FMCG na świecie. Raport jest jednym z najważniejszych dokumentów podsumowujących najbardziej aktualne zjawiska i trendy na globalnym rynku konsumenckim, ciesząc się dużym autorytetem w branży konsumenckiej oraz Private Equity. W tym roku mamy do czynienia z 17. edycją rankingu. Raport porządkuje gigantów z branży FMCG według przychodów, a następnie poddaje ich ocenie na podstawie szerszych wskaźników wzrostu.

OC&C Strategy Consultants to międzynarodowa firma doradcza z centralą w Londynie, która od ponad 30 lat doradza wiodącym firmom z branży consumer, retail i TMT w tworzeniu wygrywających strategii rynkowych. OC&C aktywnie wpiera fundusze z sektora Private Equity w największych transakcjach rynkowych we wspomnianych branżach.