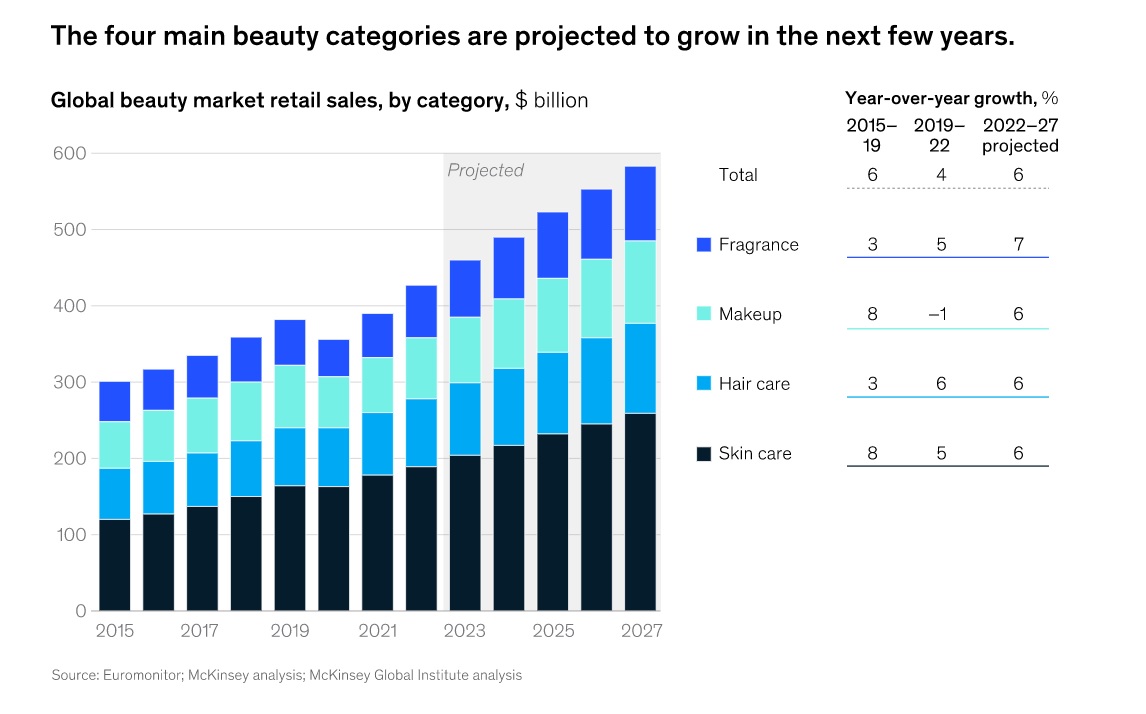

Jak podaje McKinsey & Company w raporcie „The beauty market in 2023”, globalny rynek kosmetyczny dynamicznie rośnie. W 2022 r. – definiowany jako produkty do pielęgnacji skóry, perfum, makijażu i pielęgnacji włosów – wygenerował około 430 miliardów dolarów przychodów. Oczekuje się, że osiągnie około 580 miliardów dolarów do 2027 roku, rosnąc o prognozowane 6 procent rocznie.

Przewiduje się, że w ciągu najbliższych lat będą rosły cztery jego główne kategorie – zapachy, makijaż, pielęgnacja włosów i pielęgnacja skóry.

Autorzy raportu podkreślają, że rynek beauty jest odporny na światowe kryzysy gospodarcze i niespokojne otoczenie makroekonomiczne, a powyższe liczby powodują, że częścią branży uroda chce być coraz więcej ludzi – od czołowych finansistów po celebrytów.

Rewolucja wywołana przez młodych konsumentów

– Branża kosmetyczna będzie ewaluowała wokół rozszerzającej się gamy produktów, kanałów i rynków i zmieni się zanim ta dekada dobiegnie końca – piszą autorzy raportu. Zmianę będą stymulować konsumenci, a zwłaszcza młodsze pokolenia, ponieważ ich własne definicje piękna będą się zmieniać, tak jak ich postrzeganie wszystkiego – od znaczenia zrównoważonego rozwoju i roli influencerów i kluczowych liderów opinii po znaczenie dbania o siebie.

Rynek kosmetyczny prawdopodobnie będzie kierował się w stronę premium i ten segment będzie rósł w tempie 8 proc. rocznie (w porównaniu z 5 procentami w przypadku kosmetyków masowych) w latach 2022-2027, ponieważ konsumenci zwiększają swoje wydatki, zwłaszcza na perfumy i produkty do makijażu.

Jeszcze większa konkurencja, młode marki zawalczą o pozycje

Jednocześnie analitycy McKinsey & Company wskazują, że otoczenie biznesowe stanie się jeszcze bardziej konkurencyjne, ponieważ szereg niezależnych marek, które z powodzeniem weszły na rynek w ciągu ostatniej dekady, będzie dążyć do zwiększenia swoich udziałów i zajmowania mocniejszych pozycji. Zaostrzająca się konkurencja skłoni obecne marki i sprzedawców detalicznych do zmian – podążania za trendami i dynamiką rynku.

42 procent respondentów ankiety McKinsey przeprowadzonej w 2023 r. wśród konsumentów w Chinach, Francji, Niemczech, Włoszech, Wielkiej Brytanii i Stanach Zjednoczonych stwierdziło, że lubi wypróbowywać nowe marki. Konsumenci coraz częściej kupują też kosmetyki z różnych przedziałów cenowych a na ich zachowania zakupowe wpływa oferta zarówno w sklepach stacjonarnych, jak i internetowych.

Upodobanie konsumentów do zakupów wielokanałowych będzie nadal napędzać przechodzenie tradycyjnych marek do e-commerce oraz wchodzenie niezależnych marek do sklepów stacjonarnych.

E-commerce napędza rynek beauty

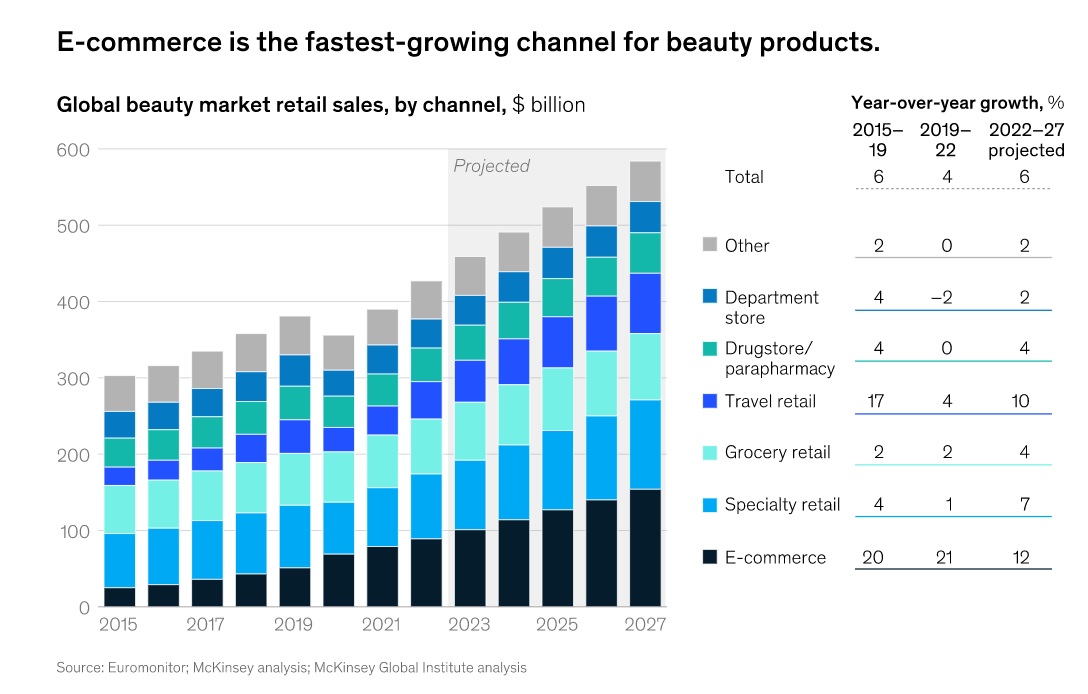

E-commerce to obecnie najszybciej rozwijający się kanał sprzedaży produktów kosmetycznych. Sprzedaż online w branży kosmetycznej, wg danych McKinsey & Company, wzrosła prawie czterokrotnie w latach 2015-2022 i obecnie udział e-commerce przekracza 20 proc. Dla porównania, w przypadku odzieży i obuwia udział e-commerce w 2022 r. wynosił około 30 proc. oraz około 65 procent w przypadku zabawek i gier.

Rozwój e-handlu w biznesie beauty napędza: ekspansja ofert kosmetycznych od internetowych gigantów, takich jak Amazon w Stanach Zjednoczonych i Tmall w Chinach; stale rosnące znaczenie internetu dla detalistów omnichannel; oraz upowszechnienie się sprzedaży społecznościowej, w tym transmisji na żywo, w Azji.

Oczekuje się, że handel elektroniczny będzie nadal najszybciej rozwijającym się kanałem sprzedaży, na poziomie 12 procent rocznie w latach 2022-2027, ale jednocześnie wzrost w kanałach tradycyjnych – w tym w sklepach specjalistycznych, sklepach spożywczych i drogeriach – przyspieszy, ponieważ preferencje konsumentów dotyczące wielokanałowości są częściowo spowodowane ich ciągłym pragnieniem odkrywania i testowania produktów w sklepie.

Wskazówki na przyszłość, czyli jak i gdzie grać

Te wszystkie zmiany spowodują, że firmy kosmetyczne będą musiały zweryfikować swoje dotychczasowe strategie. – Pytanie "gdzie grać?" stanie się tak samo ważne jak "jak wygrywać?", biorąc pod uwagę zmieniające się warunki wzrostu – piszą autorzy raportu wskazując, że marki będą musiały zwracać uwagę na szereg niuansów i dostosowywać się szybko do zmiennych warunków.

Najbliższe lata będą dynamicznym czasem dla branży beauty, pełnym możliwości i nowych wyzwań. Wysoka rentowność rynku, z marżą EBITDA sięgającą 30 procent, będzie nadal przyciągać nowe firmy i inwestorów.

- Dywersyfikacja geograficzna

Stanie się ważniejsza niż kiedykolwiek. Chiny i Stany Zjednoczone pozostaną potężnymi rynkami dla branży kosmetycznej. Rynek kosmetyczny ma osiągnąć wartość 96 mld dolarów w Chinach i 114 mld dolarów w Ameryce Północnej do 2027 roku. Jednak na obu rynkach uzyskanie wzrostów stanie się trudniejsze ze względu m.in. na ostrą konkurencję lokalną. Tymczasem inne kraje i regiony, w tym Bliski Wschód i Indie, są gotowe by stanąć do rywalizacji o kategorię beauty.

– W różnych lokalizacjach geograficznych kolejną szansą na wzrost będą produkty i usługi z najwyższego poziomu cenowego: prawdziwy rynek kosmetyków luksusowych i ultraluksusowych ma potencjał podwojenia wartości z około 20 miliardów dolarów obecnie do około 40 miliardów dolarów do 2027 roku – czytamy w raporcie.

Spowolnienie wzrostu w Chinach wraz ze wzrostem lokalnej konkurencji oznacza, że kraj ten nie będzie już uniwersalnym motorem wzrostu dla branży. W efekcie jeszcze większego znaczenia nabierze silnie rosnący rynek amerykański, zwłaszcza w ciągu najbliższych kilku lat. Rynek ten stanie się konkurencyjnym polem bitwy dla uznanych marek i potencjalną zieloną wyspą dla nowych podmiotów. Oczekuje się, że w tym samym okresie wzrost będzie napędzał Bliski Wschód, a Indie staną się nowym gorącym punktem w dłuższej perspektywie.

- Beauty i wellness – jeszcze niewykorzystana szansa

Ponieważ konsumenci coraz częściej sięgają po produkty i usługi kosmetyczne, aby nie tylko dobrze wyglądać, ale także dobrze się czuć, oczekuje się, że granice między pięknem a dobrym samopoczuciem będą się nadal zacierać. Produkty i usługi łączące te doznania warte są blisko 2 biliony dolarów na całym świecie. Produkty inspirowane zdrowym stylem życia – takie jak np. produkty do pielęgnacji skóry i do makijażu ze składnikami probiotycznymi i ajurwedyjskimi, suplementy diety oraz urządzenia upiększające, takie jak maseczki LED na twarz – już przyciągnęły uwagę konsumentów, którzy coraz bardziej dbają o siebie, o swój wygląd i dobre samopoczucie. I często robią to w warunkach domowych. Branża wellness ma rosnąć na poziomie 10 proc. do 2027 r. Ten trend jest szansą dla marek kosmetycznych, wygrają ci, którzy pierwsi umiejętnie połączą beauty i wellness.

- Pokolenie Z

Bardzo uważnie przygląda się markom i produktom. Prawie połowa respondentów z pokolenia Z w ankiecie przeprowadzonej przez McKinsey & Company twierdzi, że analizuje wnikliwie i składniki produktów oraz korzyści przed zakupem, podobnie jak milenialsi (w porównaniu z zaledwie jedną trzecią przedstawicieli pokolenia X i jedną piątą pokolenia wyżu demograficznego).

Poza skutecznością produktów i przejrzystością, przedstawiciele pokolenia Z wymagają, aby marki w sposób wiarygodny reprezentowały jakieś wartości. – Oprócz skupienia się na zrównoważonym rozwoju, różnorodności i integracji, pokolenie Z bardzo ceni sobie marki, które mają autentyczny i przystępny wizerunek oraz historię wykraczającą poza produkty oraz marki, które witają konsumentów w szerszej społeczności. Młodzi konsumenci sięgając po produkty i usługi kosmetyczne, chcą czuć się dobrze, wyrażać swoje autentyczne ja. Nie interesują ich narzucone kanony – wyjaśniają autorzy raportu.

- Skalowanie biznesu

Wiele nowych marek kosmetycznych pojawia się na rynku korzystając ze stale obniżającej się bariery wejścia. Jednak po początkowym sukcesie nie udaje im się osiągnąć satysfakcjonującej skali pozwalającej na dalszy rozwój. Autorzy raportu podpowiadają, że receptą jest m.in. strategia omnichannel, wchodzenie na międzynarodowy rynek, a powiększając swój biznes marki muszą zarazem pamiętać, by chronić swoją unikalną wartość.

- Fuzje i przejęcia

Fuzje i przejęcia będą nadal odgrywały istotną rolę w branży kosmetycznej – zainteresowanie funduszy inwestycyjnych rynkiem beauty stale rośnie. Jednak zawieranie umów nie będzie już tak proste jak dotąd i nie należy się spodziewać mega transakcji. – Ponadto kryteria dotyczące celów fuzji i przejęć przesuną się z koncentracji na szybko rozwijających się niezależnych „marek chwili” na marki z innowacyjnym asortymentem produktów i wykazaną zdolnością do rentownego, zrównoważonego i długoterminowego wzrostu – piszą autorzy raportu.