Zacznijmy od zapachu, który odgrywa fundamentalną rolę zarówno w kosmetykach, jak i w produktach spożywczych. Badania pokazują, że zapach ma ogromny wpływ na decyzje zakupowe, wywołując silne emocje i wspomnienia. Producenci obu branż doskonale zdają sobie sprawę z tej mocy, dlatego często korzystają z tych samych technologii i ekspertyz, by tworzyć zapachy, które przyciągają konsumentów. Niejednokrotnie firmy spożywcze i kosmetyczne współpracują z tymi samymi domami zapachowymi, by stworzyć unikatowe, zapadające w pamięć aromaty.

Kolor to kolejny element, który odgrywa kluczową rolę w percepcji produktu przez konsumentów. W branży kosmetycznej kolory muszą przyciągać uwagę, inspirować i budzić pozytywne skojarzenia. Podobnie jest w przypadku żywności, gdzie wygląd produktu może znacząco zwiększyć jego atrakcyjność. Oba sektory często korzystają z tych samych badań dotyczących preferencji kolorystycznych i psychologii koloru, aby zoptymalizować swoje produkty pod kątem apetyczności i atrakcyjności wizualnej.

Ostatnio coraz większą uwagę zaczyna się przywiązywać także do smaku - nie tylko w kontekście produktów spożywczych, ale również kosmetyków. Chociaż kosmetyki nie są przeznaczone do spożycia, to jednak smak produktów do pielęgnacji ust, takich jak balsamy czy pomadki, staje się coraz ważniejszym kryterium dla konsumentów. Branża kosmetyczna coraz częściej współpracuje z ekspertami od smaków, aby zapewnić, że jej produkty oferują przyjemne doznania nie tylko przez wzrok i węch, ale również smak.

Mózg chce przyjemności

Zarówno jedzenie, jak i używanie kosmetyków, to czynności głęboko zakorzenione w zmysłowych doświadczeniach, które angażują nasz dotyk i węch, a co za tym idzie, aktywują podobne obszary w mózgu odpowiedzialne za odczuwanie przyjemności. Kiedy spożywamy ulubione potrawy, nasze zmysły są pobudzane nie tylko przez smak, ale również przez zapach i konsystencję jedzenia. Podobnie, stosowanie kosmetyków dostarcza nam doznań zmysłowych poprzez ich teksturę, zapach, a nawet efekt wizualny, który wywołują na skórze. Obie te aktywności mogą budzić pozytywne emocje, zaspokajając nie tylko fizyczne, ale i emocjonalne potrzeby, stymulując tym samym obszary mózgu związane z nagrodą i przyjemnością. Właśnie ten mechanizm sprawia, że eksperymentowanie z nowymi smakami czy kosmetykami może być tak samo ekscytujące i satysfakcjonujące.

Przyjemności zmysłowe, takie jak delektowanie się smacznym posiłkiem lub używanie pięknie pachnącego kosmetyku, aktywują w mózgu kilka kluczowych obszarów, które są związane z procesowaniem doznań zmysłowych, nagrodą i emocjami. Do najważniejszych należą:

- Kora przedczołowa - ten obszar mózgu odgrywa kluczową rolę w przetwarzaniu różnych aspektów doznań zmysłowych, takich jak zapach, smak czy dotyk, oraz w ocenie przyjemności, jaką te doznania przynoszą. Kora przedczołowa jest również zaangażowana w podejmowanie decyzji i planowanie, a także w przetwarzanie emocji i motywacji, co sprawia, że jest kluczowa w kontekście odczuwania i dążenia do przyjemności.

- Układ limbiczny - ten zbiór struktur głęboko umiejscowionych w mózgu jest ściśle związany z emocjami i pamięcią. W skład układu limbicznego wchodzą między innymi hipokamp, odpowiedzialny za formowanie nowych wspomnień, oraz ciało migdałowate, które odgrywa kluczową rolę w przetwarzaniu emocji, takich jak przyjemność, strach czy gniew. Układ limbiczny jest również zaangażowany w tworzenie skojarzeń między określonymi bodźcami a emocjonalnymi reakcjami na nie, co jest istotne przy odczuwaniu przyjemności zmysłowych.

- Prążkowie - część mózgu ważna dla systemu nagrody, która jest zaangażowana w odczuwanie przyjemności i motywację. Prążkowie jest kluczowe w procesie wzmacniania zachowań, które prowadzą do doświadczania przyjemności, na przykład w kontekście jedzenia smacznych potraw czy korzystania z ulubionych kosmetyków. Stymulacja tego obszaru może prowadzić do wzrostu poziomu dopaminy, neurotransmitera związanego z uczuciem zadowolenia i nagrody.

- Podwzgórze - odgrywa centralną rolę w regulowaniu apetytu, pragnienia oraz innych podstawowych potrzeb i zachowań związanych z przetrwaniem i przyjemnością. Podwzgórze jest również ważne w kontekście odczuwania przyjemności związanej z jedzeniem i innymi przyjemnościami zmysłowymi, ponieważ może wpływać na uwalnianie różnych hormonów i neurotransmiterów związanych z uczuciem satysfakcji i dobrego samopoczucia.

Wspólna aktywacja tych obszarów mózgu podczas doświadczania przyjemności zmysłowych pokazuje, jak złożony i wielowymiarowy jest proces odczuwania i przetwarzania bodźców zmysłowych, prowadzący do uczucia przyjemności.

Przez przyjemność do budowania lojalności

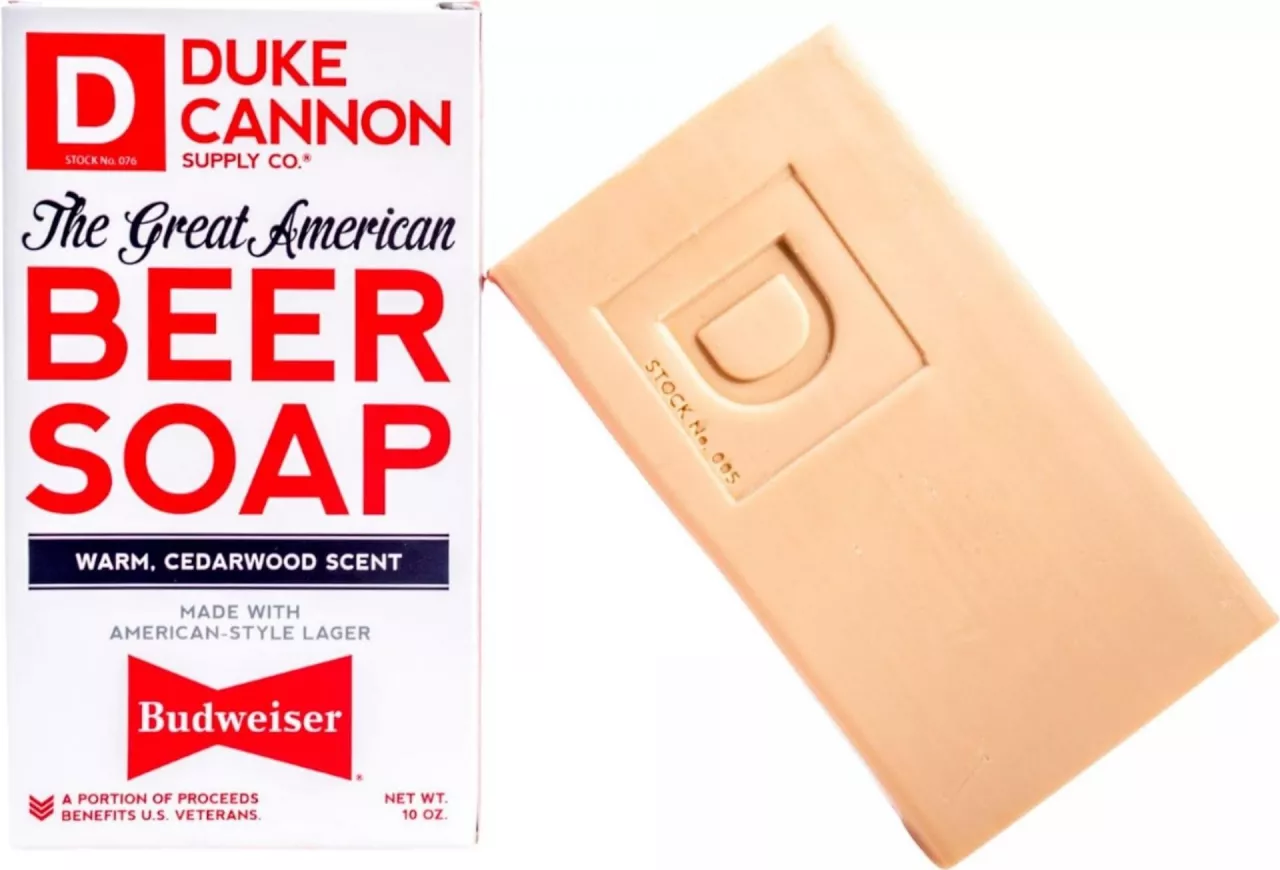

Biorąc pod uwagę te zależności, łatwo zrozumieć, dlaczego konsumentów można skutecznie zachęcić do połączenia tych dwóch przyjemności w jedną, oferując produkty, które nie tylko apelują do ich zmysłów, ale także wzbudzają pozytywne skojarzenia. Przykładowo, kosmetyk o zapachu i kolorze przypominającym popularne przysmaki może nie tylko zaspokoić głód zmysłów, ale też pozytywnie wpłynąć na samopoczucie i wizerunek użytkownika, angażując przy tym jego poczucie próżności. Jest to szczególnie skuteczna strategia marketingowa, która łączy przyjemność płynącą z zaspokajania podstawowych potrzeb z dążeniem do poprawy własnej urody, oferując konsumentom kompleksowe doświadczenie, które wykracza poza zwykłe użytkowanie produktu. Takie podejście nie tylko magnifikuje przyjemność, ale także tworzy silniejszą więź emocjonalną z produktem, co jest kluczem do budowania lojalności wśród konsumentów.

Wspólne cele branż kosmetycznej i spożywczej

Ta zbieżność interesów między branżami kosmetyczną i spożywczą jest również odzwierciedleniem szerszego trendu wśród konsumentów, którzy poszukują produktów bardziej naturalnych, ekologicznych i etycznie produkowanych. W odpowiedzi na te oczekiwania, firmy z obu sektorów coraz częściej sięgają po składniki pochodzenia naturalnego, często te same dla obu rodzajów produktów. Jest to również kierunek, który sprzyja współpracy na linii dostawców surowców, technologii produkcji, a nawet marketingu i dystrybucji.

W konkluzji, współpraca między branżami kosmetyczną i spożywczą wydaje się być naturalnym kierunkiem rozwoju rynku, odzwierciedlającym zmieniające się oczekiwania konsumentów. Te dwa sektory mogą wiele zyskać na wspólnym wykorzystywaniu wiedzy, technologii i innowacji, aby tworzyć produkty, które są nie tylko atrakcyjne wizualnie, ale również zapewniają pozytywne doznania zmysłowe. Ta synergia pokazuje, jak ważne jest zrozumienie, że w dzisiejszym zglobalizowanym świecie granice między różnymi segmentami rynku stają się coraz bardziej płynne, a współpraca międzysektorowa może prowadzić do innowacji i sukcesu na rynku.