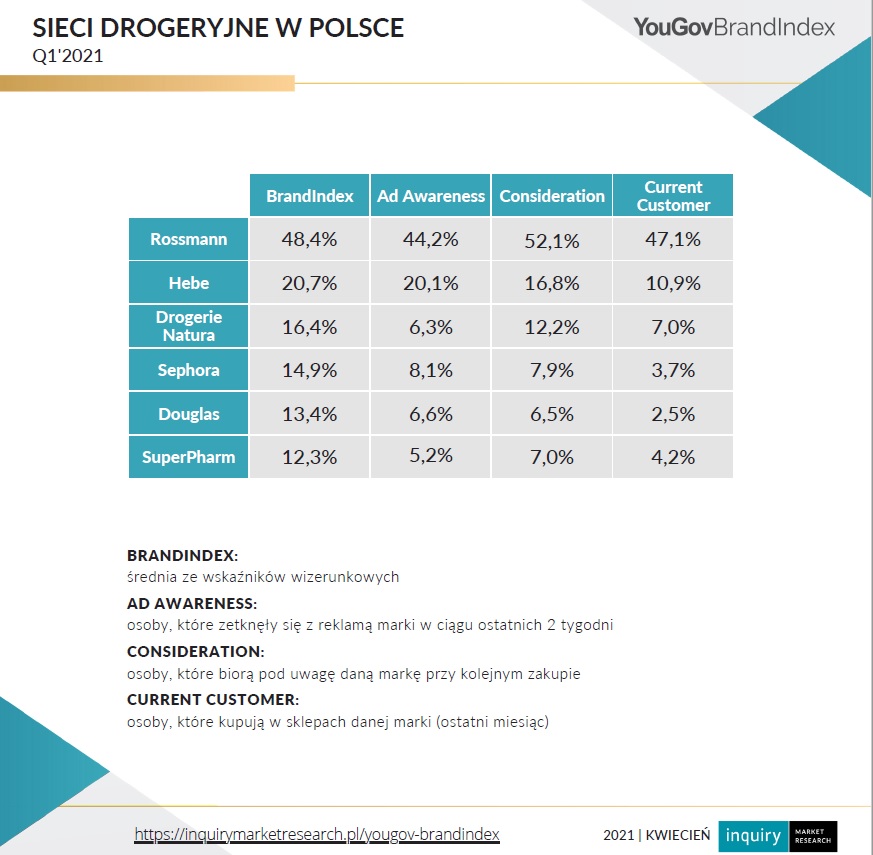

Polski rynek drogerii jest zdominowany przez sieć Rossmann – aż 47 proc. Polaków robi zakupy w tej sieci w ciągu miesiąca. Na drugim miejscu znajduje się sieć Hebe ze zdecydowanie niższym wynikiem, wynoszącym 11 proc. Następna jest sieć Drogerie Natura (7 proc.) oraz Super-Pharm (4 proc.). Sieci takie jak Douglas czy Sephora mają w skali ogólnopolskiej jeszcze mniejszy zasięg, choć wizerunkowo są to silne marki.

Źrodło: badanie YouGov BrandiIndex, próba ogólnopolska (pierwszy kwartał 2021), N=1715

W tabeli podano zestawienie najważniejszych wskaźników dla wiodących sieci drogerii w Polsce: BrandIndex (sumaryczny wskaźnik wizerunkowy), Ad Awareness (znajomość reklam), Consideration (rozważanie zakupu) i Current Customer (zakupy w ciągu ostatniego miesiąca).

W Polsce działa ponadto jeszcze wiele mniejszych sieci, takich jak Kontigo, Koliber, Jawa, Drogerie Polskie czy Jasmin.

Według agencji Inquiry na polskim rynku nie ma firmy, która umożliwiłaby sieci Dm szybką ekspansję poprzez akwizycję.

– Najbardziej prawdopodobna jest ekspansja organiczna, czyli otwieranie nowych lokalizacji – tym bardziej, że w wyniku pandemii pozyskanie atrakcyjnych lokali o odpowiednim standardzie nie jest już tak wielkim problemem, jak kiedyś – czytamy w komentarzu Inquiry.

Agencja badań rynkowych twierdzi, że choć dla konsumentów wejście nowej marki będzie niewątpliwie urozmaiceniem, to przed Dm-drogerie markt stoją rozliczne wyzwania. Najważniejszym z nich będzie dopasowanie oferty do oczekiwań polskich konsumentów i zbudowanie odpowiednio wiarygodnej marki.

– Pamiętajmy, że silna pozycja na rynku niemieckim nie jest dla polskiego konsumenta aż tak ważna, jak znane i lubiane marki na półkach oraz atrakcyjne ceny – czytamy w komentarzu.

Dalej Inquiry wyjaśnia, że na pewno siec Dm może przyciągnąć klientów dzięki chemii gospodarczej, rozbudowanej ofercie produktów spożywczych bio i licznym markom własnym.

– Jednak w kategoriach kosmetycznych trudno będzie jej dorównać Rossmannowi. Polscy konsumenci mają swoje ulubione marki, których w dm-drogerie markt nie może zabraknąć, co oznacza, że sieć będzie musiała zabiegać o polskich dostawców – uważają analitycy Inquiry.

Niezwykle silna pozycja marki Rossmann niewątpliwie utrudni konkurentowi wejście na polski rynek. Klienci tej sieci bardzo wysoko ją oceniają pod wieloma względami, a w 2020 r. Rossmann znalazł się w Polsce na 1. miejscu w rankingu YouGov Best Brands, wyprzedzając tym samym Lidla i Biedronkę. Szczególnie wysoko jest oceniana relacja cen do jakości produktów oraz satysfakcja z zakupów w tej sieci.

– Z drugiej strony, sieć dm-drogerie markt jest obecna w wielu krajach naszego regionu, więc niewątpliwie jest przygotowana do wejścia na zupełnie nowy rynek. Niedługo przekonamy się, czy nowy format drogerii przypadnie polskim konsumentom do gustu. Typowy sklep dm-drogerie markt w Niemczech jest większy od Rossmanna, można więc oczekiwać, że podobnie będzie w Polsce – mówi Agnieszka Górnicka, prezes agencji Inquiry.

Według niej Dm-drogerie markt będzie stanowić urozmaicenie polskiego rynku, ale na pewno nie jest to w tej chwili zagrożenie ani dla Rossmanna, ani dla pozostałych dużych graczy. Aby tak się stało, Siec Dm musi otworzyć przynajmniej setkę sklepów, a to zabierze jej minimum dwa lata, nawet w optymistycznym scenariuszu.

Zdaniem prezes agencji Inquiry, dm-drogerie markt to na pewno firma, której rozwój należy obserwować. Polski rynek drogerii tylko pozornie jest ustabilizowany, jeszcze wiele się może tutaj wydarzyć.