Wiedza o akcjach promocyjnych Black Friday i Cyber Monday jest dość powszechna – 84 proc. osób, które wzięły udział w badaniu Payback Opinion Poll przyznało, że oba pojęcia są im znane. Jeśli natomiast chodzi o odsetek osób, które umieją wskazać konkretne daty obu tych dni, wynik przedstawia się gorzej. Ponad połowa ankietowanych (56 proc.) nie wie, kiedy dokładnie w tym roku wypada czarny piątek i cyfrowy poniedziałek.

To jednak nie przeszkadza Polakom brać corocznie udział w polowaniu na zakupowe okazje w tych dniach. W ubiegłym roku skorzystało z nich 46 proc. respondentów, czyli niemal tyle samo co w 2020 roku.

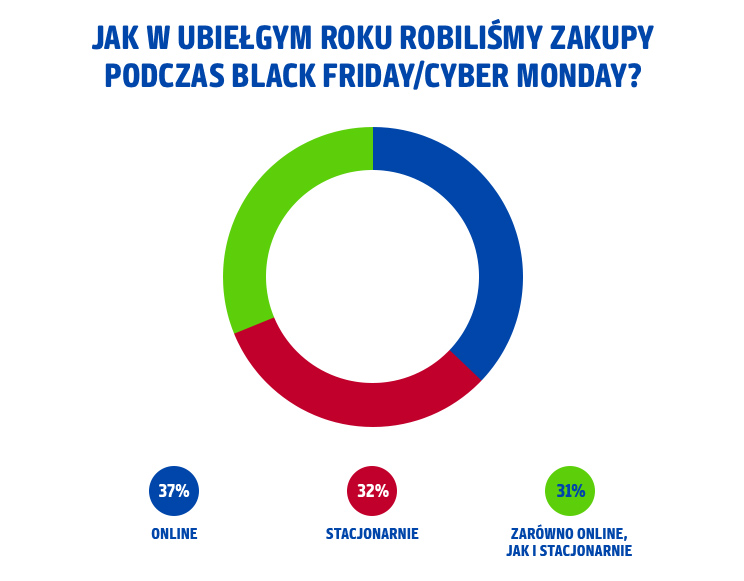

Jeśli zaś chodzi o preferowany sposób robienia zakupów, to z niewielką przewagą wygrały sklepy online, które wybrało 37 proc. ankietowanych. Do sklepów stacjonarnych wybrał się z kolei co trzeci badany, a 31 proc. respondentów zdecydowało się zarówno na zakupy stacjonarne, jak i online.

W tym roku z kolei w akcjach z okazji Black Friday i Cyber Monday zamierza wziąć udział 36 proc. ankietowanych. Blisko 60 proc. respondentów nie zdecydowało jeszcze, czy w tym czasie skorzysta z promocji zakupowych.

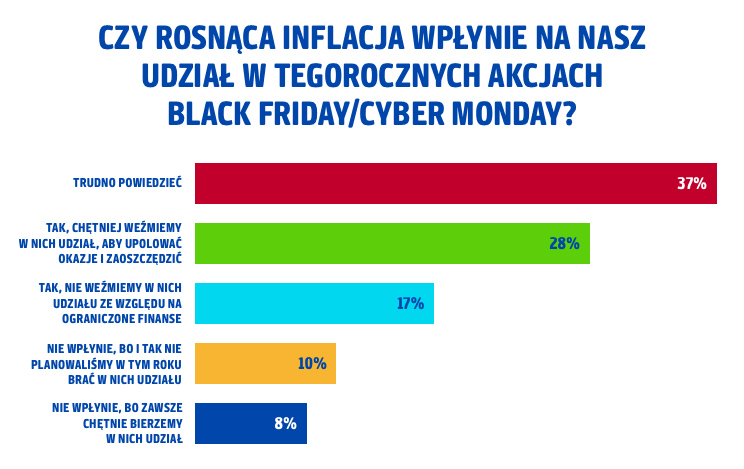

– 74 proc. ankietowanych zgodziło się, że oferty z okazji Black Friday i Cyber Monday stanowią dobry sposób na znalezienie wyjątkowych okazji cenowych, szczególnie w dobie wciąż rosnących cen. Co więcej, dla blisko 30 proc. respondentów inflacja stanowi dodatkowy argument, aby wziąć w tych akcjach udział. Z kolei, 17 proc. osób przyznało, że obecna trudna sytuacja ekonomiczna na tyle ograniczyła ich możliwości finansowe, że z promocji w ostatnich dniach listopada nie skorzystają w ogóle – komentuje Katarzyna Grzywaczewska, dyrektor marketingu w Payback Polska.

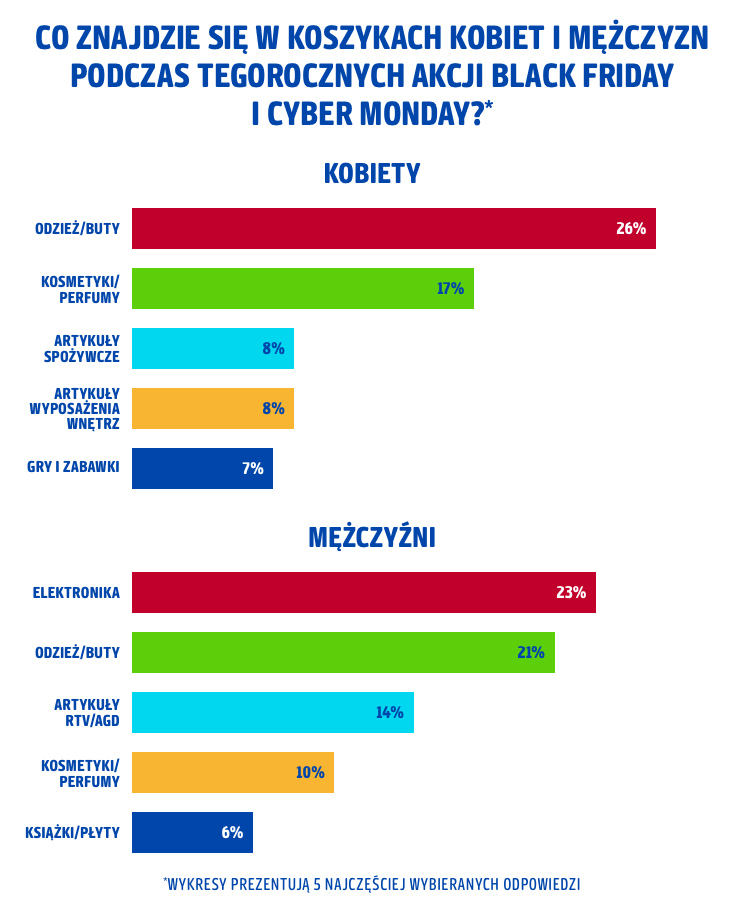

Kosmetyki i perfumy trafią do koszyków zakupowych kobiet jak i mężczyzn

Koszyki zakupowe podczas tych dwóch wyjątkowych dni różnią się w zależności od płci konsumentów. W ubiegłym roku najchętniej wybieraną kategorią produktów wśród pań była odzież i buty (29 proc. kobiet), na drugim miejscu znalazły się kosmetyki i perfumy (17 proc.). Podobnie będzie i w tym roku. Kosmetyki znów są na drugim miejsce i znów wskazało na nie 17 proc, ankietowanych kobiet.

Mężczyźni w większości stawiali na elektronikę, a w dalszej kolejności na ofertę sklepów z odzieżą lub obuwiem. Kategoria perfum i kosmetyków ustępowała też artykułom RTV i AGD, Podobnie będzie w tym roku. Wśród panów najatrakcyjniejszą kategorią produktów nadal pozostaje elektronika, którą wskazał co czwarty mężczyzna. Odzież lub buty zamierza kupić w tym czasie 21 proc. respondentów płci męskiej, a 14 proc. artykuły RTV/AGD. Kosmetykami i perfumowany jest natomiast zainteresowanych 10 proc. respondentów płci męskiej.

Ponad połowa wszystkich respondentów (52 proc.), chce wykorzystać nadchodzące okazje, by wcześniej znaleźć prezenty z okazji Mikołajek lub Bożego Narodzenia.

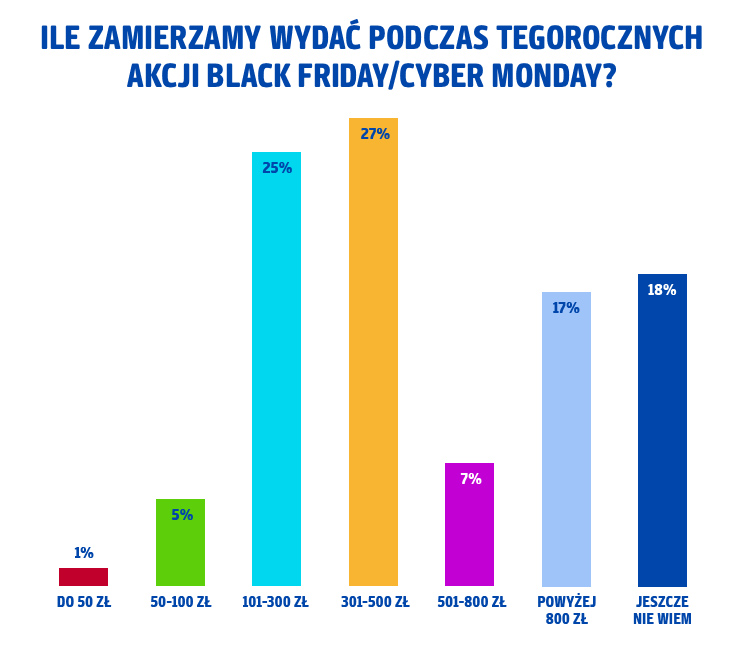

Budżet na promocje cenowe

Najważniejszą kwestią w przypadku polowania na okazje jest oczywiście budżet. Jak wynika z badania Payback, 27 proc. konsumentów na zakupy z okazji Black Friday i Cyber Monday planuje wydać między 301 zł a 500 zł, a co czwarty ankietowany – pomiędzy 101 a 300 zł.

– Nasze zakupowe apetyty w tych dniach mogą być tym większe, im wyższe będą rabaty, jakie zaoferują nam sklepy. W naszym badaniu 31 proc. respondentów przyznało, że liczą na promocje rzędu 50-70 proc., a 30 proc. ankietowanych spodziewa się obniżek przynajmniej na poziomie 30-50 proc. – dodaje Katarzyna Grzywaczewska.

O atrakcyjnych cenowo okazjach najczęściej dowiadujemy się online – przede wszystkim przeglądając media społecznościowe, które wskazało 43 proc. ankietowanych, na stronach z ofertami promocyjnymi (40 proc.) lub bezpośrednio na stronach poszczególnych sklepów bądź producentów, które odwiedza co trzeci respondent. Poszukiwania konkretnych promocji rozpoczynają się zwykle, bo w przypadku blisko 40 proc. konsumentów, na kilka dni przed Black Friday i Cyber Monday. Jednocześnie, tylko co czwarty ankietowany Payback Opinion Poll zaliczyłby siebie do kategorii łowców okazji.

Badanie zostało przeprowadzone na uczestnikach Programu Payback w dniach 19-20.10 2022 r. metodą ankiety online na grupie 1332 osób. Grupa badawcza w wieku 18-65 lat dobrana została tak, aby odpowiadać strukturze demograficznej kraju.