Kobiety częściej sięgają po towary z takich kategorii, jak: odzież, obuwie, kosmetyki, książki i płyty, produkty farmaceutyczne, artykuły dziecięce, meble i elementy wystroju wnętrz oraz biżuteria. Mężczyźni zaś chętniej kupują sprzęt RTV/AGD, smartfony i akcesoria, samochody oraz części samochodowe, sprzęt i oprogramowanie komputerowe, gry, a także artykuły dla kolekcjonerów.

Największy odsetek kupujących online jest wśród osób w przedziale wiekowym 35-49 lat (33 proc.) oraz powyżej 50 lat (50 proc.) oraz z wykształceniem średnim (37 proc.) i wyższym (40 proc.). 53 proc. określa swoją sytuację materialną jako średnią, a 40 proc. jako dobrą.

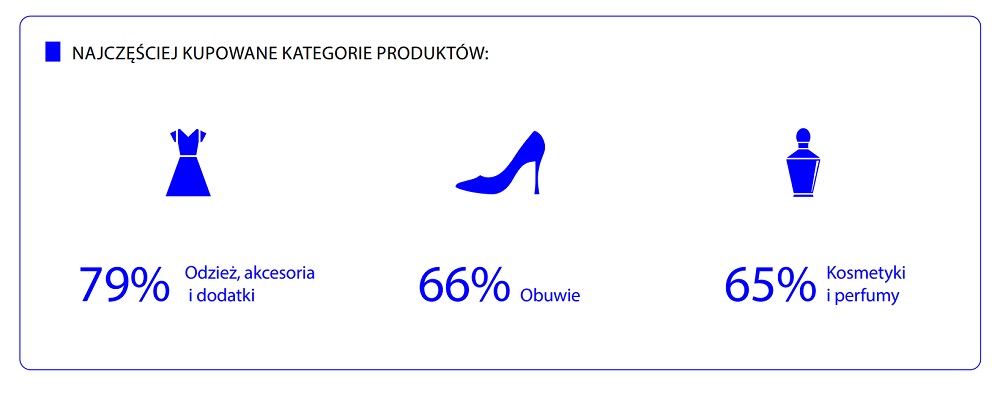

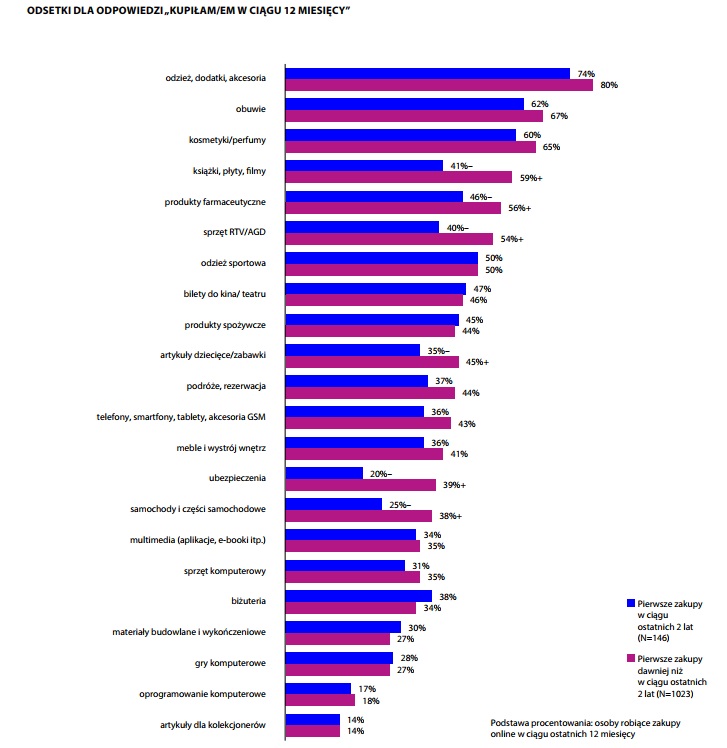

Kosmetyki i perfumy znajdują się wśród kategorii produktów najczęściej kupowanych przez internet. Kupuje je 65 proc. osób robiących zakupy online. Wyżej znalazły się tylko odzież, w tym akcesoria i dodatki (79 proc.) i obuwie (66 proc.). W dalszej kolejności są to książki, płyty i filmy, produkty farmaceutyczne oraz sprzęt RTV/AGD.

Tak jak w przypadku innych kategorii kosmetyki i perfumy w internecie częściej kupują osoby, które mają już doświadczenie w zakupach online. Jednak odsetek tych którzy w ciągu ostatnich dwóch lat kupili je w e-commerce po raz pierwszy jest duży, bo wynosi aż 60 proc.

Tak jak w przypadku innych kategorii kosmetyki i perfumy w internecie częściej kupują osoby, które mają już doświadczenie w zakupach online. Jednak odsetek tych którzy w ciągu ostatnich dwóch lat kupili je w e-commerce po raz pierwszy jest duży, bo wynosi aż 60 proc.

27 proc. respondentów badania odpowiedziało, że zamierza kupować kosmetyki online także w przyszłości. (największy odsetek wskazań miała tu kategoria podróże/rezerwacja - 34 proc.). Warto zwrócić uwagę na mężczyzn, jako konsumentów w segmencie beauty. Rośnie grupa mężczyzn zainteresowanych kosmetykami i widać to także po tych deklaracjach. W przyszłości po kosmetyki podczas zakupów w internecie zamierza sięgnąć 31 proc. mężczyzn i 24 proc. kobiet.

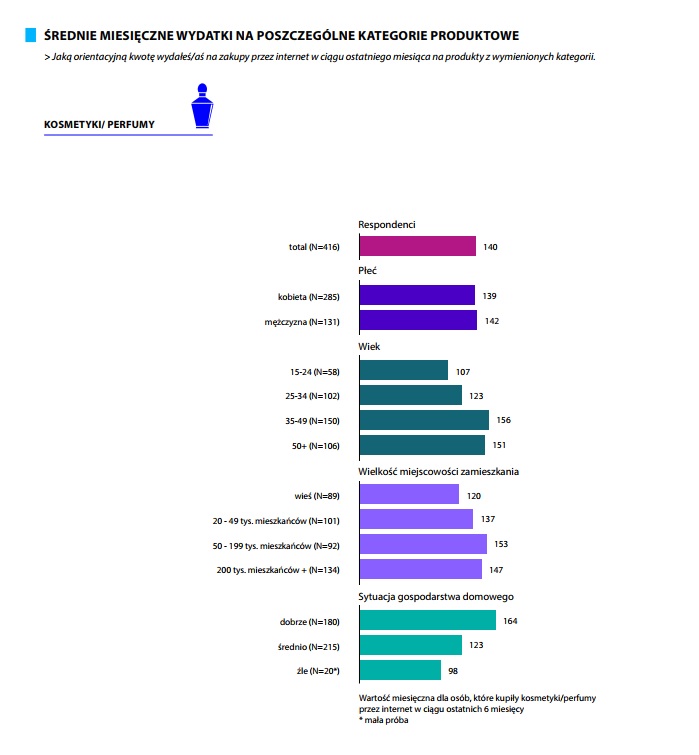

Wydatki na kosmetyki i perfumy to średnio 140 zł miesięcznie. Rosną one wraz z poprawą oceny sytuacji materialnej gospodarstwa domowego badanych. Co ciekawe więcej wydają mężczyźni niż kobiety. Na produkty farmaceutyczne respondenci wydają średnio 124 zł miesięcznie, a kwota wydatków rośnie z wiekiem kupujących. Najwięcej internauci wydają na produkty z kategorii odzież, dodatki, akcesoria - 213 zł miesięcznie.

Główne czynniki motywujące do zakupów online pozostają niezmienne. Najczęściej jest to całodobowa dostępność (wskazuje na ten czynnik ponad ¾ badanych). Kolejne często wymieniane argumenty związane są z wygodą zakupów: brak konieczności jechania do sklepu oraz nieograniczony czas na wybór poszukiwanego produktu. Dla 67 proc. badanych motywacją jest cena niższa niż w sklepach stacjonarnych. Według autorów badania pokazuje to, że przy obecnej sytuacji inflacyjnej ograniczanie wydatków jest coraz ważniejszym powodem kupowania w internecie.