Kobiety rozkładają zakupy na cały tydzień, a najczęściej robią je w piątek, mężczyźni – najczęściej w sobotę i w poniedziałek. Zaopatrując się w artykuły FMCG, zarówno kobiety, jak i mężczyźni, odwiedzają średnio dwa sklepy dziennie.

Dostępność, położenie blisko domu lub pracy – to główny czynnik decydujący o wyborze danego sklepu. Kobiety, jako drugi istotny czynnik wyboru podają asortyment dopasowany do ich bieżących potrzeb. Promocje nie są bardzo ważne, ale mają znaczenie. Ci tych, którzy zwracają na nie uwagę, poszukują o nich informacji w gazetkach papierowych (ponad 50 proc.). Kobiety częściej niż mężczyźni sięgają także do internetowych wydań gazetek (27 proc.). Również częściej niż mężczyźni robią zakupy FMCG w sklepach internetowych. Online jest popularniejszy wśród mieszkanek Polski centralnej. – Przez ten kanał sprzedaje się mniej produktów świeżych, ale kupujący online już wprowadzają je do swoich wirtualnych koszyków – mówił Artur Czajka, trade & shopper business development manager IQS podczas wykładu „Zakupy na szpilkach” przygotowanego na potrzeby 11.Kongresu Rynku FMCG, który odbył się 10 maja br. w Warszawie.

Kobiety zostawiają w sklepie nieco więcej pieniędzy niż mężczyźni. Średnia wartość koszyka to w przypadku kobiet 90 zł, w przypadku mężczyzn ok. 83 zł. Najważniejsze kategorie to artykuły świeże – warzywa i owoce, mięso i wędliny. W przypadku kobiet na liście priorytetów są przede wszystkim owoce i nabiał.

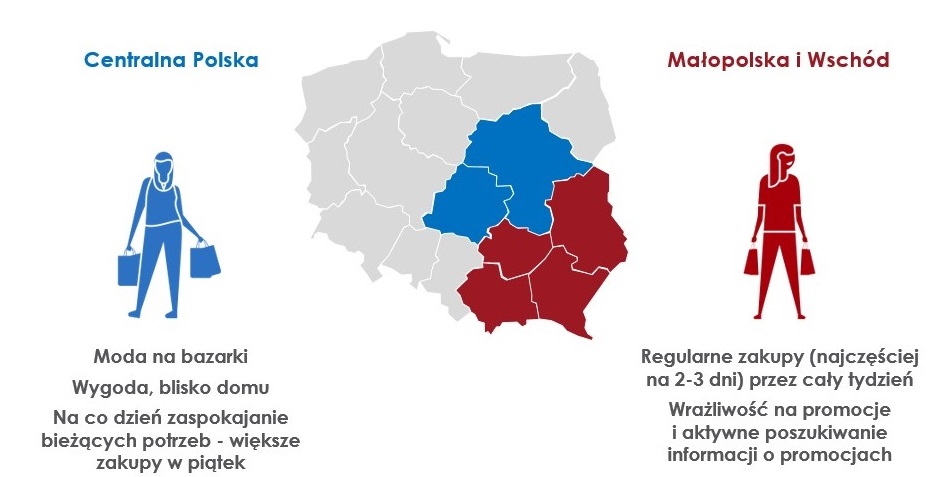

Analitycy IQS porównali ze sobą zachowania zakupowe mieszkanek centralnej oraz południowo-wschodniej Polski. – Uznaliśmy, że województwo mazowieckie z Warszawą może być papierkiem lakmusowym konsumenckich trendów, które następnie prawdopodobnie przeniosą się również do innych regionów – powiedział Artur Czajka.

Źródło: IQS

9 proc. mieszkanek południowo-wschodniej Polski robi zakupy na bazarkach i targowiskach. Ale w przypadku centralnej Polski jest to już 16 proc. – Warto obserwować te zachowania i być może przenosić do sklepów czy sieci handlowych formułę sprzedaży nawiązującej do lokalnych bazarów – podpowiadali eksperci.

54 proc. konsumentek z centralnej Polski i 49 proc. z południowo-wschodniej robi zakupy w hipermarketach na tydzień lub dłużej. Analogicznie 15 proc. i 25 proc. kupuje produkty na bieżąco, co 2-3 dni.

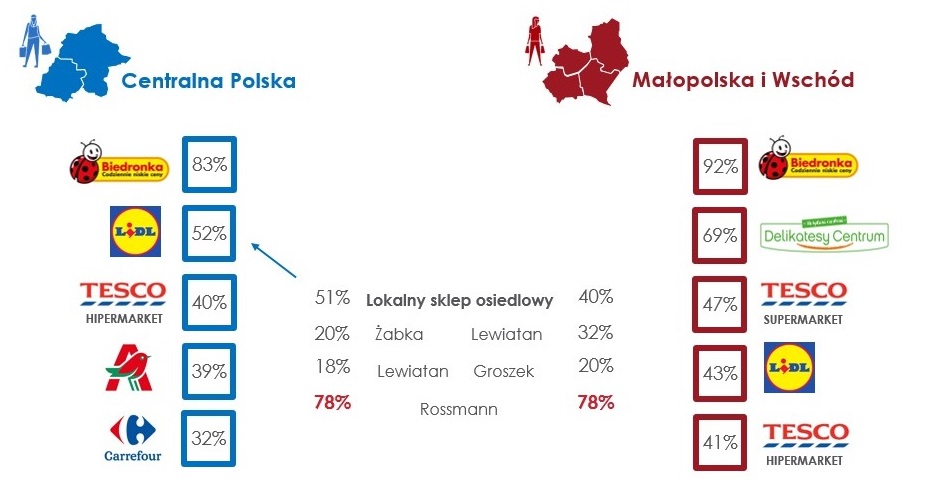

Kobiety najczęściej robią podstawowe zakupy w Biedronce. To najpopularniejsza sieć spożywcza. Na drugim miejscu w Polsce południowo-wschodniej pojawia się sieć Delikatesy Centrum, a w Polsce centralnej – Lidl. Na trzecim miejscu, w obu przypadkach jest to Tesco, jeśli analizujemy rynek pod kątem popularności sieci handlowych. Ciekawa jest jednak wysoka pozycja tradycyjnych, lokalnych sklepów osiedlowych. – W Polsce centralnej niemal równają się one pozycją z Lidlem. Może to oznaczać, że ten kanał ma się nadal dobrze oraz pokazuje, że robimy zakupy często i blisko domu – mówił Mateusz Zubkowicz, business unit manager IQS. Wartość koszyka zakupowego w obu regionach Polski jest porównywalna i wynosi 89,95 zł w Polsce centralnej oraz 82,88 zł w Polsce południowo-wschodniej.

Źródło: IQS

Siecią drogeryjną bijącą rekordy popularności jest Rossmann. Gdyby pominąć kryterium artykułów spożywczych, w zestawieniu IQS Rossmann znalazłby się tuż za Biedronką. W przypadku kanału drogeryjnego znamienna jest siła promocji. O ile generalnie nie są one dla klientek najważniejszym czynnikiem wyboru danego sklepu, tak w tym kanale sprzedaży mają bardzo duże znaczenie dla aż 42 proc. kobiet. – Jedna trzecia kobiet z południowo-wschodniej Polski pojawia się w drogerii ponieważ chce skorzystać z promocji. W Polsce centralnej jest to ok. 20 proc. – podkreślił Mateusz Zubkowicz.

Źródło: IQS