Rynek FMCG stanął przed koniecznością zrewidowania strategii cenowych. To wynik globalnych zawirowań wynikających z czynników gospodarczych i finansowych, które mają wpływ na wszystkie przedsiębiorstwa. Zachwianie płynności dostaw wynikające ze wzrostu popytu, podwyżek cen dostaw (+300 proc. rok do roku) i cen surowców (+33 proc. rok do roku), wzrost cen energii (+20 proc. rok do roku) spowodowany zmniejszonymi dostawami gazu i paliw czy innych surowców odnawialnych, a nawet poważnymi anomaliami pogodowymi – to doświadczenia firm w wielu krajach, zaistniałe w niespotykanych dotychczas warunkach konkurencyjności.

To, jak producenci wspólnie z detalistami mają zwycięsko przejść przez ten czas burzy, jak przetrwać i utrzymać wzrost, było tematem niedawnego webinaru NielsenIQ zatytułowanego „Jak ustalać ceny w burzliwych czasach?” skierowanego do klientów i partnerów NielsenIQ w Europie, na Bliskim Wschodzie i w Afryce.

Przedstawiamy najważniejsze wnioski z webinaru.

Największe firmy zdają sobie sprawę z tego, jaki wpływ na proaktywne zarządzanie strategią cenową ma zyskowność. Potencjał wzrostu jest efektem wykreowania i zidentyfikowania odpowiednich zakresów cenowych, ustalenia struktur cenowych dostosowanych do konsumenta, które uwzględniają profitowość i, w końcu, zbudowania innowacyjnego planu dla swoich produktów.

Według ekspertów NielsenIQ, istnieje pięć kluczowych etapów tworzenia strategii cenowej:

Agnes Szűcs-Villányi, regional analytics leader na Europę Centralną I Wschodnią w NielsenIQ uważa, że relacje cenowe są teraz ważne jak nigdy dotąd: dziś bardziej niż kiedykolwiek detaliści i producenci muszą wspierać konsumentów w zarządzaniu wydatkami umożliwiając elastyczne wykorzystanie ich budżetów.

W wyniku podwyżek cenowych w Europie, na Bliskim Wschodzie i w Afryce zachowania zakupowe i konsumpcyjne wciąż ewoluują dostosowując się do uwarunkowań tego burzliwego okresu. Jednocześnie na wielu rynkach monitorowanych przez Nielsena widać, że ceny oscylują wokół wartości średnich i wysokich.

Mimo, że konsumenci w Europie Centralnej i Wschodniej są wrażliwi cenowo, nadal widoczne jest silne przywiązanie do marek. – Dlatego trzeba wciąż inwestować w innowacje, ponieważ otwartość kupujących na nowości nie zmieniła się nawet w czasie pandemii – mówi Szűcs-Villányi.

Spora grupa konsumentów – 60 proc. w Polsce – jest gotowa, aby zapłacić więcej za jakość i atrybuty zdrowotne produktów. Zdrowie i jakość są kluczowymi wartościami dla konsumentów, dlatego produkty bio i eco wciąż zyskują.

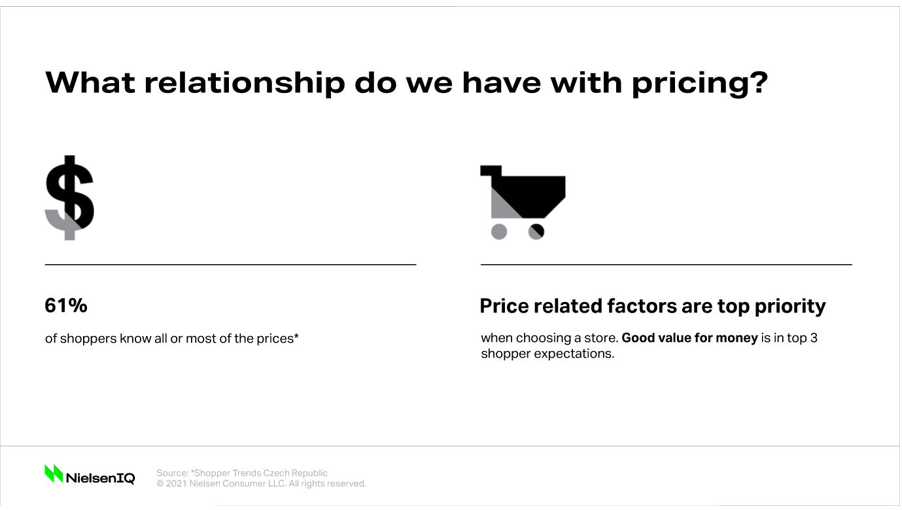

W Czechach 68 proc. konsumentów deklaruje chęć zmiany marki a nawet sklepu z powodu promocji, co wskazuje na wysoką wrażliwość cenową kupujących i duży wpływ promocji na ich zachowania zakupowe. Dodatkowo 61 proc. konsumentów twierdzi, że zna wszystkie lub większość cen produktów, które kupuje regularnie, a kwestie cenowe mają tu największe znaczenie przy wyborze miejsca zakupu.

Jednak strategie promocyjne różnią się pomiędzy kategoriami. Konsumenci zaczęli bardzo świadomie planować swój budżet zarówno zakupów online jak i offline. – Podczas gdy promocje są wciąż najważniejsze w budowaniu sprzedaży, musimy pamiętać, że nie można w prosty sposób zaaplikować tej samej strategii do każdej kategorii. Ważna jest świadomość, że dynamika rynku różni się pomiędzy kategoriami, segmentami i markami i wiele zależy od końcowych konsumentów, od tego jaki wpływ miała na nich pandemia – tłumaczy Szűcs-Villán.

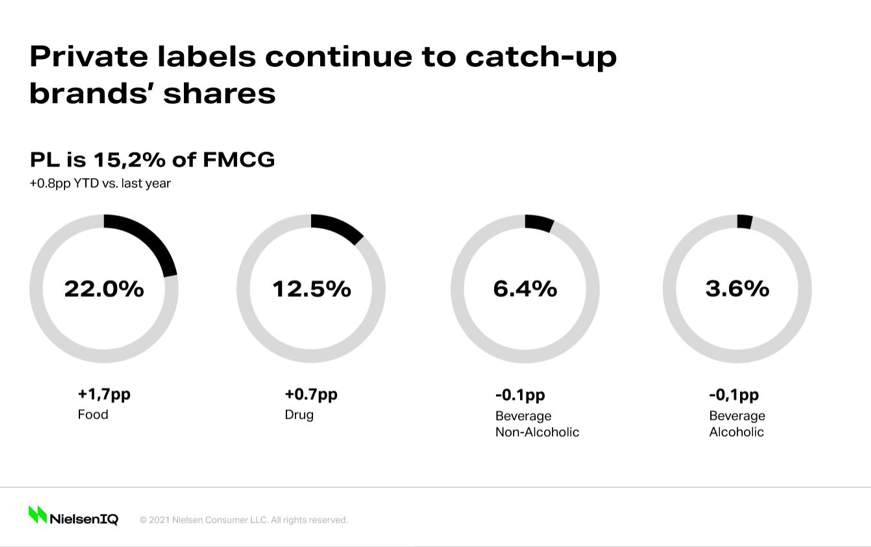

Jednocześnie okazuje się, że konsumenci dokonują strategicznych zmian w swoich wydatkach i stają się coraz bardziej świadomi w swoich decyzjach zakupowych coraz częściej wybierając marki własne. Ponieważ zmieniają się poziomy cen, marki własne stają się coraz bardziej opłacalną alternatywą, szczególnie tam, gdzie są dostępne w różnych przedziałach cenowych. Nie tylko w Europie Centralnej i Wschodniej, ale również w państwach Środkowego Wschodu i Afryki marki własne stają się nową strategią ograniczania wydatków na żywność.

Marki własne zmniejszają dystans, jaki dzieli je od marek producentów – w Rumunii, na przykład, udziały marek własnych wzrosły o +0.88pp w porównaniu z zeszłym rokiem.

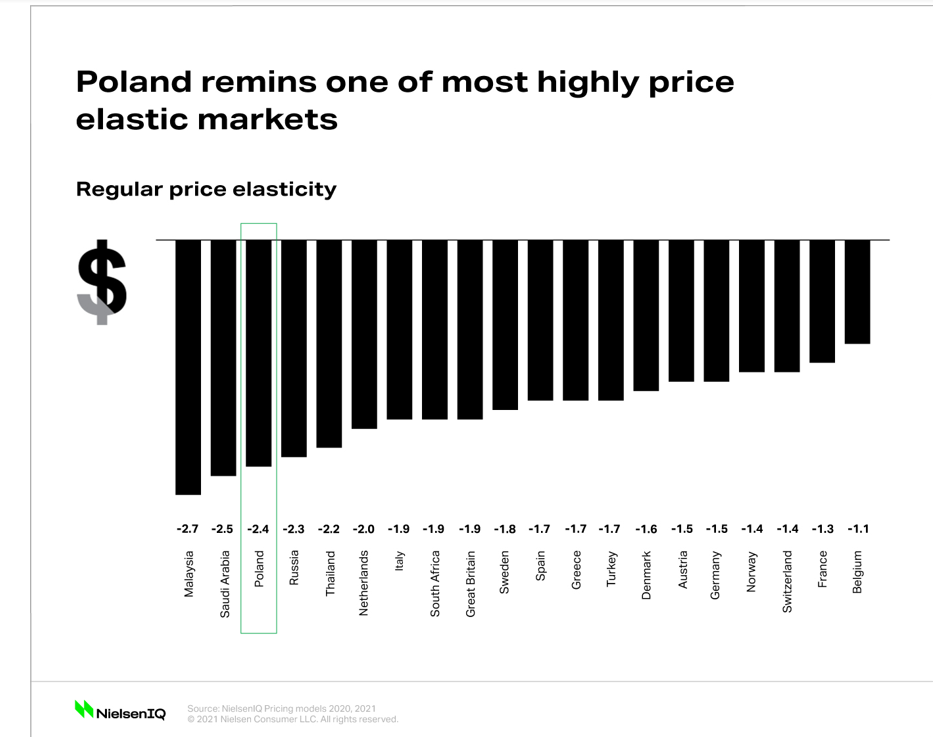

W niespokojnych czasach pandemii i jej wpływu na gospodarkę i ekonomię, wrażliwość cenowa konsumentów rośnie, a elastyczności cenowe zmieniają się w zależności od kategorii i potrzeb. Konsumenci, będąc bardzo ostrożni w wydatkach, zmieniają zachowania zakupowe i skłaniają się ku tańszym opcjom w kategoriach. Jednocześnie, jak podkreślają eksperci NielsenIQ elastyczność cenowa to nie to samo co wrażliwość cenowa i widzą pewną regularność w tendencjach konsumenckich – wybór marek własnych i większych rozmiarów opakowań, co jest związane ze zmianą częstotliwości zakupów. – Istotne jest dziś to, jak kupujący reagują na ceny, a jakość, bezpieczeństwo i zdrowie pozostają kluczowymi atrybutami – podsumowują analitycy.