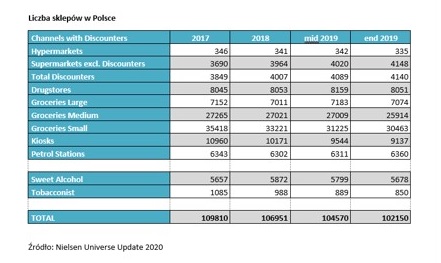

Według danych firmy Nielsen na koniec 2019 roku było w Polsce ok. 95 tys. sklepów (bez specjalistycznych), czyli mniej o niemal 5 tys. niż jeszcze rok temu i o 7 tys. niż 2 lata temu. Liczba hipermarketów między rokiem 2017 a 2019 spadła z 346 do 335. W tym samym okresie mocno wzrosła liczba supermarketów i dyskontów, kolejno z 3690 do 4148 i z 3849 do 4140.

Między rokiem 2017 a 2019 niemal nie zmieniła się liczba drogerii. Na koniec 2019 roku działało ich na polskim rynku 8051. W 2017 roku było to 8045 placówek. Niepokojące jest jednak to, że w połowie 2019 r. było o ponad 100 drogerii więcej, niż na jego koniec. Z analiz Nielsena wynika, że generalnie rynek drogeryjny jest uzależniony od sieciowych formatów. To sieci rozwijają się dynamicznie. Spada natomiast liczba tzw, tradycyjnych sklepów kosmetycznych prowadzonych przez indywidualnych przedsiębiorców.

– Kanał drogeryjny w ujęciu numerycznym jest stabilny, natomiast analizując głębiej, widoczny jest dynamiczny wzrost placówek w sieciach drogeryjnych, przy jednoczesnym spadku liczby tradycyjnych, niezależnych sklepów – mówi Marcin Cyganiak, dyrektor handlowy Nielsen Connect w Polsce, komentując wyniki opublikowanego badania. – Raportowany przez nas kanał drogerii jest bardzo niejednorodny. Zawiera on zarówno duże, ogólnopolskie sieci kosmetyczno-chemiczne, jak i tradycyjne, pojedyncze niezrzeszone placówki. W tych dwóch grupach obserwujemy odmienne trendy – uzupełnia.

Jak wynika z opublikowanego przez firmę Nielsen raportu „Universe Update”, który podsumowuje główne trendy i analizuje strukturę polskiego handlu FMCG z polskiego rynku znikają głównie najmniejsze sklepy spożywcze (poniżej 100 mkw.). Ich liczba spadła z 35 418 w 2017 r. do 30 463 na koniec roku 2019. Liczba dużych sklepów spożywczych spadła w ciągu trzech ostatnich lat z 7152 do 7074, a średnich sklepów zmniejszyła się z 27 265 do 25 914.

W tym czasie z rynku ubyło ponad 1800 kiosków, ich liczba spadła do 9137. Podobnie jak sklepów z tytoniem, których liczba spadła z 1085 do 850. Liczba stacji paliw wzrosła symbolicznie o ok. 20 do 6360. Niemal nie zmieniła się liczba sklepów oferujących alkohol i słodycze, których było na koniec ubiegłego roku 5678. Ogólna liczba placówek w ciągu analizowanych trzech lat spadła z niemal 110 tys. do trochę ponad 102 tys.

– Współczesny polski konsument stawia wysokie wymagania. Oczekuje dobrze przygotowanej oferty, szerokiego wyboru, atrakcyjnych promocji i jednocześnie to wszystko ma być na wyciągnięcie ręki – blisko, szybko i wygodnie. Analizy wyraźnie wskazują związek pomiędzy zaspokajaniem tych potrzeb a trendem liczebności poszczególnych kanałów. Rośnie liczba dyskontów i supermarketów przy jednoczesnym spadku numeryki sklepów małych (poniżej 40 mkw.) oraz średnich (41-100 mkw.) – komentuje Marcin Cyganiak.