9 na 10 konsumentów wdraża obecnie w życie zupełnie nowe zasady kupowania, m.in. dotyczące czynników wyboru, kanałów sprzedaży, skali zakupów. W związku z coraz bardziej odczuwalną inflacją i widmem kryzysu gospodarczego swoje zachowania zakupowe zmieniło aż 79 proc. badanych Polaków – czytamy w raporcie „W kryzysie do e-commerce” przygotowanym przez Mobile Institute dla Izby Gospodarki Elektronicznej.

Autorzy raportu wskazują na sześć głównych strategii zakupowych, które konsumenci przyjęli w odpowiedzi na niepewność ekonomiczną jutra. Są to:

- e-zakupy, czyli przenoszenie większości zakupów do Internetu

- promo-hunting, czyli zakupy tanie i okazyjne

- quality shopping, czyli kupowanie dobrej jakości i sprawdzonych produktów, ale za to rzadziej,

- zakupy małego ryzyka, czyli z możliwością łatwego zwrotu i możliwie jak najdłużej bez angażu finansowego

- zaciskanie pasa, czyli zakupy wyłącznie niezbędnych produktów i usług

- ASAP shopping - czyli jak najszybszy zakup, aby „wyprzedzić” wzrost cen.

STRATEGIA 1: E-ZAKUPY

Na przenoszenie zakupów do internetu decyduje się najwięcej konsumentów. Respondenci wskazują w raporcie, że skłania ich do tego przede wszystkim możliwość porównywania ofert, a tym samym przemyślenia zakupów i podejmowania bardziej racjonalnych decyzji. Twierdzi tak 64 proc. badanych.

Aż 72 proc. uważa, że kupując online mogą lepiej kontrolować wydatki, ponieważ mają łatwy dostęp do historii zakupowej i historii wydatków z konta. Dla 71 proc. osób bardzo ważne jest to, że można zwrócić produkt kupiony przez internet bez podania przyczyny, co znacznie zmniejsza ryzyko zakupowe. 31 proc. mówi, że e-zakupy to po prostu najlepsza możliwa strategia na czas kryzysu.

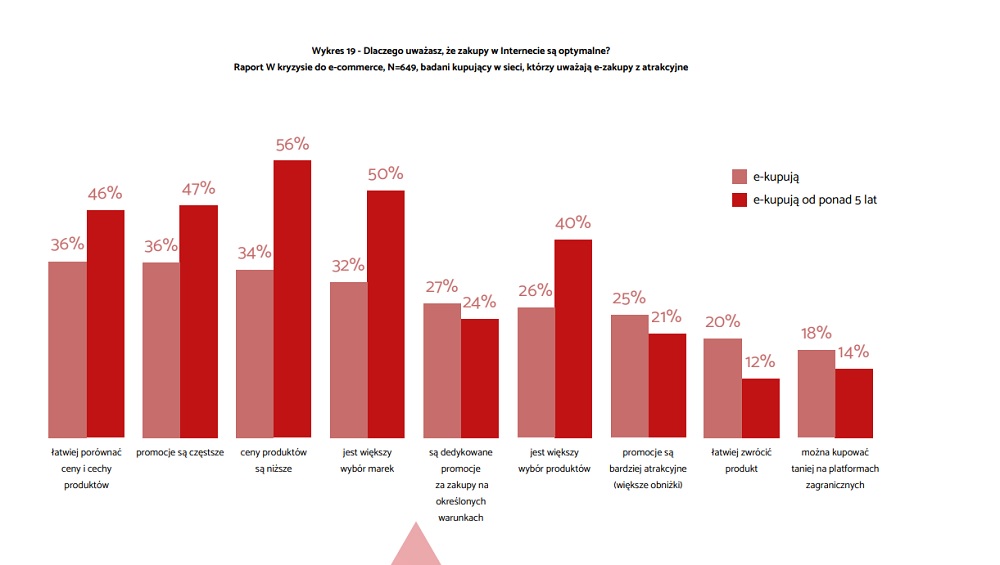

58 proc. uczestników badania uważa zakupy w internecie za optymalne, a wśród tych, którzy już kupują online – aż 79 proc. Atutami kupowania online są niższe ceny produktów niż w sklepach stacjonarnych 34 proc. e-klientów, częstsze (36 proc.) i bardziej atrakcyjne (25 proc.) promocje, większy wybór marek (32 proc.) oraz możliwość znacznie łatwiejszego i szybszego porównywania ofert (36 proc.).

STRATEGIA 2: PROMO-HUNTING

Polacy są uważani za smart-shopperów, czyli sprytnych konsumentów. Porównują oferty pomiędzy kanałami sprzedaży i pomiędzy sklepami, wybierając najbardziej atrakcyjne. Najczęściej w internecie sprawdzają produkty i porównują promocje w 2-3 miejscach (23 proc.), a - kupując stacjonarnie - aż w 5 (35 proc.).

57 proc. konsumentów uważa, że w dobie kryzysu trzeba kupować produkty tańsze. 12 proc. badanych przyznaje, że porównuje oferty w różnych sklepach online i offline, również 12 proc. czeka na wyprzedaże, a 8 proc. kieruje się podczas zakupów w zasadzie wyłącznie ceną.

Niższe ceny i częstsze oraz bardziej atrakcyjne promocje zadecydowały po tym, że aż 78 proc. konsumentów przeniosło część zakupów do internetu.

STRATEGIA 3: QUALITY SHOPPING

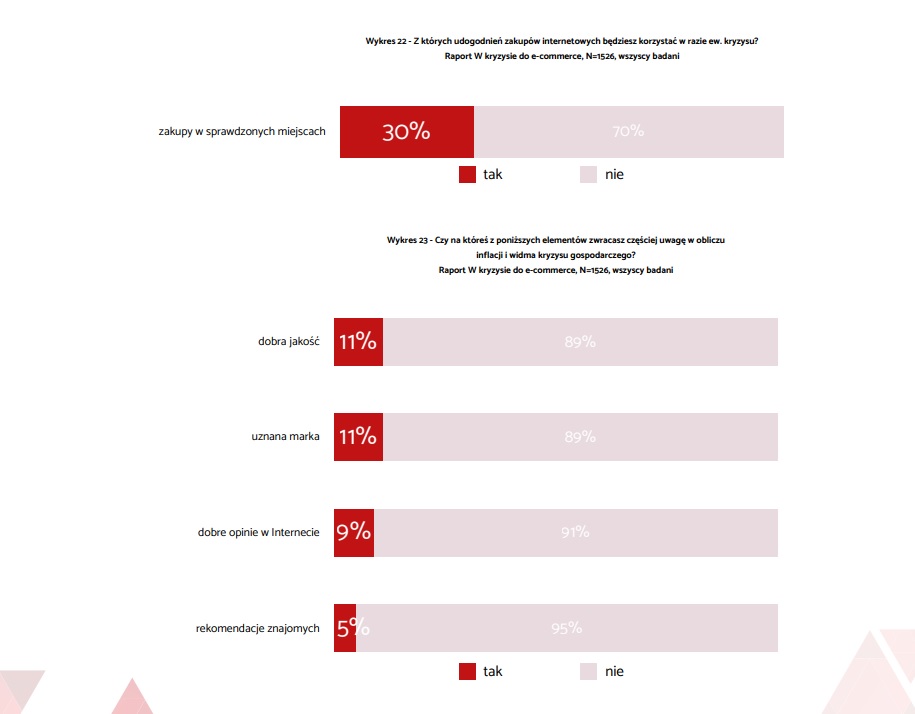

Kupowanie produktów dobrej jakości, gdy rosną ceny i zbliża się kryzys, to strategia, którą wybiera 43 proc. badanych konsumentów. Dodatkowo 19 proc. kupuje marki, którym ufa, 15 proc. kupuje rozważnie i 11 proc. świadomie. Uważają, że lepsze produkty są trwalsze. Znacznie częściej niż wcześniej zwracają uwagę dobrą jakość, markę oraz pozytywne opinie innych klientów. Dodatkowo, co 3. konsument potwierdza, że w dobie kryzysu będzie częściej robił zakupy sprawdzonych miejscach. Jest to najpopularniejsze wskazanie, jeśli chodzi o rozwiązania i udogodnienia zakupowe preferowane w razie ewentualnego kryzysu.

STRATEGIA 4: ZAKUPY MAŁEGO RYZYKA

Bezpłatny i bezproblemowy zwrotu produktu to, obok płatności odroczonych, najważniejszy czynnik zakupowy, jaki ma obecnie znaczenie przy e-zakupach (odpowiednio 19 proc. i 21 proc. wskazań). Dodatkowo dla 18 proc. badanych znaczenie ma długi okres zwrotu. Wszystkie te czynniki e-konsumenci znacznie częściej biorą pod uwagę w dobie kryzysu. – Jeśli kupując nie musimy płacić od razu, a produkt możemy łatwo zwrócić, ryzyko nietrafionego zakupu bądź takiego, który przewyższa nasze zdolności nabywcze, znacznie spada. A to jest duży atut w niepewnych ekonomicznie i trudnych czasach – komentują autorzy raportu.

STRATEGIA 5: ZACISKANIE PASA

Za strategią zaciskania pasa, czyli odłożeniem wszelkich zbędnych wydatków w badaniu opowiedziało się 59 proc. internautów. Dokładne planowanie wydatków jest też najpopularniejszą strategią wskazywaną ze względu na postępującą inflację i ryzyko spowolnienia gospodarczego. Zakupy planowe jako swój styl

kupowania wybrało 15 proc. internautów, rozważne – również 15 proc., a podejście zadaniowe – kolejne 13 proc. – Widać więc, że połowa konsumentów preferuje, szczególnie w dobie kryzysu, zakupy, które są wynikiem dogłębnej analizy oraz wynikają z realnych potrzeb, a nie zachcianek – czytamy w raporcie.

STRATEGIA 6: ASAP SHOPPING

Są osoby, które nie czekają z zakupami na lepsze czasy, wprost przeciwnie. 4 na 10 konsumentów przyznaje, że wolą kupić jak najszybciej wszystko, co jest im potrzebne. Dlaczego? Bo pieniądz traci szybko na wartości, a tym samym oszczędności i pieniądze, które nie pracują, są coraz mniej warte.

Wyznawcy strategii asap shopping kupują planowo, ale i hurtowo, a także gustują w zamiennikach. Do zakupów na zapas w obliczu obecnej sytuacji przyznaje się już 12 proc. badanych. Podczas kryzysu 27 proc. konsumentów zamierza częściej kupować zamienniki produktów, a 12 proc. planuje kupować większe ilości produktów.

Ta strategia jest najczęściej spotykana wśród tych, którzy kupują w internecie. Aż 52 proc. kupujących online chce jak najszybciej kupić wszystko co zamierzali, jeszcze zanim wzrosną ceny.

Postawy wobec kryzysu

Jedynie 16 proc. badanych biorących udział w raporcie ocenia sytuację swojego gospodarstwa domowego jako dobrą lub bardzo dobrą. Zmiany na lepsze w najbliższym czasie oczekuje 12 proc., a na gorsze 36 proc.. Polacy nie mają oszczędności, a jeśli już, to najczęściej na poziomie nieprzekraczającym 10 000 zł.

Mając na uwadze pogarszającą się sytuację gospodarczą, wzrost inflacji i cen, zamierzają oszczędzać (30 proc.), a przede wszystkim podejmują działania optymalizujące wydatki (71 proc.).

O badaniu

Raport „W kryzysie do e-commerce” powstał na podstawie badania zrealizowanego przez Mobile Institute na zlecenie Izby Gospodarki Elektronicznej. Badanie zostało przeprowadzone w dniach 14-21 lipca 2022 r. z wykorzystaniem metody CAWI (Computer-Assisted Web Interview) - responsywnych ankiet elektronicznych emitowanych na stronach i w wysyłce mailowej. W badaniu wykorzystany został system ankietowy opinie.mobi oraz widgety instapps.io. Zebrano odpowiedzi od 1526 internautów.