Aż 55,8 proc. badanych Polaków uważa, że rząd podjął złą decyzję w sprawie przedłużenia lockdownu do 14 lutego br. Natomiast 32 proc. jest przeciwnego zdania, a 12,2 proc. nie ma jeszcze wyrobionej opinii.

Według Krzysztofa Zycha, głównego analityka UCE Research, rodacy są mocno zmęczeni obostrzeniami. Ekspert nie jest jednak przekonany, czy ankietowani biorą pod uwagę dramatyczną sytuację przedsiębiorców. Być może większe znaczenie ma własna wygoda i utrata pewnego rodzaju swobody.

– Ci, którzy uznali decyzję za błędną, zapewne kierują się informacjami o bardzo negatywnych konsekwencjach lockdownu dla gospodarki. Z jednej strony przedsiębiorcy zaznaczają, że straty wynikające z restrykcji są duże i już wyczerpują możliwości finansowe firm. Z drugiej strony ludzie też nie są zbyt przekonani do argumentów rządu. Uważają bowiem, że otwarcie małych biznesów, np. restauracji czy siłowni, nie wpłynie znacząco na zagrożenie epidemiczne – komentuje prof. Stanisław Gomułka, główny ekonomista BCC i były wiceminister finansów.

Natomiast, jak zaznacza Adrian Parol, radca prawny i doradca restrukturyzacyjny, Polacy coraz częściej słyszą o zwolnieniach. Zapowiada się, że ruszą one dużą falą od kwietnia. Zdaniem eksperta, ludzie zaczynają się obawiać tego scenariusza, co jest uzasadnione w obecnej sytuacji gospodarczej. A przedłużenie obostrzeń zwiększa wydatnie ryzyko znalezienia się w gronie bezrobotnych.

– Społeczeństwo w pewien sposób nauczyło się już żyć w wirusem i jego konsekwencjami. Z tego też wynika luźniejsze podejście do restrykcji, tym bardziej że od dłuższego czasu liczba zakażeń utrzymuje się na dość stabilnym poziomie. To oczywiście w pewien sposób też wpływa na myślenie o stosowanych obostrzeniach – dodaje Zych.

Badanie pokazuje, że 84,8 proc. osób nie skorzystało w trakcie lockdownu z zakazanych form działalności. Mowa tu o np. wizytach w barze, restauracji, hotelu, klubie fitness czy na siłowni bądź na stoku narciarskim. Tylko 13,3 proc. przyznało się do tego, a 1,9 proc. nie pamiętało.

Według mec. Parola, te wyniki świadczą nie tyle o tym, że Polacy boją się wirusa. Widać przede wszystkim brak realnych możliwości korzystania z obiektów użyteczności publicznej. Dopiero teraz zaczynają być otwierane lokale gastronomiczne czy kluby fitness. Wszystko to wynika z braku odpowiedniej pomocy ze strony państwa.

– Taka postawa może być spowodowana strachem przed ewentualnymi karami. Natomiast wśród osób, które przyznały się do tego, że korzystały z zabronionych usług, częściej mamy mężczyzn niż kobiety. Z kolei patrząc na wielkość miast, widać, że najbardziej aktywni pod tym względem byli badani z miejscowości liczących od 20 tys. do 49 tys. mieszkańców, od 200 tys. do 499 tys. zamieszkałych osób oraz od 100 tys. do 199 tys. – wskazuje analityk z UCE Research.

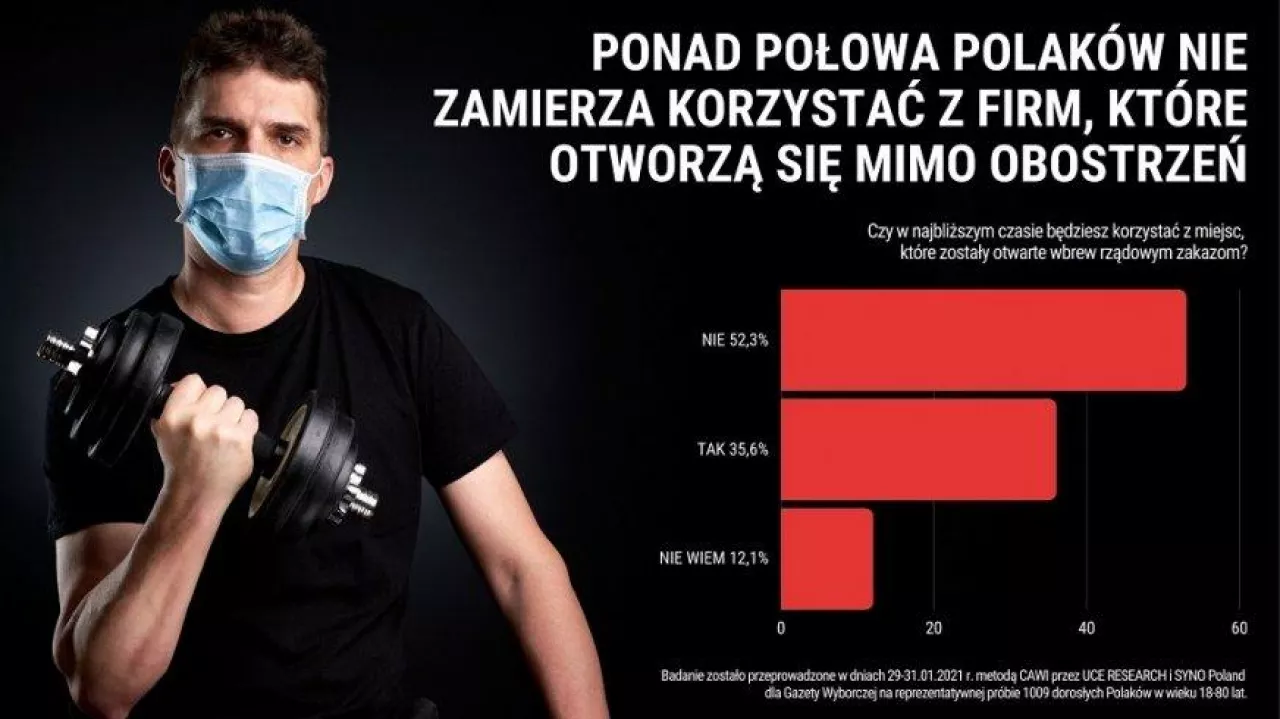

Z raportu wynika też, że 52,3 proc. Polaków nie zamierza w najbliższym czasie korzystać z miejsc, które zostały otwarte mimo lockdownu. Z kolei 35,6 proc. twierdzi, że zrobi to, a 12,1 proc. nie ma wyrobionej opinii w tej kwestii. Jak zaznacza prof. Gomułka, większość osób nie zdecyduje się na ten krok, ponieważ wcześniej nie korzystały one z tego typu ofert. Dla nich nie jest problemem rezygnacja z takiej wizyty, choć przedsiębiorcy zapewniają o swojej determinacji w zakresie zachowania rygorów zdrowotnych.

– Część badanych nie będzie korzystała z tego typu usług z powodu obaw przed zakażeniem. Ale moim zdaniem, decydujące znaczenie ma sytuacja ekonomiczna. Polacy zdecydowanie boją się o swoją przyszłość. Do tego dochodzi wzrost cen i towarzysząca temu inflacja, która jest mocno zauważalna dla zwykłego Kowalskiego. Ludzie nie mają pieniędzy i widoków na szybką poprawę sytuacji – podkreśla Adrian Parol.

Natomiast Andrzej Głowacki, prezes DGA, jest przekonany, że stopniowo, w reżimie sanitarnym, Polacy zaczną odwiedzać bary, kluby fitness itd. I bez wątpienia prym będą wieść młodzi ludzie. Z kolei osoby po 60. roku życia zapewne zdecydują się na to dopiero po zaszczepieniu się.

– Konsekwencją otwierania tych biznesów będzie to, że służby będą wyjątkowo notorycznie je kontrolowały i konsekwentnie nakładły mandaty, żeby pokazać społeczeństwu, że należy przestrzegać obostrzeń. Co jakiś czas będziemy też słyszeć o wyjątkowo dynamicznych akcjach. One będą miały skłonić ludzi do tego, żeby jednak nie korzystali z tego typu usług – przewiduje Krzysztof Zych.

Zdaniem 67,5 proc. respondentów, przedsiębiorcy mają rację, że mimo zakazu otwierają swoje firmy. Z kolei 18,8 proc. jest przeciwnego zdania, a 13,7 proc. nie ma wyrobionego stanowiska w tej sprawie. Jak przekonuje prezes Głowacki, los mikrofirm i małych przedsiębiorstw jest tragiczny. Świadomi tego są także Polacy, którzy mają zapewnione stałe miesięczne wypłaty. Wynik badania jest wyrazem solidarności.

– Widać duże wsparcie dla przedsiębiorców, ale dobre słowo nie przełoży się na ich dochody. Skoro ponad połowa Polaków nie zamierza ich odwiedzać w tym czasie, to dalej będą stać w miejscu. Do tego służby będą nakładać na nich kary, a to z kolei wiąże się z dalszą walką o swoje prawa w sądach – podkreśla ekspert z UCE Research.

Polacy nie są za karaniem przedsiębiorców. Aż 70,7 proc. ankietowanych uważa, że policja, sanepid itp. instytucje nie powinny bezwzględnie nakładać mandatów na osoby, które mimo zakazu wznowią swoją działalność. Przeciwnego zdania jest 18 proc. badanych, a 11,3 proc. nie ma wyrobionej opinii. Według Andrzeja Głowackiego, każdy Polak jest świadomy zagrożenia zakażeniem COVID-19, zatem karanie przedsiębiorców za otwarcie obiektów nie jest zbyt uzasadnione.

– To sygnał dla służb do rewizji swojego podejścia wobec przedsiębiorców odmrażających w desperacji swoje biznesy. Państwo w dobrze pojętym własnym interesie powinno raczej udzielić wsparcia przedsiębiorcom. Stosowanie kar i restrykcji może osiągnąć zupełnie odwrotne skutki i to zupełnie nieprzewidywalne oraz długotrwałe dla sporej części gospodarki – podsumowuje mec. Parol.