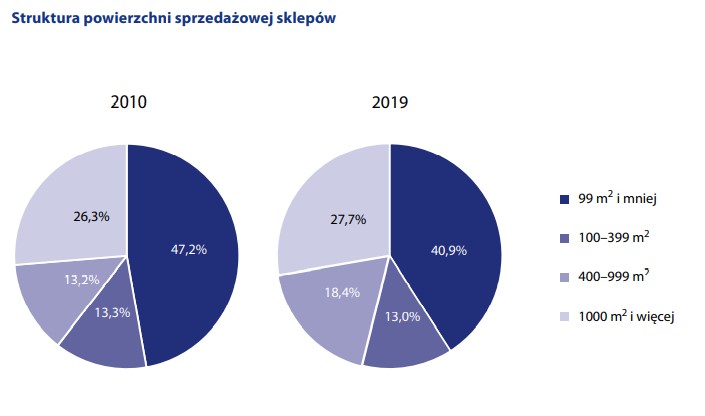

Najwyższy procentowy przyrost powierzchni sprzedażowej miał miejsce w sklepach z przedziału 400–999 mkw. (o 4,3 proc.). Z kolei w placówkach o metrażu 1000–2499 mkw. zanotowano wzrost powierzchni o 2,4 proc. Najwięcej powierzchni ubyło w sklepach 100–399 mkw. (o 2,8 proc.).

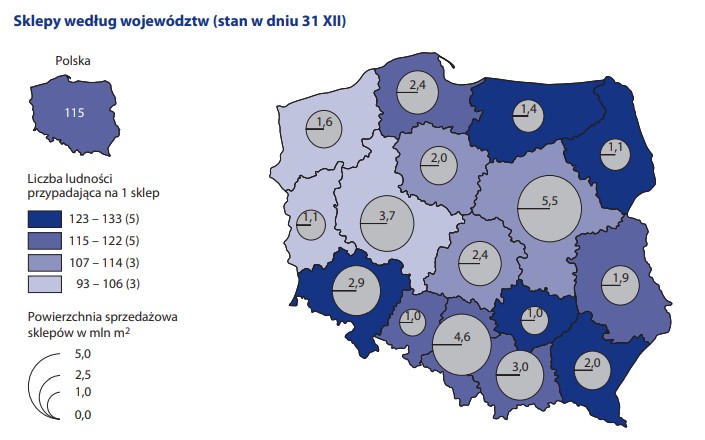

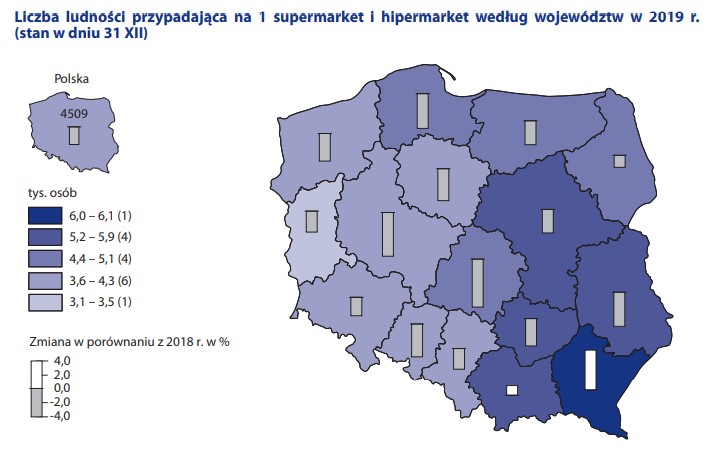

GUS zwrócił również uwagę na to, że w 2019 r. na jeden sklep przypadało średnio 115 osób, podczas gdy w 2018 r. było to odpowiednio 113 osób. Najwięcej osób przypadających na jeden sklep zanotowano w województwach warmińsko-mazurskim, podlaskim oraz dolnośląskim, a także świętokrzyskim i podkarpackim. Nieco inaczej wygląda sytuacja, jeżeli weźmiemy pod uwagę tylko hipermarkety i supermarkety (ich łączna liczba wzrosła rok do roku o 3,4 proc. do średniej liczby 4509 sklepów). Wtedy najwięcej osób na jedną taką placówkę jest w województwie podkarpackim (6095 osób, wobec 5723 osób w roku poprzednim), najmniej zaś osób – 3191 – w województwie lubuskim, gdzie w roku 2018 było to 3294 osób. W 2019 r. szacowany udział wartości sprzedaży realizowanej łącznie przez supermarkety i hipermarkety w sprzedaży detalicznej w sklepach i na stacjach paliw stanowił 25,9 proc. i był o 1,1 p. proc. wyższy niż przed rokiem.

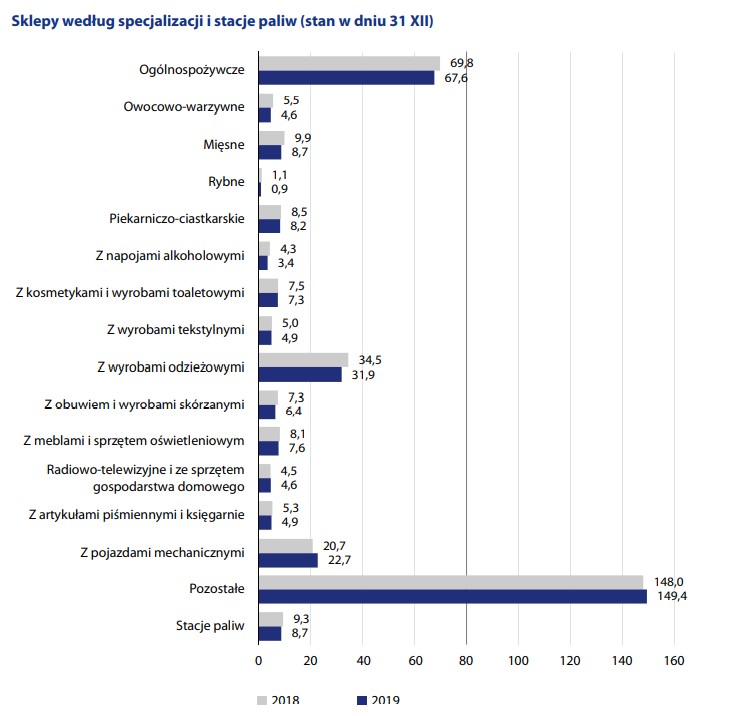

W ogólnej liczbie 333 tys. sklepów podobnie jak w roku 2018 największy udział stanowiły placówki o specjalizacji branżowej pozostałej (44,8 proc.), ogólnospożywczej (20,3 proc.) oraz z wyrobami odzieżowymi (9,6 proc.). Najmniej liczne były sklepy rybne, które stanowiły ledwie 0,3 proc. sklepów ogółem. W porównaniu z rokiem poprzednim odnotowano spadek liczby sklepów w większości specjalizacji. Największy spadek miał miejsce w sklepach: z wyrobami odzieżowymi o 2,6 tys. sklepów (o 7,5 proc.), ogólnospożywczych o 2,2 tys. sklepów (o 3,1 proc.) oraz mięsnych o 1,2 tys. (o 11,9 proc.). Natomiast największy wzrost ilości sklepów zaobserwowano w branży z pojazdami mechanicznymi – o 2,1 tys. sklepów (o 10 proc.).

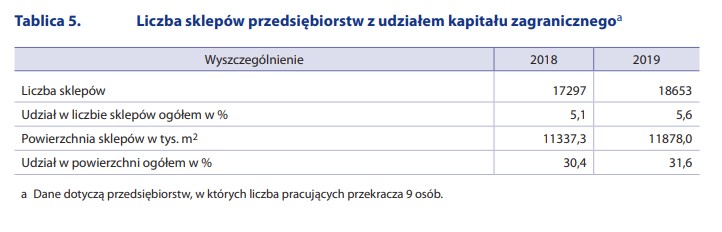

Jak podkreślają autorzy raportu, w grupie przedsiębiorstw, w których liczba pracujących wynosi powyżej 9 osób, liczba sklepów należących do podmiotów z kapitałem zagranicznym zwiększyła się w 2019 r. o 7,8 proc. w porównaniu z rokiem poprzednim, a powierzchnia sprzedażowa tych sklepów wzrosła o 4,8 proc. Średnia powierzchnia sklepów przedsiębiorstw zagranicznych wyniosła 636,8 m kw. (odpowiednio w sklepach przedsiębiorstw własności prywatnej krajowej – 197 m kw.). Udział powierzchni sklepów z kapitałem zagranicznym w powierzchni ogółem zwiększył się o 1,2 p. proc. w porównaniu z rokiem poprzednim.