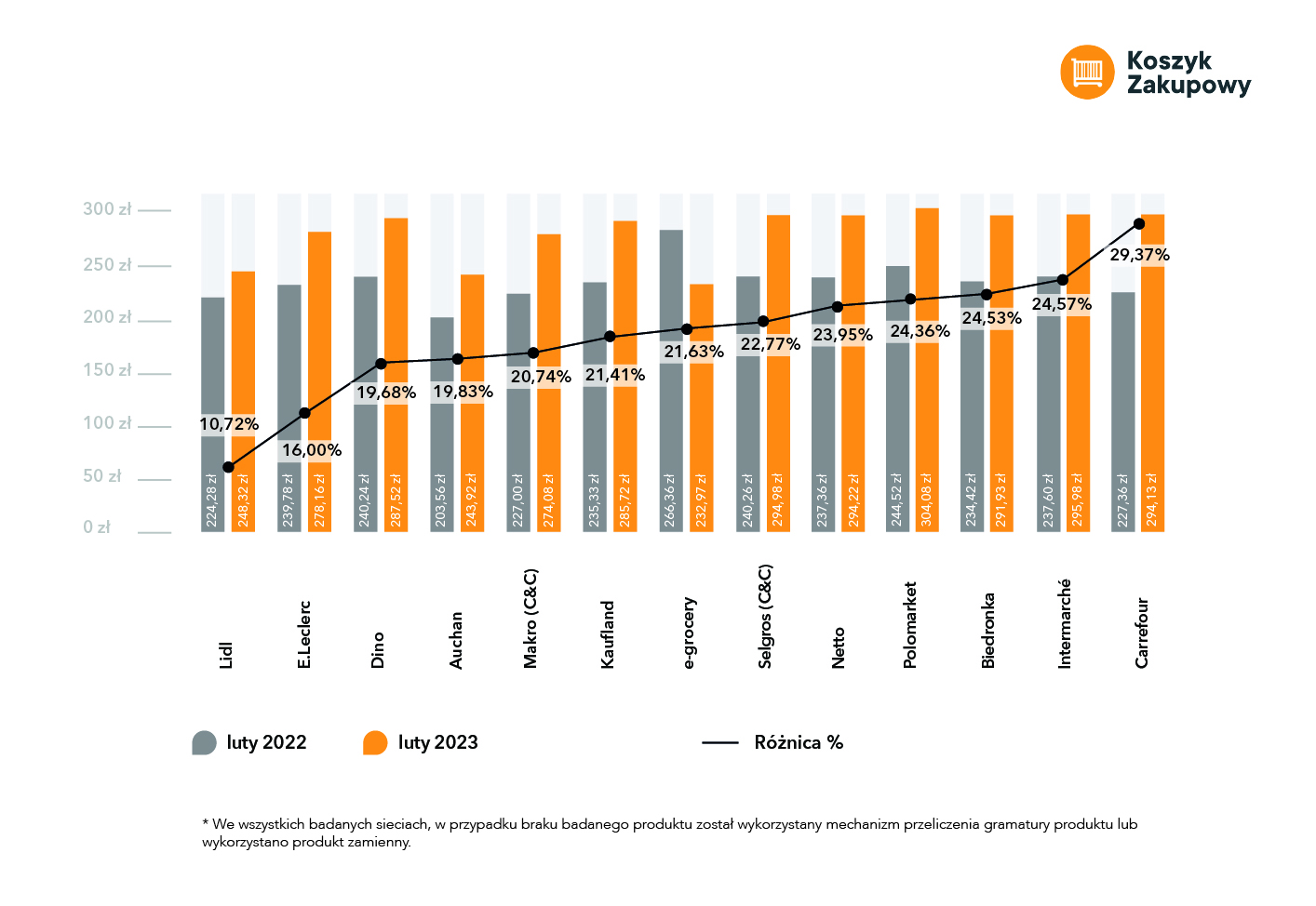

Z danych zebranych przez ASM Sales Force Agency wynika, że w 13 na 14 sieci objętych badaniem, ceny w lutym były znacznie wyższe niż w styczniu br. Spadek cen ujętych w badaniu produktów odnotowano jedynie w sklepach sieci Lidl (2,29 proc.). Średnia cena koszyka zakupowego w lutym 2023 r. wyniosła 285,46 zł. To wzrost o 11,75 zł, czyli 4,29 proc. w porównaniu do stycznia br. Największe podwyżki odnotowano w sieci Kaufland - 24,14 zł (9,23 proc.) i Carrefour – 21,22 zł (7,78 proc.).

W ujęciu rocznym wzrost cen badanych produktów zaobserwowano we wszystkich 13 analizowanych sieciach. Były to min.: Intermarché (24,57 proc.), Biedronka (24,53 proc.) czy POLOmarket (24,36 proc.). Największy wzrost cen odnotowano w sklepach Carrefour, w którym średnia cena koszyka w lutym 2023 r. była wyższa aż o 66,77 zł niż przed rokiem, tj. o 29,37 proc.

– Pierwszy kwartał tego roku charakteryzuje się bardzo wysoką dynamiką wzrostu cen. Rosnące ceny u producentów, wysokie koszty energii, paliwa i koszty pracy powodują, że sprzedawcy są zmuszeni kolejny raz podnosić ceny. W lutym odnotowaliśmy znaczne wzrosty średnich cen koszyków w 13 na 14 analizowanych sieci. W dwóch z nich podwyżki przekroczyły 20 zł – komentuje wyniki raportu Zbigniew Sierocki, dyrektor zarządzający ASM Sales Force Agency.

– Pierwszy kwartał tego roku charakteryzuje się bardzo wysoką dynamiką wzrostu cen. Rosnące ceny u producentów, wysokie koszty energii, paliwa i koszty pracy powodują, że sprzedawcy są zmuszeni kolejny raz podnosić ceny. W lutym odnotowaliśmy znaczne wzrosty średnich cen koszyków w 13 na 14 analizowanych sieci. W dwóch z nich podwyżki przekroczyły 20 zł – komentuje wyniki raportu Zbigniew Sierocki, dyrektor zarządzający ASM Sales Force Agency.

Auchan wciąż najtańszy, a najwyższe ceny w e-grocery

Ponownie za zastaw ujętych w badaniu produktów najmniej zapłacimy w Auchan. W sklepach tej marki średni koszt koszyka zakupowego ASM wyniósł 243,92 zł. To o 10,77 zł, czyli o 4,62 proc. więcej niż najtańszy koszyk w styczniu br., należący przed miesiącem również do Auchan. Różnice w średniej cenie koszyka między pierwszym, a drugim i trzecim sklepem w rankingu wyniosły odpowiednio więcej o 4,40 zł (Lidl) i 30,16 zł (Makro Cash & Carry).

W lutym 2023 roku ponownie najdroższy okazał się kanał e-grocery, gdzie za analizowany zestaw produktów trzeba było zapłacić 323,97 zł, czyli o 33 proc. więcej niż w najtańszych sklepach Auchan. Badanie autorskiego koszyka zakupowego wykazało również, że w lutym 2023 r. najtańsze zakupy można było tym razem zrobić w dyskontach - 278,49 zł.

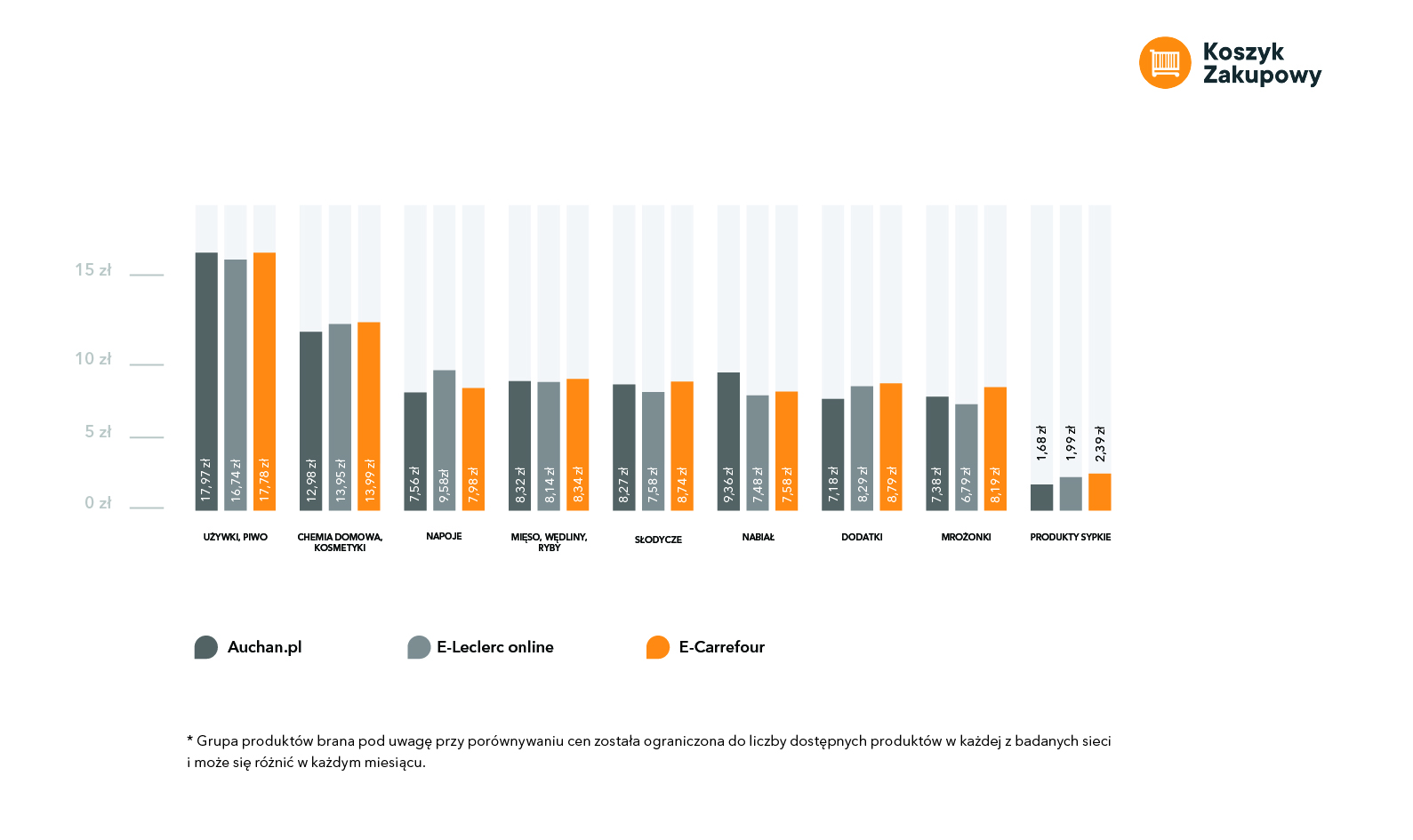

Wszystkie kategorie produktowe z dwucyfrowym wzrostem

Zestawienie cen kategorii produktowych, określonych na podstawie wybranych 40 produktów, rok do roku pokazuje, że w lutym 2023 r. względem 2022 r. podrożały wszystkie z 10 analizowanych kategorii badanych produktów: chemia domowa i kosmetyki, produkty tłuszczowe, mięso, wędliny i ryby, produkty sypkie, napoje, dodatki, nabiał, używki i piwo, mrożonki oraz słodycze. We wszystkich analizowanych grupach skok był dwucyfrowy. W przypadku chemii i kosmetyków podwyżki cen wyniosły 23,75 proc.