Założona w 2013 roku przez Brandona Truaxe'a, firma Deciem po raz pierwszy podpisała umowę inwestycyjną z ELC w 2017 roku, ale nowe warunki przewidują wycenę kanadyjskiego przedsiębiorstwa na 2,2 mld dol., ponieważ ELC zapłaci 1 mld dol. za zwiększenie udziałów.

- W ciągu ostatnich czterech lat zbudowaliśmy naprawdę wyjątkową, długoterminową współpracę z niesamowitym zespołem Deciem i nie możemy się doczekać tego, co przyniesie przyszłość - powiedział Fabrizio Freda, prezes i dyrektor generalny ELC.

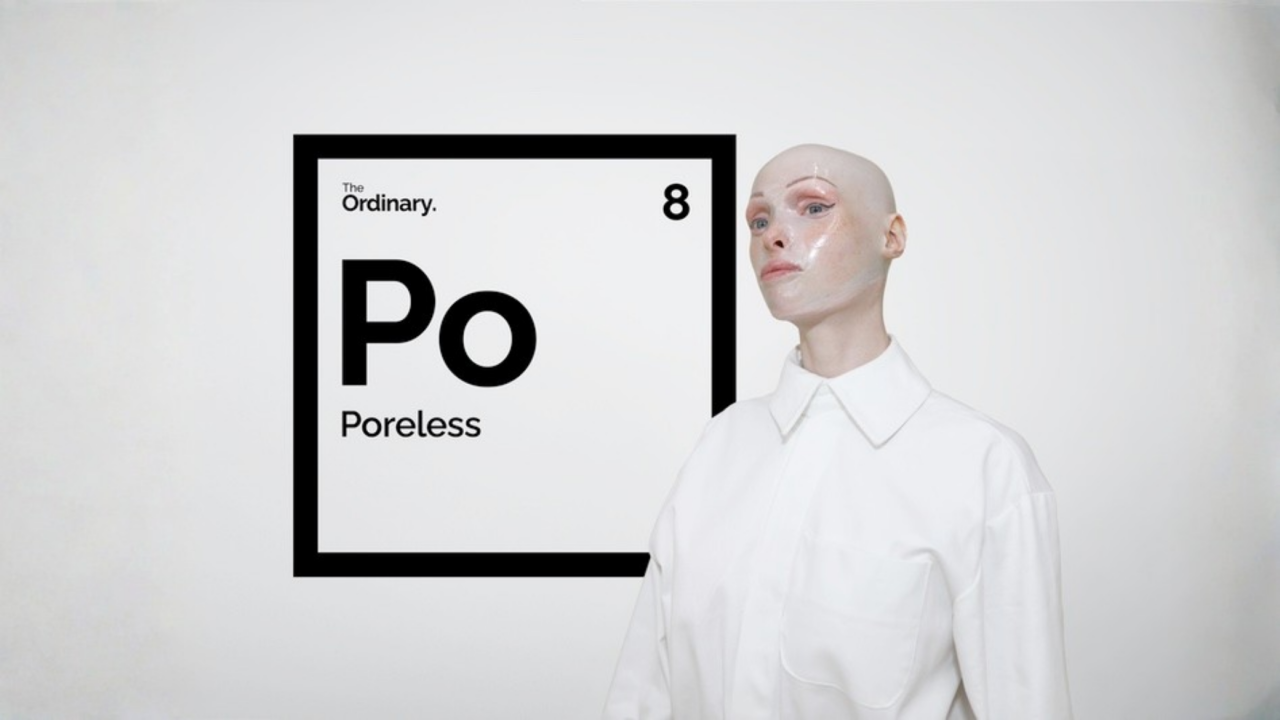

Znany ze swoich niedrogich kosmetyków The Ordinary, Deciem zwiększył sprzedaż do 460 milionów dolarów, odzwierciedlając szersze zapotrzebowanie branży na produkty do pielęgnacji skóry, ponieważ konsumenci coraz częściej eksperymentują ze składnikami takimi jak AHA i niacynamid.

Firma rozszerzyła również swoje partnerstwa detaliczne i była jedną z pierwszych marek, które przekwalifikowały swój własny zespół detaliczny w wirtualnych konsultantów.

- Deciem to wyjątkowa firma. Nicola Kilner [CEO i współzałożycielka Deciem] i jej zespół stworzyli i kultywowali autentyczne marki z wysoce skutecznymi, niezbędnymi produktami przy użyciu pionowo zintegrowanego modelu, a także opracowali wyjątkowo przejrzysty i angażujący styl komunikacji - powiedział Fabrizio Freda. - Wyjątkowe produkty firmy, pożądane innowacje oraz cyfrowe i ukierunkowane przede wszystkim na konsumenta podejście do sukcesu odegrały kluczową rolę w jej sukcesie.

W 2018 roku Nicola Kilner została dyrektor generalną Deciem po tym, jak sędzia nakazał usunięcie Truaxe’a z firmy w następstwie serii coraz bardziej niepokojących postów w mediach społecznościowych, takich jak nagle nakazanie zamknięcia wszystkich sklepów Deciem. Współzałożyciel zmarł śmiercią samobójczą w styczniu 2019 roku, o czym pisaliśmy tutaj.

- Brandon marzył o ELC jako wiecznym domu dla Deciem i jesteśmy naprawdę zaszczyceni, mogąc zrealizować jego wizję dzisiaj. Nasz zespół i ja będziemy nadal rozwijać dzieło Brandona i dziękujemy ELC za ich nieustające zaangażowanie w naszą wizję i przyszłość – powiedziała Nicola Kilner.

Przeczytaj też: Deciem przyspiesza wejście na rynek francuski