By dać podpowiedź menedżerom specjalizującym się w marketingu i PR, firma SentiOne przejrzała 2 475 182 internetowe wzmianki na temat branży kosmetycznej, opublikowane w sieci w 2017 roku i w pierwszym kwartale 2018 roku. Na tej podstawie powstał raport "Branża kosmetyczna w sieci". Analitycy wzięli pod uwagę określone słowa kluczowe pojawiające się w językach polskim, angielskim, niemieckim, czeskim, węgierskim i fińskim we wzmiankach, artykułach i komentarzach. Najczęściej we wszystkich językach mówiono o marce Avon. W Polsce brand również uplasował się wysoko, na drugiej pozycji, ustępując miejsca tylko marce NeoNail i wygrywając z marką Semilac. To efekt wielkiej popularności hybrydowych lakierów do paznokci. Wśród najczęściej wymienianych drogerii i perfumerii w Polsce i w innych krajach europejskich pojawiły się Rossmann i Sephora.

Głośno o kosmetykach do pielęgnacji twarzy

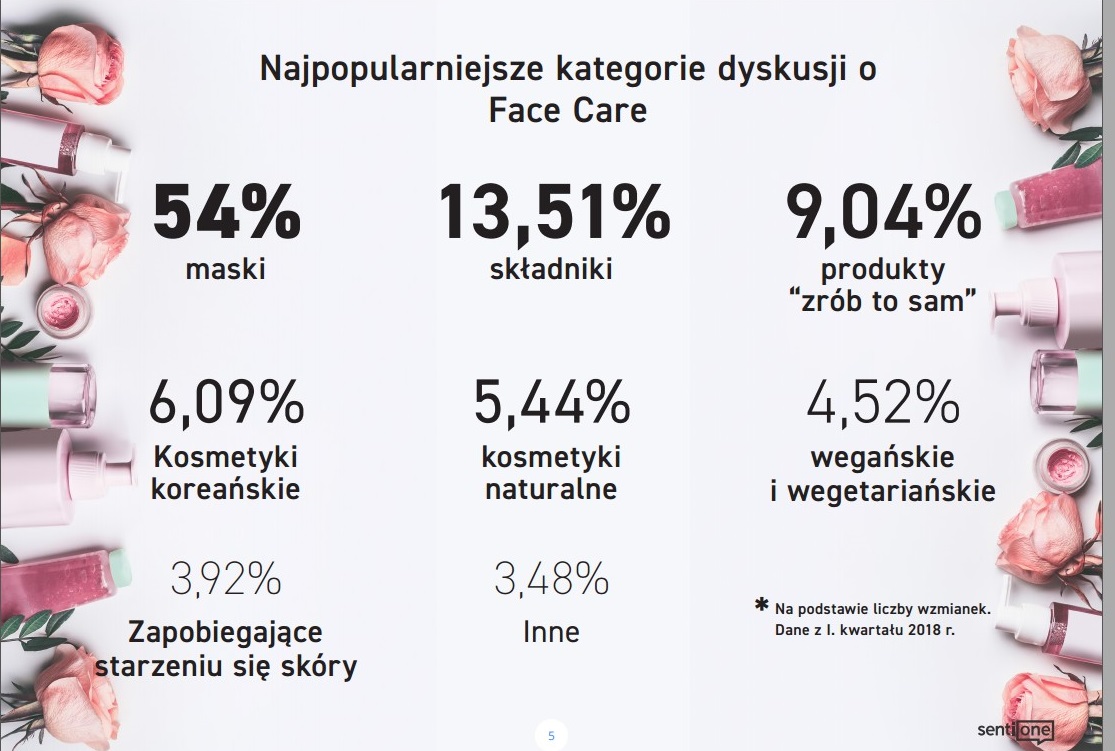

Kosmetyki do pielęgnacji twarzy stanowią znaczny procent dyskusji w sieci na temat kosmetyków. W pierwszym kwartale 2018 r. internauci najczęściej mówili o maskach (54 proc.), konkretnych składnikach – takich jak witaminy, kwas hialuronowy – i „czystych kosmetykach” bez konserwantów (13,51 proc.), produktach typu „zrób to sam” (DIY) (9,04 proc.), K-Beauty (6,09 proc.), kosmetykach naturalnych (5,44 proc.), wegańskich i wegetariańskich (4,52 proc.) oraz zapobiegających starzeniu się skóry (3,92 proc.).

Z analiz wynika, że konsumenci poszukują przede wszystkim kosmetyków naturalnych, nietestowanych na zwierzętach i pozbawionych szkodliwych składników. Oczekują, że marki będą transparentne w komunikowaniu składu i sposobu produkcji. Jest to szczególnie widoczne w wypowiedziach niemieckich internautów – najczęściej omawiane zagadnienia na tym rynku dotyczą wegańskich i wegetariańskich kosmetyków, naturalnych produktów i ich składników.

Konsumenci poszukują przede wszystkim kosmetyków naturalnych, nietestowanych na zwierzętach i pozbawionych szkodliwych składników.

Alergie, testy na zwierzętach, nieekologiczne zachowania

Krytyczne opinie pojawiające się w internecie, mogące znacząco wpłynąć na wizerunek marki, dotyczą głównie podrażnień skóry (alergii), testów na zwierzętach oraz szkodliwych dla organizmu i środowiska składników. Anglojęzyczni internauci skarżą się na plastikowe opakowania produktów, zwłaszcza te postrzegane jako nieekologiczne. Fińscy internauci są bardzo wrażliwi na zanieczyszczenie środowiska, angażują się w inicjatywy obywatelskie, które lobbują za całkowitym zakazem stosowania mikrogranulek w kosmetykach. Szeroko omawiają również potencjalnie szkodliwe działanie chemicznych filtrów UV na ekosystemy morskie i koralowce.

Młodzi i starsi siedzą w sieci

O produktach do pielęgnacji twarzy dyskutują przede wszystkim kobiety. Jak twierdzą analitycy SentiOne ta sytuacja może się nieco zmienić w najbliższych miesiącach, ponieważ wiele marek planuje wprowadzenie linii kosmetyków do pielęgnacji twarzy dla mężczyzn.

Młodzi ludzie, pisząc o kosmetykach do pielęgnacji twarzy, korzystają z Instagrama i Facebooka, starsi natomiast dzielą się swoimi doświadczeniami na blogach i forach. Jednak wszystkie osoby, niezależnie od wieku, są bardzo aktywne w sieci, poszukując w niej wskazówek, porad i opinii. Wszystko to sprawia, że to właśnie internet jest tak potężnym narzędziem dla działań marketingowych marek. Najbardziej popularnymi źródłami dyskusji na temat kosmetyków w Polsce są Instagram i Facebook.

Niewykorzystany potencjał sprzedażowy

W pierwszym kwartale 2018 r. systemy SentiOne zarejestrowały po kilkaset – a w niektórych językach nawet kilka tysięcy – komentarzy bezpośrednio wyrażających chęć zakupu kosmetyków pielęgnacyjnych do twarzy. Najczęściej dotyczyły one marek: TianDe, Alverde, Nivea, Garnier, L’Oréal, Clinique, Clarins, Estee Lauder, Lush, Vichy, Madara, Lumene, Whamisa, Mossa, Origins, COSRX i The Body Shop.

Najczęściej na pytania internautów odpowiadają przedstawiciele marek na rynkach angielskim i węgierskim, korzystając z szansy na dalsze podkreślanie zalet swoich produktów. Na pozostałych rynkach wciąż nie ma interakcji z konsumentami, co autorzy raportu uznają za niewykorzystaną szansę i utratę potencjalnych klientów.

Konsumenci w sieci są niezwykle świadomi – chcą wiedzieć, co kupują i oczekują, że producenci będą transparentni i uczciwi.

Problemy i pytania

Trudność w doborze kosmetyków do konkretnych rodzajów skóry, wysokie ceny produktów przeznaczonych do wymagającej cery, jakość kosmetyków nieadekwatna do ich ceny – to problemy, na które wskazują internauci. Obawiają się też składników, które mają złą opinię. Szukają produktów, które nie zawierają parabenów i żadnych toksycznych substancji, pytają innych użytkowników o opinie i rekomendacje, próbując dopasować produkty do różnych rodzajów skóry. Wielu internautów sprawdza, czy marka testuje swoje produkty na zwierzętach. – Konsumenci w sieci są niezwykle świadomi – chcą wiedzieć, co kupują i oczekują, że producenci będą transparentni i uczciwi – podkreślają autorzy raportu.

Za co cenią, na co się skarżą?

Użytkownicy doceniają w produktach do pielęgnacji twarzy atrakcyjny zapach, właściwości nawilżające, efekty matujące, gładką konsystencję oraz praktyczne opakowania. Zwracają uwagę na dostępność produktów na półkach sklepowych. Istotna jest także różnorodność produktów – powinny być one dostępne w wielu wersjach, dla różnych rodzajów cery. Natomiast skarżą się na kosmetyki, które podrażniają, wysuszają lub pozostawiają tłustą warstwę na skórze. Konsumentów denerwują też niewymiarowe i niepraktyczne opakowania.

Polscy użytkownicy internetu w kontekście marek do pielęgnacji twarzy rozmawiali głównie o Ziai, Bielendzie i Tołpie

O kim się mówi?

Najczęściej wymienianą w języku czeskim marką z kategorii pielęgnacji twarzy była Bioderma (1908), a następnie L’Oréal (1208) i Weleda (960). Jednak najwyższy wskaźnik pozytywnych opinii ma L’Oréal (60,75 proc.).

Niemieckojęzyczni internauci najczęściej mówią o markach Balea (1243), Nivea (816) i Alverde (795). Najwięcej, prawie 44 proc. pozytywnych komentarzy otrzymała marka Nivea. Balea jest bardzo aktywna w internecie i prowadzi komunikację na wysokim poziomie – jej zasięg jest prawie trzykrotnie większy niż zasięg Nivei i Alverde.

Najpopularniejsze marki w anglojęzycznej części internetu to Avon (3696), Lush (2814) i jeszcze raz L’Oréal (1978). Lush zajmuje pierwsze miejsce w tym zestawieniu, jeśli chodzi o stosunek pozytywnych opinii (37,51 proc.).

Największymi graczami fińskiego rynku są Lumene (2349), Nivea (2 223) i Oriflame (1363). Lumene była najczęściej chwaloną marką (49,62 proc. stwierdzeń pozytywnych) oraz tą z najwyższym zasięgiem (około 280 tysięcy wyświetleń). Najpopularniejsze marki na węgierskim rynku to: Bioderma (6874), Nivea (1193) i Garnier (741). Najwięcej pozytywnych wzmianek dotyczy marki Garnier (27,55 proc.) Nivea osiąga imponującą liczbę wyświetleń – ponad 3,2 mln.

Polscy użytkownicy internetu w kontekście marek do pielęgnacji twarzy rozmawiali głównie o Ziai (9032), Bielendzie (4812) i Tołpie (4319). Jeśli weźmiemy pod uwagę pozytywne opinie, zobaczymy, że Ziaja i Tołpa pozostają praktycznie na tym samym poziomie, uzyskując 41,69 proc. oraz 41,38 proc. pozytywnych komentarzy. Ziaja wygrywa jednak dzięki zasięgowi, który jest o mniej więcej milion wyświetleń większy niż zasięg Tołpy.

Ranking został oparty na analizie internetowych wzmianek o ponad 400 markach obecnych na europejskich rynkach. Ujednolicony pomiar „Social Index” pozwolił na obiektywne porównanie obecności marek w internecie – na forach, blogach, w mediach społecznościowych i kanałach informacyjnych, a także na analizę jakościową (wydźwięk) milionów opinii internautów.