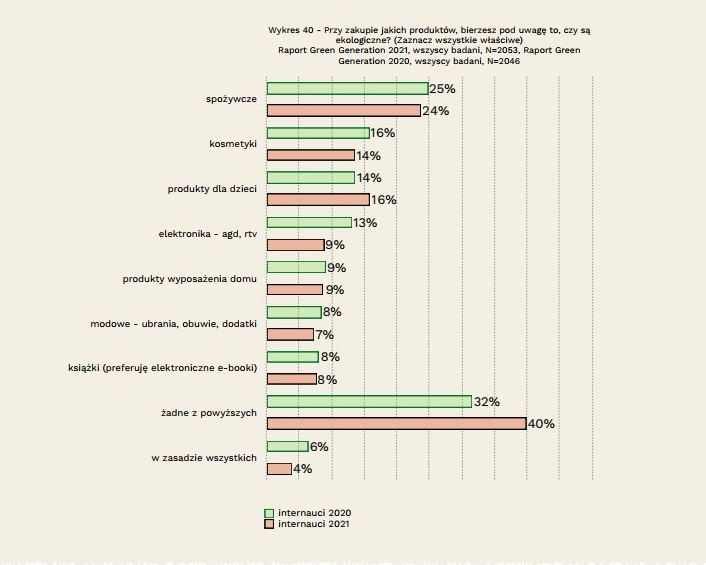

60 proc. respondentów biorących udział w badaniu na potrzeby raportu Green Generation 2021 zadeklarowało, że zwracają uwagę na to, czy kupowane przez nich produkty są ekologiczne. Jest to spadek o 8 p.p. w porównaniu do poprzedniej edycji raportu. Ponownie najwięcej, bo niemal jedna czwarta badanych, wskazuje na analizowanie na co dzień ekologicznego pochodzenia produktów spożywczych. W tym roku miejscami zamieniły się dwie kategorie. Na drugim miejscu (16 proc.) respondenci wymieniają produkty dla dzieci (w przypadku rodziców 21 proc.), a 14 proc. wskazuje na kosmetyki. W ubiegłym roku kategorie te znajdowały się na odwrotnej pozycji – kosmetyki były na drugim miejscu.

Ekologiczność produktów wydaje się być ważniejsza dla kobiet niż dla mężczyzn – biorą ten fakt pod uwagę przy większej liczbie kategorii. Podobnie ten fakt ma znaczenie dla osób dojrzałych, natomiast jest mało istotny dla najmłodszych badanych. Aż 63 proc. osób należących do pokolenia Z deklaruje, że nie bierze pod uwagę kwestii ekologii w przypadku kupowania jakichkolwiek produktów.

Najnowsze dane na temat postaw konsumentów wobec kosmetyków naturalnych i ekologii pokazuje raport Beauty & the Future przygotowany przez Mobile Institute, którego premiera odbędzie się już 23 września br. Rejestracja na webinar z premierą danych: tutaj. Wiadomości Kosmetyczne są partnerem medialnym projektu.

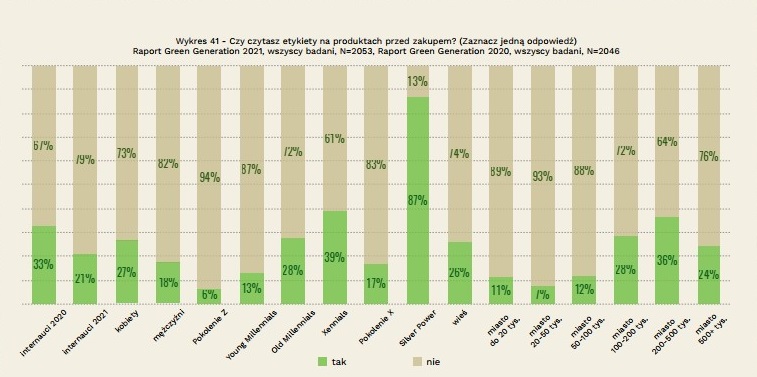

Jedynie 21 proc. Polaków czyta etykiety na produktach przed ich zakupem – pokazało badanie. To spadek wskazań o -12p.p. w stosunku do zeszłego roku. Analizowanie etykiet zadeklarowało 27 proc. kobiet i 18 proc. mężczyzn. Biorąc pod uwagę wyniki w podziale na wiek badanych, kolejny raz najmniej zaangażowaną grupą okazali się młodzi konsumenci. Tylko 6 proc. z nich interesuje się tym, co producent podał na etykiecie. Jeśli chodzi o miejsce zamieszkania, czytanie etykiet charakteryzuje przede wszystkim badanych z dużych miast, od 200 do 500 tys. mieszkańców (36 proc. wskazań). Czytanie etykiet jest też częstsze wśród osób, które posiadają dzieci (33 proc.).

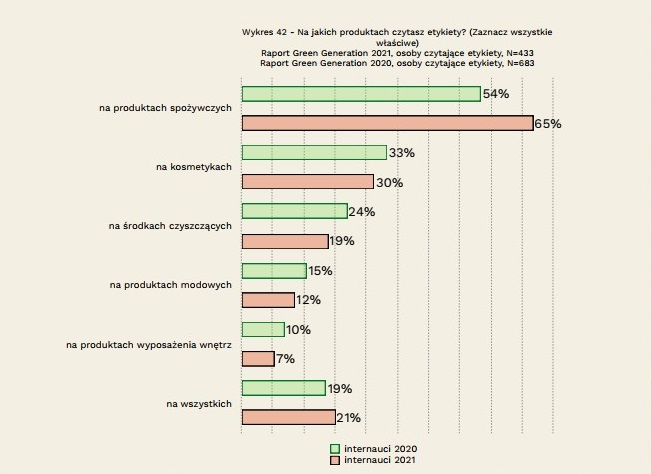

Wśród polskich konsumentów, którzy deklarują czytanie etykiet produktów przed ich zakupem najwięcej, bo już 65 proc. robi to w przypadku produktów spożywczych (to o +11p.p więcej niż w ubiegłym roku). Na kolejnym miejscu znalazły się kosmetyki – jest to 30 proc. wskazań i spadek o -3p.p. Na trzecim miejscu znajdują się środki czyszczące – 19 proc. i także spadek o -5p.p. – Widać zatem, że świadomość zakupowa w kontekście ekologii rośnie jedynie w przypadku żywności – komentują autorzy raportu Green Generation 2021.

21 proc. osób (+ 2p.p.) czytających etykiety deklaruje, że zaznajamia się z nimi w przypadku wszystkich produktów. Częściej taką postawę reprezentują mężczyźni (27 proc.), osoby dojrzałe z Pokolenia Silver Power (38 proc.) oraz osoby z miast liczących 200-500 tys. mieszkańców (31 proc.).

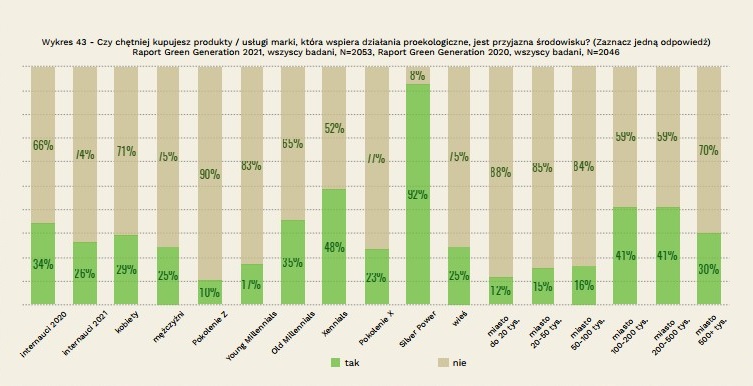

Zaledwie dla 26 proc. polskich internautów istotne jest to, czy kupuje produkty lub usługi od marki, która działa proekologicznie, jest przyjazna środowisku. Jest to spadek o -8p.p. w stosunku do 2020 roku. Dla pozostałych 74 proc. badanych nie ma to znaczenia w procesie zakupowym. Ponownie jak rok temu, większość osób mniej wyczulonych na postawy ekologiczne marek stanowią młode osoby należące do Pokolenia Z (aż 90 proc.), mężczyźni (75 proc.), czyli grupy generalnie mniej zainteresowane ekologią we wszystkich obszarach. W tej grupie znalazło się również aż 88 proc. badanych z najmniejszych miast, poniżej 20 tys. mieszkańców (+2p.p.). Proekologiczna postawa marki wpływa natomiast zachęcająco na 42 proc. rodziców.

Badanie Green Generation 2021 zostało przeprowadzone przez firmę Mobile Institute metodą CAWI w marcu i kwietniu 2021 r. na grupie 2053 osób.