Badanie Comp Platformy Usług wskazuje, że w dobie koronawirusa chętniej niż wcześniej wspieramy lokalny biznes poprzez robienie zakupów po sąsiedzku, a jedną z istotnych przyczyn jest bezpieczeństwo sanitarne. Najnowsze dane dostarczone przez system M/platform pokazują, że w małych sklepach czujemy się bezpieczniej.

Sytuacja związana z COVID-19 zdecydowanie zmieniła nasze nawyki zakupowe. Jeszcze kilka tygodni temu, w czasie ostrych ograniczeń epidemicznych, zakupy spożywcze w małych lokalnych sklepach robiliśmy nawet o 20 proc. rzadziej, za to kupowaliśmy każdorazowo więcej. Teraz powracamy do starych nawyków, jeśli chodzi o częstotliwość odwiedzin w sklepach, widać jednak trwałe zmiany, które zaszły w podejściu klientów do zaopatrzenia w lokalnych sklepach „za rogiem”. Wnioski z badania zrealizowanego przez Comp Platformę Usług pokazują, że zmiany są głębokie.

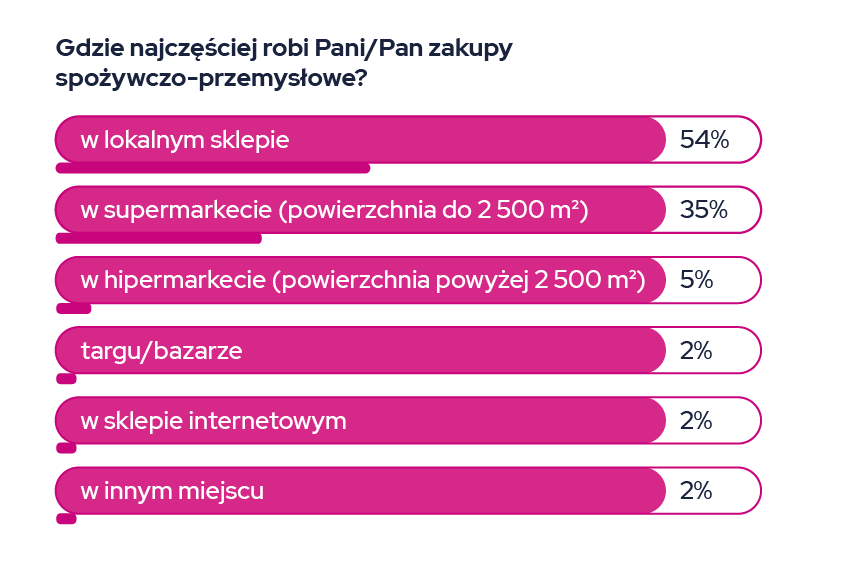

Mimo panującej sytuacji epidemicznej, aż 55 proc. badanych dokonuje bieżących zakupów codziennie, a 81 proc. z nich robi to częściej niż raz w tygodniu. Najlepszym miejscem do ich zrobienia okazuje się lokalny sklep. Taką odpowiedź wskazało aż 54 proc. badanych. Na drugim miejscu z wynikiem 35 proc. znalazł się supermarket. W sklepie internetowym, pomimo dużego wzrostu zainteresowania tym kanałem sprzedaży, regularne zakupy spożywcze robi jedynie 2 proc. przebadanych.

Należy przy tym zwrócić uwagę, że te najmniejsze sklepy cieszą się zarazem największym zaufaniem klientów. Aż 68 proc. badanych wskazało właśnie mały lokalny sklep jako miejsce zakupu, do którego mają największe zaufanie, podczas gdy supermarket zyskał zaufanie jedynie 20 proc. kupujących.

Należy przy tym zwrócić uwagę, że te najmniejsze sklepy cieszą się zarazem największym zaufaniem klientów. Aż 68 proc. badanych wskazało właśnie mały lokalny sklep jako miejsce zakupu, do którego mają największe zaufanie, podczas gdy supermarket zyskał zaufanie jedynie 20 proc. kupujących.

Zakupy nadal częste, ale mniej spontaniczne

Zapytani o planowanie zakupów, 44 proc. badanych przyznało, że koronawirus nie wpłynął istotnie na częstotliwość ich zakupów, jednak w przypadku 33 proc. osób nawyki zakupowe zmieniły się na rzecz rzadszych zakupów, ale dokładniej zaplanowanych. Tylko 11 proc. badanych deklaruje częstsze wizyty w sklepie z zamysłem nabycia na bieżąco najbardziej potrzebnych produktów, a jedynie 6 proc. robi zakupy spontanicznie. Najwyraźniej lista sprawunków, jak za czasów naszych babć, ponownie powraca do łask.

Przy wyborze sklepu liczy się bezpieczeństwo

Wobec zmian wywołanych przez pandemię, co drugi ankietowany nadal kupuje tam, gdzie dotychczas, jednak aż 35 proc. badanych zmieniło miejsce zakupów, wybierając lokalny sklep.

Aż 93 proc. badanych, wybierając się na zakupy, zwraca uwagę na zapewnianie bezpieczeństwa sanitarnego w sklepach, takie jak wyposażenie w środki do dezynfekcji oraz stosowania się pracowników do zaleceń GIS. Wpływa to zarówno na dobre samopoczucie podczas zakupów, jak i na zaufanie do sklepu. 96 proc. badanych ocenia bezpieczeństwo sanitarne w małych lokalnych sklepach jako bardzo dobre lub wystarczające. Jedynie 2 proc. respondentów uznało je za bardzo słabe lub niewystarczające, podczas gdy w supermarketach odsetek odpowiedzi negatywnych był prawie pięciokrotnie wyższy.

Poza bezpieczeństwem, znaczenia nabiera też fakt, że obecnie klienci bardziej doceniają lokalne sklepy i chcą je wspierać po sąsiedzku. Aż 72 proc. badanych zadeklarowało wsparcie dla lokalnych sklepów poprzez dokonywanie zakupów w tych placówkach.

Oprócz bezpieczeństwa i sąsiedzkiego wsparcia, wśród czynników, które decydują o wyborze konkretnego sklepu przez kupujących, nadal dominują dobre ceny (15 proc. wskazań) i atrakcyjne promocje (14 proc. wskazań). Co siódmy respondent wskazujący na dodatkowe elementy w ofercie, które mogłyby wpłynąć na wybór sklepu, zaznaczał że chętniej kupowałby w sklepie, gdzie dostępne są promocje premiujące jednorazowy zakup większej liczby produktu, takie jak na przykład „3 za 2”.

- Dla konsumenta, oprócz bezpieczeństwa i lokalnej wygody, którą oferuje mały sąsiedzki sklep, nadal istotnym elementem jest dobra cena i atrakcyjne promocje. W dobie koronakryzysu zyskały na znaczeniu w szczególności promocje dające zniżkę przy zakupie większej liczby sztuk, gdyż kupujemy rzadziej, ale jednorazowo więcej – podsumowuje Tomasz Jasinkiewicz, wiceprezes Comp Platforma Usług, która zrealizowała badanie.

Czytaj także: Koronawirus przesunął zakupy do osiedlowych drogerii