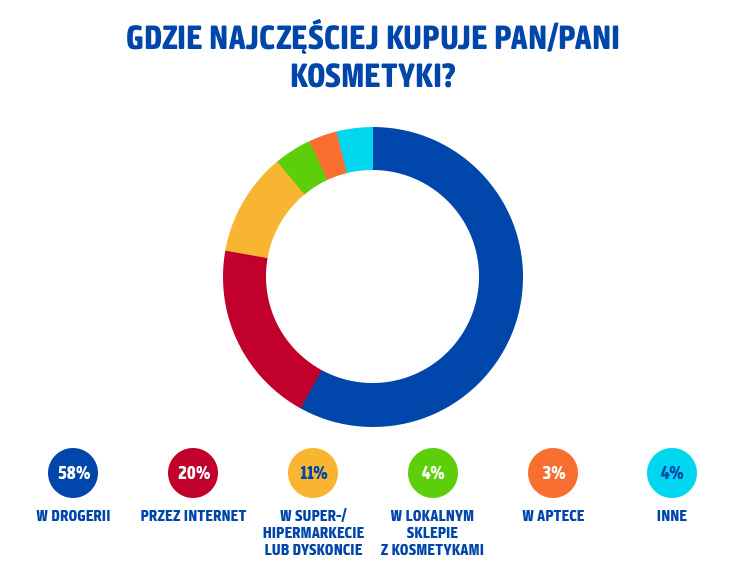

Kosmetyki zazwyczaj kupujemy w drogeriach, które wskazało prawie 60 proc. respondentów badania Payback Opinion Poll. Ankietowani wybierają je ze względu na konkurencyjne ceny i promocje (26 proc.), a także szeroki asortyment (23 proc.).

– Tych konsumentów, którzy zwykle kosmetyki kupują w drogeriach, powinna ucieszyć wiadomość o wejściu do Polski całkiem nowej marki, czyli sieci dm, która otworzyła swoje dwa pierwsze sklepy stacjonarne w Polsce – we Wrocławiu i Jeleniej Górze oraz sklep internetowy i jest partnerem naszego Programu – komentuje Katarzyna Grzywaczewska, dyrektor marketingu w Payback Polska.

Drugie miejsce na zakupowej mapie kosmetyków zajęły sklepy online, które wybiera już 20 proc. konsumentów. Spora popularność zakupów internetowych jest w tym przypadku przede wszystkim podyktowana wygodą – możliwość uzupełnienia naszych kosmetyczek czy łazienkowych szuflad bez wstawania z kanapy lub z dostawą do domu docenia 36 proc. ankietowanych z tej grupy.

Ostatni stopień podium zajmują super- i hipermarkety lub dyskonty, które wskazał co dziesiąty ankietowany. Dokładnie połowa z tej grupy respondentów kupuje tam kosmetyki przy okazji innych zakupów, a co trzecia osoba ze względu na niskie ceny i promocje. Warto podkreślić, że podobnie jak rok temu, ta kategoria sklepów cieszyła się większą popularnością wśród mężczyzn (15 proc.) niż kobiet (6 proc.).

Jeśli natomiast pod lupę weźmiemy zakup środków czystości (np. proszków i płynów do prania), to tu bezsprzecznie wygrywają super- i hipermarkety lub dyskonty, które wybiera 62 proc. z nas. W drogeriach i przez internet tzw. chemię kupuje natomiast odpowiednio 21 proc. i 11 proc. ankietowanych.

Ile wydajemy i co kupujemy

Ile miesięcznie wydajemy na kosmetyki? Według Payback Opinion Poll, 35 proc. konsumentów przeznacza na ten cel między 51 a 100 zł w miesiącu, 28 proc. w tym przypadku szacuje wydatki między 101 a 200 zł, a 27 proc. wydaje na takie produkty nie więcej niż 50 zł w miesiącu.

Kosmetyczne zapasy uzupełniamy zwykle raz w miesiącu (35 proc.). Prawie 40 proc. ankietowanych przygotowuje wcześniej listę niezbędnych produktów (choć niekoniecznie sztywno się jej trzyma), w przeciwieństwie do 37 proc. konsumentów, którzy stawiają przede wszystkim na spontaniczne zakupy. Co najczęściej kupujemy? Najpopularniejszą kategorią są bezsprzecznie produkty do mycia i pielęgnacji ciała, które wskazało 46 proc. ankietowanych. Drugie miejsce ex aequo zajęły kosmetyki do mycia i pielęgnacji twarzy oraz włosów (po 36 proc.), a trzecie – dezodoranty i perfumy (25 proc.).

Prawie zawsze to samo

Czy Polacy lubią nowości? Niekoniecznie, bo jak przyznało 66 proc. badanych, w sklepach zwykle kupują te same kosmetyki, a po nowy produkt lub markę sięgają od czasu do czasu. Co czwarty ankietowany jest wierny swoim faworytom, prawie zawsze kupując to samo. Okazuje się też, że najwierniejszymi konsumentami są w tej grupie mężczyźni (28 proc. panów vs. 18 proc. pań).

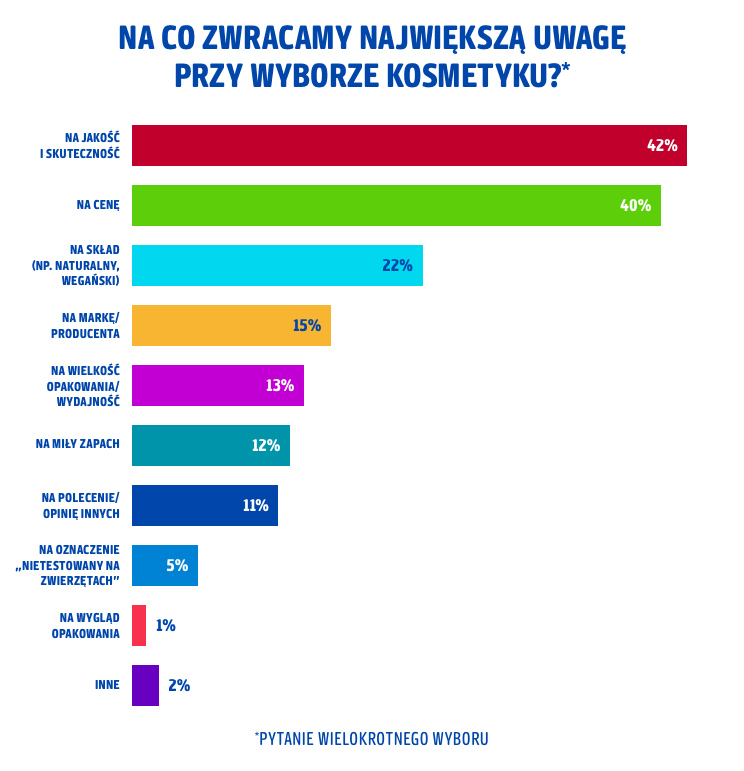

Co ważne, dla polskiego konsumenta coraz bardziej istotna staje się jakość kosmetyków. Na ten element zwraca uwagę 42 proc. respondentów, podczas gdy na cenę – 40 proc. Warto też podkreślić, że 22 proc. ankietowanych wybiera produkty kosmetyczne ze względu na ich skład, szukając np. naturalnych lub wegańskich propozycji na sklepowych półkach. I nie są to puste deklaracje, bo jak dodatkowo wskazuje Payback Opinion Poll, 44 proc. z nas zawsze lub prawie zawsze czyta etykietę nowego kosmetyku, 43 proc. czasami, a tylko 13 proc. respondentów przyznało, że nie robią tego nigdy.

Inspirujące media społecznościowe

Choć wiedzę i inspiracje kosmetyczne zwykle czerpiemy od rodziny lub znajomych (co zadeklarowało 37 proc. ankietowanych) lub z forów internetowych (25 proc.), to na szczególną uwagę zasługuje tutaj rosnąca rola mediów społecznościowych.

– Już niemal co czwarty ankietowany poszukuje kosmetycznych inspiracji w mediach społecznościowych. W tej grupie zdecydowany prym wiodą konsumentki – tę odpowiedź wskazało dwa razy więcej pań niż panów. To dowodzi, jak istotnym medium reklamowym stały się popularne portale społecznościowe, gdzie poza wyświetlaniem standardowych reklam, coraz więcej marek wchodzi w różnego rodzaju formy współpracy z influencerami, zwiększając tym samym zasięg i dotarcie z ofertą swoich produktów – tłumaczy Katarzyna Grzywaczewska.

Badanie zostało przeprowadzone na uczestnikach Programu Payback w dniach 22-23 lutego 2022 r. metodą ankiety online na grupie 912 osób. Grupa badawcza w wieku 18-65 lat dobrana została tak, aby odpowiadać strukturze demograficznej kraju.