Tarcza Antykryzysowa, wakacje kredytowe i poprawa jakości rozliczeń B2B pomogły wyhamować przyrost zaległości przedsiębiorstw. Po sporej zmianie w kwietniu o ponad 572 mln zł, w kolejnych miesiącach było już spokojniej i ostatecznie w II kw. nieopłacone w terminie zobowiązania wobec firm i banków podwyższyły się o 899 mln zł. Oznacza to wzrost procentowy o 2,7 proc., czyli zbliżony do zaobserwowanego w I kw., kiedy lockdown dopiero się zaczynał. Sytuacja jest jednak mocno zróżnicowana i podczas gdy w niektórych branżach widać nawet zmianę na lepsze, w innych wartość nieopłaconych faktur wobec dostawców i opóźnianych o 30 dni rat kredytów wzrosła o prawie połowę. Na koniec czerwca przeterminowane zobowiązania pozakredytowe i kredytowe firm widoczne w BIG InfoMonitor oraz w BIK przekroczyły 34 mld zł.

W kwietniu – pierwszym pełnym miesiącu lockdownu – zaległości B2B wzrosły o 572 mln zł, czyli dwa razy bardziej niż zwykle. W kolejnych miesiącach drugiego kwartału przybywało ich już znacznie mniej: 179 mln zł w maju i 147 w czerwcu, czyli w sumie 327 mln zł. Ostatecznie w II kw. wyniosły one 34,06 mld zł. Mowa tu o nieopłaconych fakturach zgłoszonych przez wierzycieli do Rejestru Dłużników BIG InfoMonitor oraz widocznych w BIK ratach kredytów, opóźnianych przez co najmniej 30 dni na kwotę min. 500 zł.

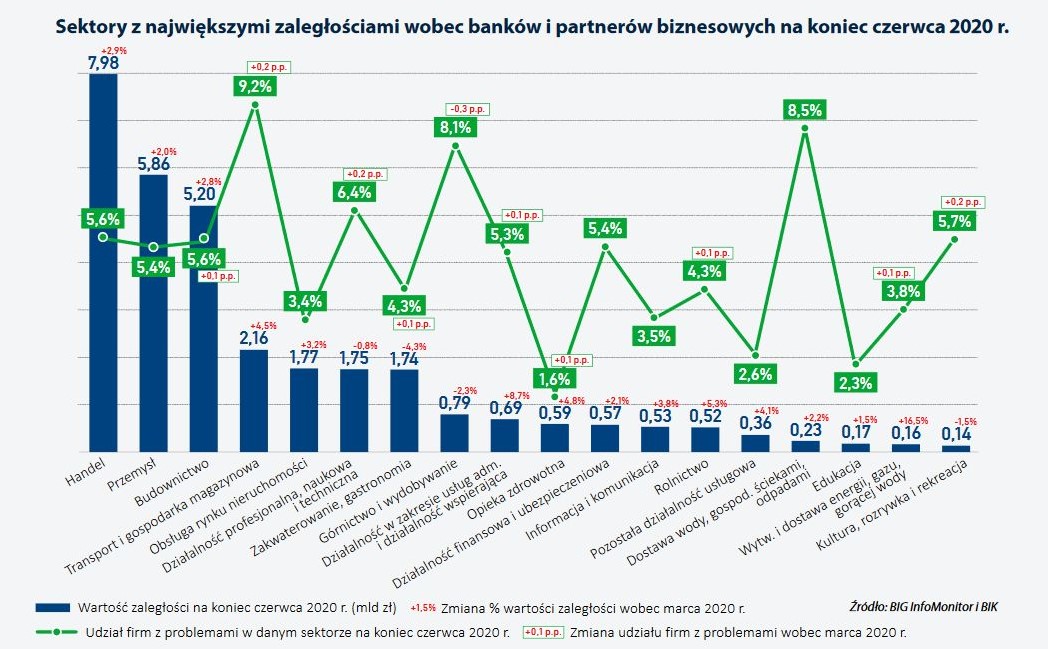

Na koniec czerwca zestawienie sektorów opóźniających płatności wobec dostawców i banków otwierają: handel –7,98 mld zł (23 proc. łącznej kwoty opóźnionych zobowiązań), przemysł – 5,86 mld zł (17 proc.), budownictwo – 5,2 mld zł (15 proc.) i transport – 2,16 mld zł (6,3 proc.).

Udział firm niepłacących na czas faktur i kredytów wynosi 5,9 proc., czyli tyle ile na koniec zeszłego roku. Kłopoty z płatnościami dotyczą co 17. firmy w gospodarce. Wcześniej, w I kw., odsetek ten zaliczył niewielki spadek do 5,8 proc. Liczba przedsiębiorstw z kłopotami w rozliczeniach (działających, zawieszonych i zamkniętych) doszła do 320,3 tys. Najwięcej firm (9,2 proc.) nie płaci na czas w Transporcie.

Przyrost zaległości wyhamował w maju i czerwcu w kulturze i rekreacji, Działalności w zakresie usług administrowania i działalności wspierającej, handlu oraz budownictwie. Z kolei w transporcie rósł równomiernie przez cały kwartał, a w przemyśle w maju i czerwcu wręcz przyspieszył.

Kwotowo w II kw. najbardziej wzrosły zaległości w: handlu, budownictwie, przemyśle i tTransporcie. Najwyższą procentową dynamikę zmian zanotowały: kultura, rozrywka i rekreacja (gdzie zarejestrowane są kluby fitness), działalność w zakresie usług administrowania i działalność wspierająca (w której mieszczą się m.in. firmy turystyczne), a także rolnictwo, opieka zdrowotna oraz transport.

Suma zaległości obniżyła się w II kw. w czterech sektorach: górnictwie, wytwarzaniu i zaopatrywaniu w energię elektryczną, gaz i gorącą wodę, w obsłudze rynku nieruchomości oraz w zakwaterowaniu i gastronomii. Obsługa rynku nieruchomości oraz zakwaterowanie i gastronomia to drugi i trzeci sektor pod względem kwoty zawieszonych rat kredytów przedsiębiorstw. Na poprawę sytuacji zakwaterowania i gastronomii złożyły się wyłącznie hotele, pensjonaty i noclegi, bo w restauracjach i wszelkiego rodzaju punktach gastronomicznych zaległości rosły cały czas.

Wakacje kredytowe wziął do połowy roku na największą kwotę handel (4,08 mld zł), następnie obsługa rynku nieruchomości (3,58 mld zł), zakwaterowanie i gastronomia (3,19 mld zł) i przemysł (3,07 mld zł). Pierwszą 10. zamyka kultura rozrywka i rekreacja (0,53 mld zł). W tym sektorze suma odroczonych kredytów jest najwyższa w relacji do zaległości wobec kontrahentów i banków. Znaczące dysproporcje między kwotą kredytów z przełożonymi ratami a zaległościami widać też w opiece zdrowotnej oraz w zakwaterowaniu i gastronomii.

- Mimo trudnej sytuacji spowodowanej przez pandemię, II kwartał nie przyniósł lawiny opóźnionych płatności wobec kontrahentów i banków, jak zapowiadało się to w kwietniu. Pomoc państwa i wakacje kredytowe pozwalające odroczyć spłatę rat niebagatelnej kwoty ponad 23 mld zł, ograniczyły tempo wzrostu zaległości i utrzymały je na poziomie podobnym do tego sprzed kryzysu. Do tego, paradoksalnie, koronawirus poprawił stan wzajemnych rozliczeń firm. Obecnie zarówno wystawcy faktur jak i ich odbiorcy przywiązują większą wagę do terminowych rozliczeń niż przed koronakryzysem. Przynajmniej tak to wygląda całościowo, bo jeśli chodzi o sytuację poszczególnych branż, to widać, że na niektórych pandemia zdecydowanie mocniej odcisnęła swoje piętno – komentuje Sławomir Grzelczak, prezes BIG InfoMonitor.

Wartość przyznanej pomocy w ramach tarczy antykryzysowej na koniec lipca wyniosła 123,27 mld zł. Z tego: 21,08 mld zł stanowiło zwolnienie z obowiązku opłacenia należności z tytułu składek do ZUS za okres marzec – maj 2020 r., odroczenia/rozłożenia na raty składek do ZUS i świadczenia postojowe; 22,10 mld zł – dofinansowania na ochronę miejsc pracy z Funduszu Gwarantowanych Świadczeń Pracowniczych, dofinansowania wynagrodzeń pracowników dla MMŚP z Europejskiego Funduszu Społecznego, mikropożyczki dla przedsiębiorców; 60,31 mld zł warte były subwencje z Tarczy Finansowej PFR; 19,73 mld zł – zabezpieczenie kredytów BGK; 45,3 mln zł – wsparcie z Agencji Rozwoju Przemysłu. Firmy szeroko sięgnęły też po wakacje kredytowe i do końca czerwca odroczyły spłatę niemal 88 tys. kredytów o łącznej wartości 23,63 mld zł.

W sytuacji zwiększonego ryzyka utraty płynności finansowej prowadzący biznes zaczęli przykładać też większą wagę do doboru kontrahentów i terminowego spływu należności. Częściej wykorzystują przedpłaty, szybciej upominają się o uregulowanie faktur. Sami płatnicy w trosce o swoich dostawców również starają się rozliczać terminowo, nie chcąc przyczynić się do ich kłopotów czy też bankructwa, by nie zaszkodzić wypracowanemu przez lata łańcuchowi dostaw. Badania przeprowadzone w lipcu przez Keralla Research dla BIG InfoMonitor pokazują, że po gwałtownym spadku odsetka firm skarżących się na min. 60-dniowe opóźnienia płatności od odbiorców towarów i usług w II kw. z 50 do 35 proc., w III kw. znów ich nieznacznie ubyło. O kłopotach z ponad dwumiesięcznymi opóźnieniami w spływie należności od partnerów biznesowych w ciągu ostatnich 6 miesięcy mówi aktualnie 33 proc. spośród badanych mikro, małych i średnich firm.

Sam udział firm niepłacących na czas faktur i kredytów wśród ogółu przedsiębiorstw, według danych z baz BIG InfoMonitor i BIK w II kw. wzrósł nieznacznie z 5,8 do 5,9 proc. Liczba przedsiębiorstw z kłopotami w rozliczeniach (działających, zawieszonych i zamkniętych) podwyższyła się z 314,2 tys. do 320,3 tys. Największy odsetek niesolidnych płatników występuje w Transporcie, 9,2 proc. Kolejne są Dostawa wody i gospodarowania ściekami i odpadami – 8,5 proc. oraz Górnictwo – 8,1 proc. Następnie Działalność profesjonalna i naukowa, w której 6,4 proc. firm ma problemy z regulowaniem zobowiązań oraz Kultura, rozrywka i rekreacja, z udziałem kłopotliwych płatników na poziomie 5,7 proc., która wyprzedziła już Handel (5,6 proc.) oraz Budownictwo (5,6 proc.).

Z danych Rejestru Dłużników BIG InfoMonitor oraz BIK wynika, że choć łączne zaległości w II kw. podwyższyły się o 2,7 proc. (899 mln zł) to w sektorze Kultura, rozrywka i rekreacja było to aż 16,5 proc., w przypadku Działalności w zakresie usług administrowania i działalności wspierającej, w której mieszczą się m.in. firmy turystyczne – 8,7 proc., w Rolnictwie – 5,3 proc., Opiece zdrowotnej – 5,1 proc., Transporcie – 4,5 proc., a w Pozostałej działalności usługowej, gdzie są zarejestrowani np. fryzjerzy czy trenerzy fitness – 4,1 proc.

Umiarkowanie, jeśli chodzi o przyrost zaległości, wygląda natomiast sytuacja w Przemyśle, Budownictwie i Handlu. Te sektory charakteryzują się jednak najwyższymi kwotami nieopłaconych w terminie zobowiązań, dlatego w ich przypadku nawet niewielkie zmiany przekładają się na spore sumy. W przypadku Przemysłu wzrost o 2 proc. oznaczał skok o 114 mln zł, w Budownictwie o 2,8 proc. dał 144 mln zł, a w Handlu o 2,9 proc. dało 225 mln zł.

Gdy przyjrzeć się bliżej poszczególnym sektorom, widać, że kryjące się w nich branże po kontakcie z koronawirusem znalazły się w różnej kondycji. I tak, zaległości sektora Pozostała działalność usługowa podwyższyły się o 4,1 proc. głównie za sprawą firm prowadzących działalność fryzjerską i kosmetyczną, których zobowiązania rosły cały czas i podbiły kwotę swoich nieopłaconych zobowiązań o jedną dziesiątą, do prawie 95 mln zł. Z kolei w Kulturze i rekreacji w największym stopniu pogorszyły płatności firmy zajmujące się sportem, rozrywką i rekreacją, czyli głównie kluby fitness czy sale zabaw dla dzieci, gdzie zaległości wzrosły o niemal jedną czwartą (23,8 proc.). Tu 17,5 mln zł nowych zaległości pojawiło się w kwietniu, a w maju i czerwcu wraz z rosnącym dostępem do pomocy doszło już jedynie niecałe 5 mln zł.

W przypadku działalności w zakresie usług administrowania i działalności wspierającej na przyrost zaległości (8,7 proc.) miały przełożenie głównie problemy biur podróży, agentów turystycznych, pośredników oraz innych firm związanych z turystyką. Powiększyły one w kwartał zaległości o blisko 37 mln zł do 117,9 mln zł – w tym przypadku niemal cała kwota przyrosła w kwietniu, a później zmiana była już nieznacząca. W sektorze działalność w zakresie usług administrowania i działalność wspierająca obok firm turystycznych znajdują się również wynajem i dzierżawa maszyn i pojazdów i ich zaległości podniosły się o 9 mln zł (o blisko 6 proc.) do 162,5 mln zł. Kolejne zarejestrowane tu branże, a jest to m.in. organizowane kongresów i targów, call center, ochrona budynków, detektywi czy firmy sprzątające oraz dbające o zieleń, nie powiększyły już zaległości w tak znaczącym stopniu.

Odwrotnie akurat sytuacja wygląda w przemyśle, gdzie kwiecień – pierwszy pełny miesiąc lockdownu jeszcze nie przełożył się na wzrost opóźnień w rozliczeniach firm przetwórczych z dostawcami, ale już maj i czerwiec przyniosły ponad 101 mln zł dodatkowych zaległości. Jeśli chodzi o kwartalną zmianę, nie była to dla przemysłu wyjątkowa sytuacja. W sektorze tym zwraca jednak uwagę 7-proc. wzrost zaległości producentów odzieży do 155,2 mln zł, który przyspieszył od maja. Po II kw. o prawie 9 proc. więcej zaległości mają też firmy wytwarzające maszyny i urządzenia (186,8 mln zł), a producenci wyrobów z drewna (z wyjątkiem mebli) zyskali ponad 6 proc. przeterminowanych zobowiązań i mają ich ponad 543 mln zł. Wyróżniają się też firmy meblarskie, gdzie po wzroście o ponad 4 proc. jest 274 mln zł zaległości. Jednocześnie zaległe zobowiązania producentów komputerów, wyrobów elektronicznych i optycznych zmalały znacznie, bo o ponad 15 proc., do 44,7 mln zł.

W transporcie można było natomiast zaobserwować systematyczny przyrost zaległości, o ok. 30 mln zł miesięcznie w ciągu całego drugiego kwartału. Sektor ten w zeszłym roku należał do liderów wzrostu nieopłaconych zobowiązań. Powiększył je o łączną kwotę 373 mln zł, czyli o 24 proc. Ten rok nie jest wiele lepszy – po półroczu przeterminowane zobowiązania wzrosły już o 234 mln zł do 2,16 mld zł. Ale tym razem po I półroczu 2020 r., 12-proc. dynamikę przyrostu zaległości transportu wyprzedza kilka innych sektorów: Rolnictwo z wynikiem 15 proc., Działalność administrowania i działalność wspierającą (18 proc.) oraz kultura, Rozrywka i rekreacja (22 proc.).

W handlu, po tym jak w kwietniu przybyło blisko 120 mln zł zaległości, w kolejnych miesiącach pojawiło się dodatkowo 108 mln zł. Problemy z wypłacalnością narastały w II kw. przede wszystkim w handlu pojazdami oraz w handlu detalicznym (ponad 4 proc. w obu przypadkach), gdy w tym czasie hurt powiększył zaległości o niecałe 2 proc. Ostatecznie jednak handel z koronawirusem i zamkniętymi galeriami w tle, w kategorii zaległości, przynajmniej na razie, nie różni się od poprzednich kwartałów, w czym zapewne niemała zasługa wakacji kredytowych na ponad 4 mld zł. W podobnym stopniu jak w II kw. br. zaległości tego sektora rosły też w I kw., a w całym zeszłym roku powiększyły się o ponad 1 mld zł.

Budownictwo, które niedawno miało czas obniżania poziomu zaległości, w tym roku znów weszło na ścieżkę wzrostu. Do 72 mln zł nowych przeterminowanych zobowiązań z I kw. doszło prawie 145 mln zł. Przede wszystkim przyczyniły się do tego firmy zajmujące się wznoszeniem budynków, ich przeterminowane płatności na rzecz dostawców i banków podwyższyły się w II kw. o ponad 118 mln zł, głównie w kwietniu.

- Niestety nie można powiedzieć, że od konkretnego dnia dla wszystkich poszkodowanych pandemią branż po spadku fali zachorowań zaczęła się nowa lepsza rzeczywistość, wiele firm cały czas jest częściowo zamrożonych m.in. kina, teatry, które mogą sprzedać bilet na co drugie miejsce, organizatorzy koncertów, targów, miejsca rozrywki, restauracje czy branża weselna wciąż podlegają administracyjnym ograniczeniom wpływającym na skalę prowadzenia działalności. Do narzuconych restrykcji dochodzą też obawy części potencjalnych klientów o ewentualne zarażenie się oraz większa skłonność do ograniczania wydatków, a to zmniejsza popyt i przekłada się na rentowność biznesu – tłumaczy Sławomir Grzelczak.

I podkreśla, że nowa normalność dla wielu przedsiębiorstw jest bardzo trudna. - Cały czas towarzyszy jej pytanie, jak długo uda się wytrwać przy obniżonych obrotach. Na dłuższą metę w takich warunkach nie ma ucieczki od wzrostu liczby niewypłacalnych firm. Ryzyko prowadzenia działalności jest wysokie i niestety nie mieści się w dotychczasowych doświadczeniach wyniesionych z wcześniejszych kryzysów, dlatego bardzo pozytywnie oceniam fakt, że przedsiębiorcy zaczęli ostrożniej dobierać partnerów biznesowych i chętniej sprawdzają ich wiarygodność finansową m.in. w Rejestrze Dłużników BIG InfoMonitor. Tym bardziej, że wyczerpuje się pomoc z tarcz antykryzysowych, a wakacje kredytowe też nie są bezterminowe - dodaje prezes BIG InfoMonitor.

W lipcu blisko 2 mln firm musiało już przelać pełne składki na ZUS, po tym jak skorzystało z trzymiesięcznego zwolnienia płatności 12 mld zł za 6,5 mln pracowników. Na ponowną ulgę nie mogą już liczyć, bo pomoc jest jednorazowa. Z kolei Polski Fundusz Rozwoju do 8 lipca w ramach wsparcia antykryzysowego wypłacił prawie 314 tysiącom mikro, małych i średnich firm 56,5 mld zł z zaplanowanej dla nich puli 75 mld zł. W założonych w Tarczy Antykryzysowej 100 mld zł jest też 25 mld zł dla dużych przedsiębiorstw, ich wypłata rozpoczyna się w tym miesiącu.