Utrzymanie, a nawet zwiększenie popytu na niektóre kategorie środków czystości wydać by się mogło tak samo oczywiste jak stabilny wzrost w kategorii kosmetyków. Pierwsze dzięki konieczności częstszego odkażania, jak również większego zużycia środków czystości (płyn do mycia naczyń) w związku z dłuższym pobytem w domach. Drugie, kosmetyki – ponieważ zawsze w czasach kryzysu następowało psychiczne odreagowanie, rekompensata stresu z nim związanego w postaci tzw. efektu szminki. Niestety, nie tym razem, gdyż z całej kategorii produktów najbardziej ucierpiały kosmetyki upiększające – zapewne w związku z mniejszą mobilnością społeczną, co widać także po wynikach branży tekstylnej i obuwniczej (więcej o wynikach i perspektywach branż można przeczytać w raporcie sektorowym Euler Hermes).

Obroty (i terminowość regulowania należności) producentów uzależnione od miejsca dystrybucji

Cały 2020 rok zamknął się spadkiem popytu konsumenckiego o 3% r/r, a wstępne dane ze stycznia świadczą o 6% spadku r/r. Niezależnie więc od koniunktury na swoje produkty wszyscy dostawcy i producenci z kategorii FMCG – dóbr szybko rotujących, czyli detergentów, kosmetyków, jak również art. spożywczych powinni zwracać uwagę na to jak ta szybka zmiana popytu i zwyczajów zakupowych Polaków w ciągu minionego roku wpłynęła na kondycję sklepów. Jedne z nich skorzystały (dyskonty), inne straciły (sieci obecne w galeriach handlowych wskutek czasowego zamknięcia czy handel tradycyjny w efekcie koncentrowania zakupów i oszczędności konsumentów). Nominalnie handel jako całość zanotował spadek nie tylko obrotów, ale i rentowności. Ta ostatnia najszybciej przekłada się na kondycję handlu tradycyjnego, co widać po rosnącej liczbie niewypłacalności hurtowników (grudzień – aż 24 w skali miesiąca! – najwięcej od 2 lat), jak i samego detalu (+35% za cały 2020 rok) – raport o niewypłacalnościach i perspektywach polskich firm do pobrania tutaj.

Mówiąc o rynku kosmetycznym w Polsce zawsze podkreśla się większy niż na innych rynkach udział marek rodzimych w stosunku do marek globalnych. W efekcie rynek dostawców jest dosyć rozdrobniony, natomiast w dystrybucji odwrotnie – największy w nim udział, ponad 1/3 przypadło na dyskonty, niewiele mniejszy udział mają sieci sklepów kosmetyczno-drogeryjnych. W sytuacji takiej koncentracji sprzedaży można przypuszczać, iż spadki popytu na kosmetyki nie rozkładały się równomiernie, a najmocniej dotknięte nimi były sklepy mniejsze, rodzime, niezależne od sieci. Był to efekt komasowania zakupów – statystyczny koszyk zakupowy był większy, ponieważ konsumenci ograniczali wyjścia i różnicowanie sklepów, łączyli różne kategorie zakupów. Dodatkowym czynnikiem były oczywiście ograniczenia w funkcjonowaniu galerii handlowych.

Konsekwencja zastoju – wydłużenie czasu spłaty należności za towar

Nie przesądzając, czy jest to w większym stopniu kwestia spadku popytu konsumenckiego, czy jednak problemów części detalistów, warto dalej wspomnieć o zmianach w rozliczeniach za dostarczone kosmetyki i środki higieniczne. Zmianach in minus. Porównując okres poświąteczny, czyli przełom stycznia i lutego bieżącego roku w porównaniu r/r na podstawie danych z Programu Analiz Branżowych można stwierdzić, iż największą zmianą był wzrost wartości tzw. trudnych długów o ponad 50%. Te de facto straty (należności przeterminowane ponad 120 dni po terminie płatności) stanowiły średnio w portfelu dostawców produktów kosmetycznych i higienicznych około 2,7% ich należności. O tym, iż IV kwartał ubiegłego roku nie sprzyjał zakupom w warunkach ponownego zamknięcia części gospodarki świadczy spadek odsetka należności bieżących, nieprzeterminowanych w portfelu branży kosmetyczno-higienicznej z 85% przed rokiem do 76% obecnie. Nie dziwi więc, iż także średnie przeterminowanie należności wzrosło z 14 dni na początku 2020 roku do 17 dni obecnie. Pogorszenie wszystkich kluczowych wskaźników średniego spływu należności branży kosmetyczno-higienicznej sprawia, iż skumulowany wskaźnik moralności płatniczej jej odbiorców również spadł r/r z 72 punktów do 66. Wszystkie te wskaźniki charakteryzują zachowania odbiorców – detal, a za ich pogorszenie odpowiadają zwłaszcza sklepy, które ucierpiały najbardziej, czyli handel tradycyjny, jak również niepozbawiony ryzyka handel internetowy.

Handel detaliczny – spadek rentowności pomimo ciągłości sprzedaży dóbr podstawowych

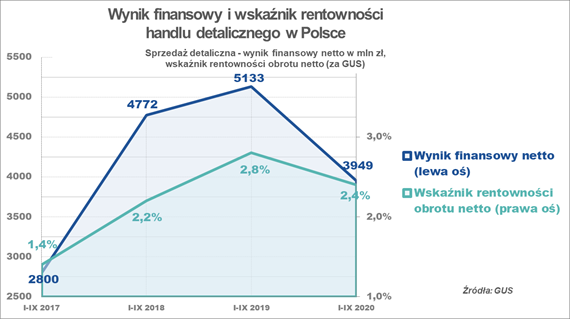

Wzrost konsumpcji – w tym sprzedaży detalicznej nie okazał się w ostatnich latach wybawieniem dla sektora handlu, przynajmniej nie dla całego. Nie zapobiegł on postępującej koncentracji i liczbie kłopotów nie tylko małych, ale także największych dystrybutorów (grudzień 2020 – niewypłacalność rodzimego dystrybutora z sektora art. spożywczych o obrotach 1 mld złotych!). O kondycji handlu nie świadczą jedynie obroty, notabene jednak niższe w okresie pandemii niż przed (spadek o 3%), ale także jego rentowność, a ta spadła r/r co może rzutować na rozliczanie się z dostawcami. Spadek ten wynika m.in. z zaostrzającej się konkurencji cenowej (efekt wzrostu sprzedaży online jak i powrotu konsumentów do prymatu ceny, a niekoniecznie funkcjonalności czy designu), wyższych kosztów (nie tylko wymogi sanitarne, ale też m.in. transport – często koszt sprzedawcy online).

Problemy handlu rzutowały więc także na wyniki producentów art. spożywczych – poszczególnych kategorii towarów (mięso, napoje), ale i sektor spożywczy jako całość notował wydłużenie średniego opóźnienia w spłacie swoich należności do 14-15 dni na koniec 2020 roku, co może dziwić w odniesieniu do dóbr szybkozbywalnych, cieszących się całkiem niezłym i odpornym na wahania popytem konsumenckim! Polecamy obszerne podsumowanie perspektyw branż do pobrania na witrynie Euler Hermes.