Pomimo pandemii rynek kosmetyków i pielęgnacji ciała należy do prężnie rozwijających się rynków konsumenckich i jest napędzany w szczególności przez segment kosmetyków do pielęgnacji skóry.

Rynek kosmetyczny w Polsce

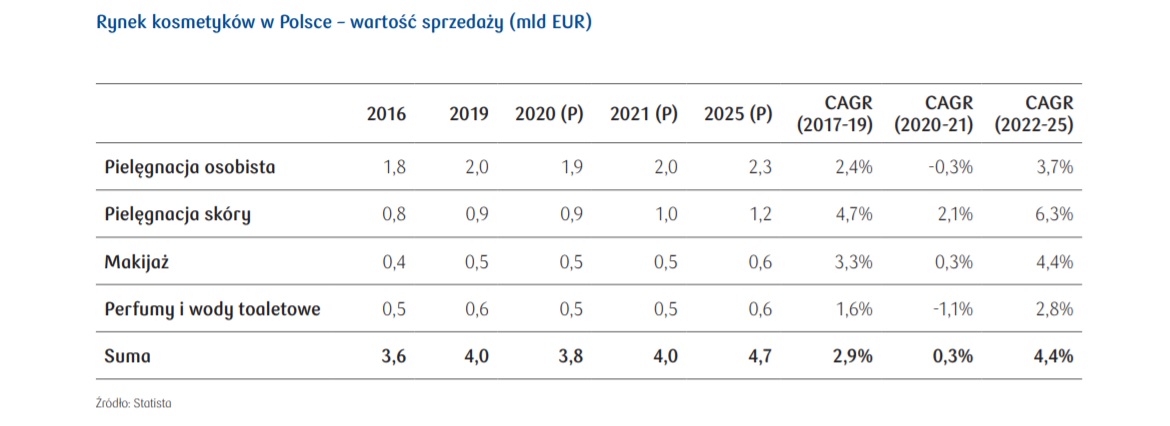

W Polsce w latach 2017-2019 rynek kosmetyczny zwiększał się średnio o 2,9 proc. rocznie. Pandemia COVID-19 prawdopodobnie wpłynie na spowolnienie tempa wzrostu rynku do 0,3 proc. rocznie (CAGR 2020- 2021). Już w 2021 r. wielkość rynku prawdopodobnie lekko przekroczy poziom z roku poprzedzającego wybuch pandemii. Dobre też będą wyniki lat 2022-2025, kiedy to średni wzrost rynku oczekiwany jest na poziomie 4,4 proc. rocznie, co pozwoli na zwiększenie rynku do 4,7 mld EUR w 2025 r.

Największy udział w rynku ma segment kosmetyków do pielęgnacji osobistej, którego sprzedaż w 2020 r. w Polsce wyniosła 1,9 mld EUR, stanowiąc aż 49,8 proc. całkowitej sprzedaży branży – uważają analitycy PKO, powołując się na dane portalu Statista.

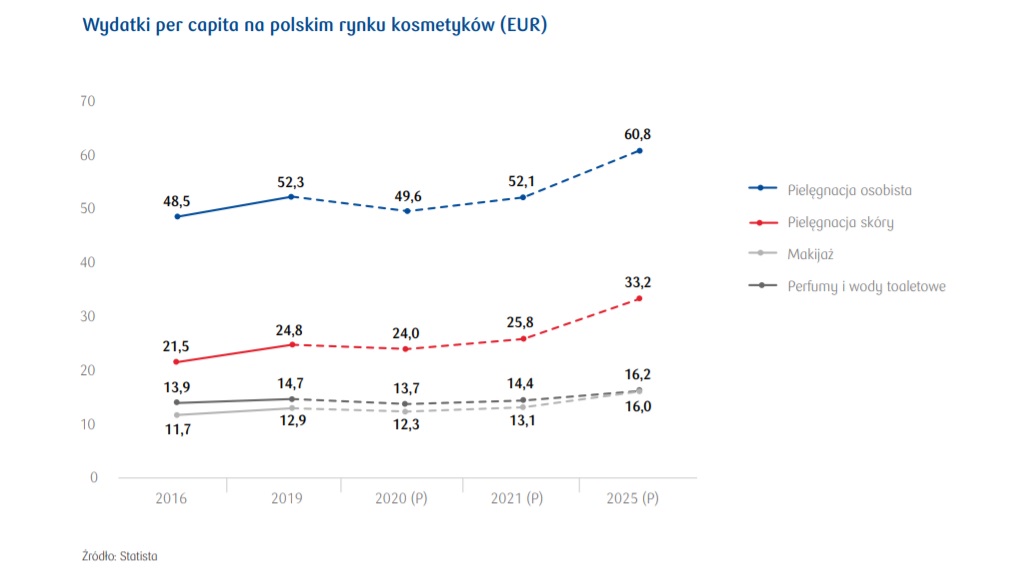

W 2020 r. mieszkaniec Polski wydał na kosmetyki średnio prawie 100 EUR. Prognozowany jest wzrost tej kwoty do blisko 126 EUR w 2025 r.

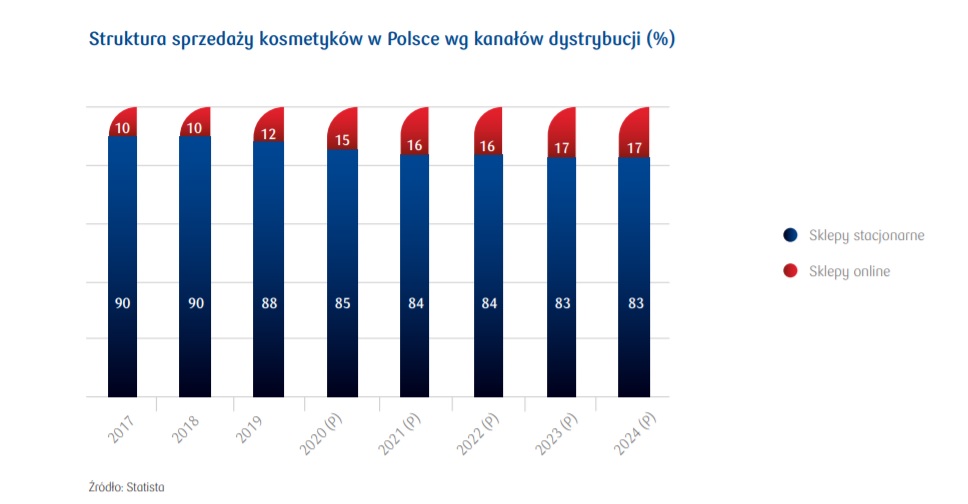

W 2020 r. 15 proc. przychodów ze sprzedaży kosmetyków w Polsce było generowane przez sklepy online. Prognozowany jest niewielki wzrost tej wartości do poziomu 17 proc. w 2024 r.

Rynek kosmetyczny na świecie

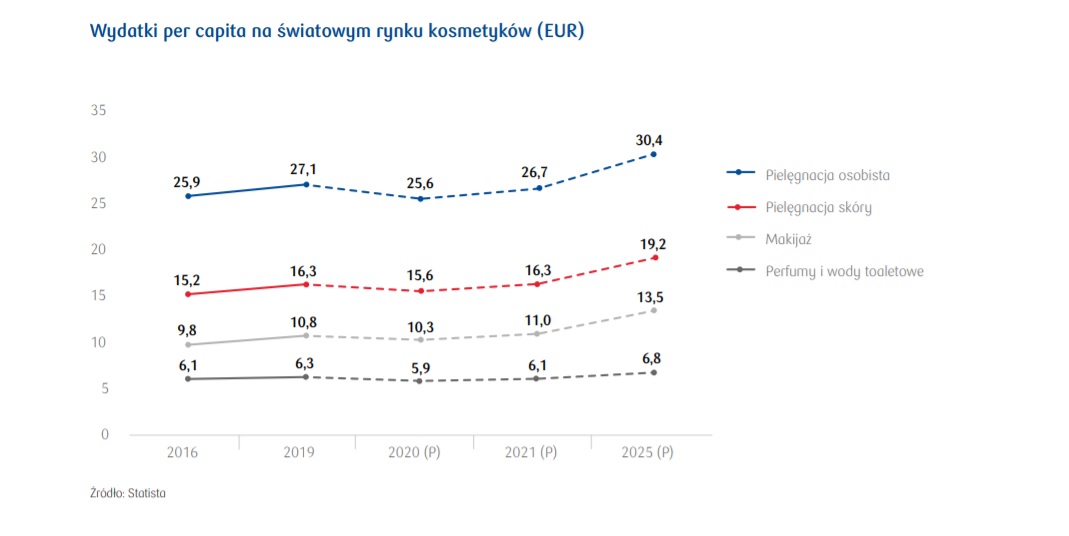

Pierwszą pozycję na świecie pod względem wydatków per capita przeznaczanych na zakup kosmetyków zajmują mieszkańcy Japonii, którzy w 2020 r. wydali przeciętnie na ten cel 260 EUR. Drugie miejsce zajęli Islandczycy (259 EUR), a trzecie Szwajcarzy (232 EUR). Średnie wydatki na kosmetyki w Europie wyniosły w 2020 r. niespełna 121 EUR.

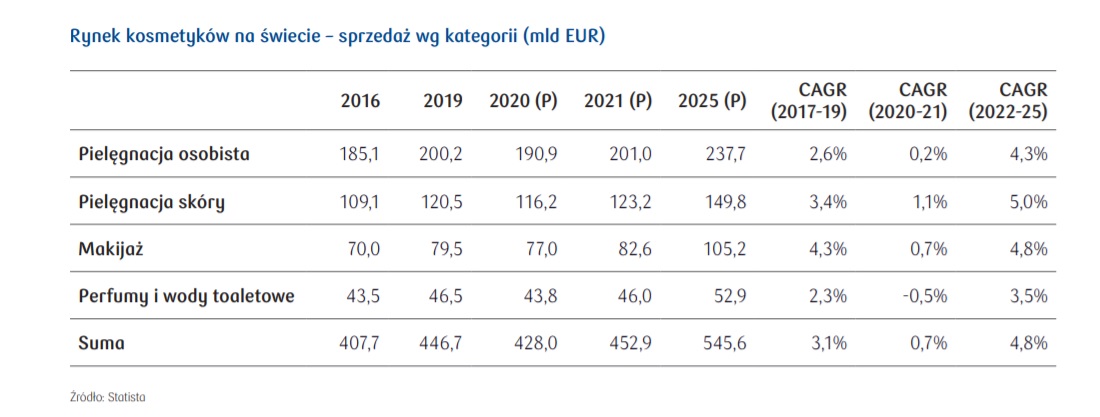

Rynek kosmetyczny na świecie wygenerował w 2019 r. sprzedaż na poziomie 446,7 mld EUR. Statista szacuje, że w wyniku pandemii COVID-19 wielkość rynku w 2020 r. spadła o 4,2 proc. do 428,0 mld EUR. Natomiast na kolejne lata prognozowany jest wzrost rynku w tempie 5,0 proc. rocznie (CAGR 2021–25) do poziomu 545,6 mld EUR.

Najwyższą szacunkową sprzedaż kosmetyków w wysokości 162,2 mld EUR w 2020 r. wygenerowały rynki azjatyckie, a ich sprzedaż spadła w wyniku pandemii o 2,1 proc. r/r. Na kolejne lata prognozy zakładają, iż do 2025 r. rynki azjatyckie będą odnotowywały najbardziej dynamiczny wzrost sprzedaży w tempie średnio rocznie 6,1 proc. (CAGR 2021-25) i region ten pozostanie światowym liderem.

Po spadku światowej sprzedaży kosmetyków w 2020 r. wskutek pandemii, już w 2021 r. prognozowany jest powrót wartości sprzedaży do poziomu o 1,4 proc. wyższego niż w 2019 r. W 2020 r. przeciętnie wydatki per capita na kosmetyki na świecie wyniosły nieco ponad 57 EUR. Prognozowany jest wzrost tej wartości do blisko 70 EUR w 2025 r.

W 2020 r. przeciętnie wydatki per capita na kosmetyki na świecie wyniosły nieco ponad 57 EUR. Prognozowany jest wzrost tej wartości do blisko 70 EUR w 2025 r.

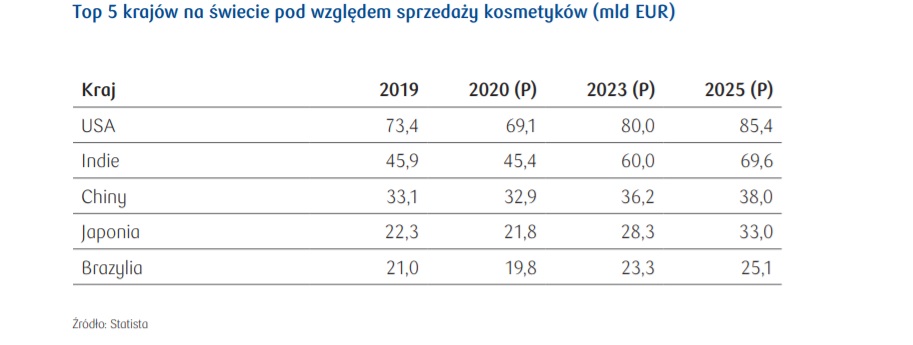

Największym rynkiem na świecie dla branży kosmetycznej są Stany Zjednoczone. W 2020 r. wygenerowały one szacunkowe przychody w wysokości 69,1 mld EUR (16,1 proc. wartości światowej sprzedaży). Prognozowany jest wzrost tej wartości do poziomu 85,4 mld EUR w 2025 r., czyli poziomu o 16,4 proc. wyższego niż w roku poprzedzającym wybuch pandemii COVID-19. Spośród pięciu wymienionych rynków, najwyższą dynamiką wzrostu charakteryzują się Indie – wartość rynku w 2025 r. przewyższy poziom z 2019 r. aż o 51,6 proc.

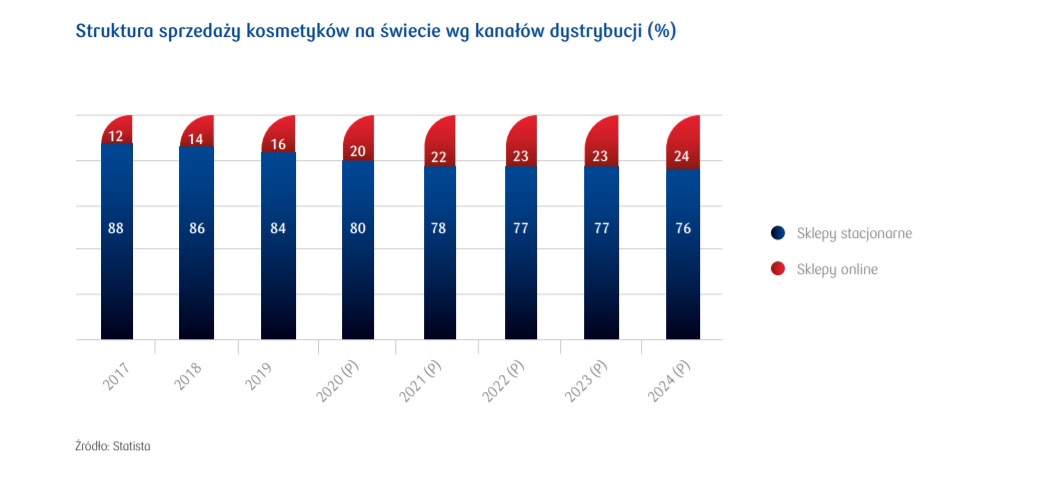

W 2020 r. 20 proc. sprzedaży kosmetyków na świecie było generowane przez sklepy online. Prognozowany jest wzrost tej wartości do poziomu 24 proc. w 2024 r. Top 5 krajów na świecie pod względem sprzedaży kosmetyków (mld EUR)

Rynek kosmetyków w Europie

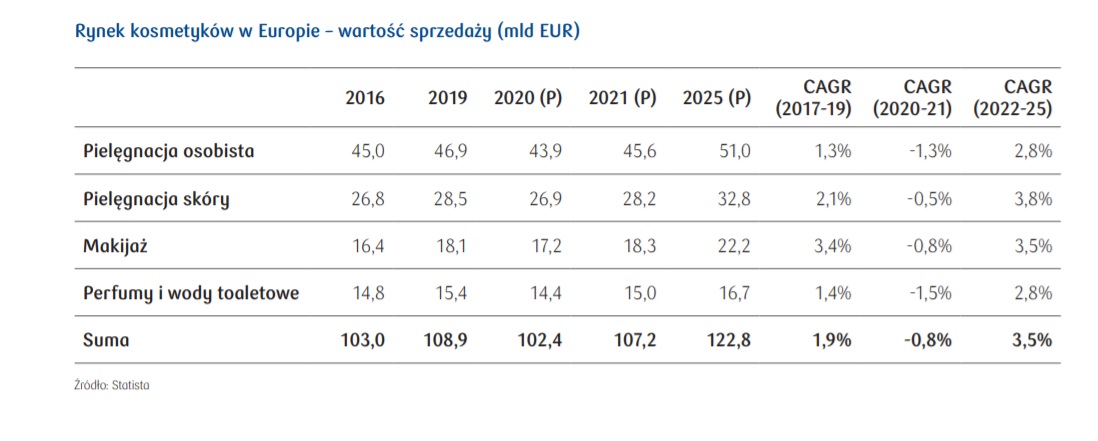

W okresie 2017-2019 rynek kosmetyków w Europie wzrósł średnio o 1,9 proc. rocznie. Na lata 2020-2021 przewidywany jest spadek rynku o średnio 0,8 proc. rocznie, na co wpłynęły słabsze wyniki 2020 r. i recesja spowodowana przez pandemię COVID-19, której nie zniweluje odbicie rynku w 2021 r. Spadki odnotują wszystkie segmenty, a najsilniejsze - perfumy i wody toaletowe oraz kosmetyki do pielęgnacji osobistej.

Według szacunków Statista w latach 2022-2025 wartość przychodów całego rynku kosmetyków w Europie odnotuje istotny wzrost w wysokości 3,5 proc. rocznie, osiągając 122,8 mld EUR w końcu okresu. Najbardziej dynamicznie będzie rósł segment kosmetyków do pielęgnacji skóry, a sprzedaż tego segmentu w 2025 będzie wyższa od wartości z 2019 r. o 15,1 proc. Największy udział w rynku ma segment kosmetyków do pielęgnacji osobistej, którego sprzedaż w 2020 r. w Europie wyniosła 43,9 mld EUR, stanowiąc 42,9 proc. rynku.

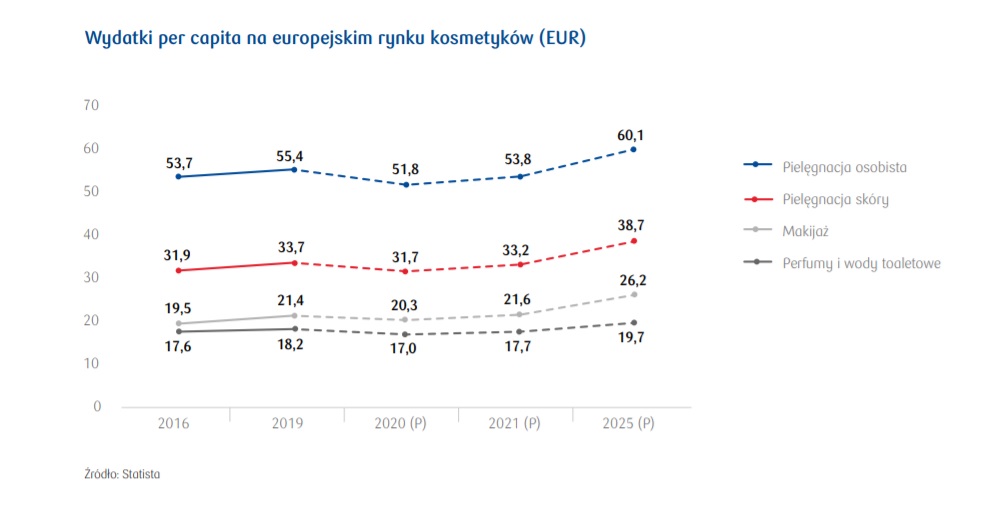

W 2020 r. mieszkaniec Europy wydał na kosmetyki średnio blisko 121 EUR. Na 2021 r. prognozuje się lekkie zwiększenie wydatków na ten cel do nieco ponad 126 EUR, a do 2025 r. przewiduje się wzrost tej kwoty do poziomu prawie 145 EUR.

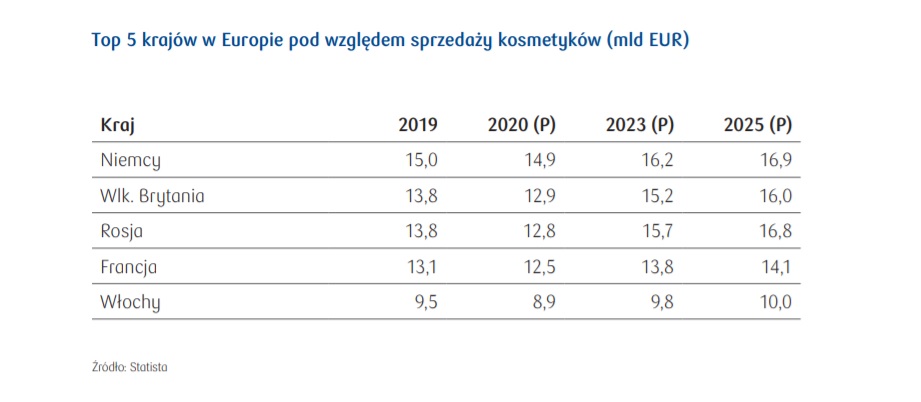

W 2020 r. najwyższą szacunkowa sprzedaż kosmetyków wśród krajów europejskich wygenerowały Niemcy – 14,9 mld EUR, co stanowiło 14,6 proc. europejskiego rynku. Prognozowany jest wzrost tej wartości do poziomu 16,9 mld EUR w 2025 r., czyli poziomu o 12,7 proc. wyższego niż w roku poprzedzającym wybuch pandemii COVID-19. Według prognoz Statista spośród pięciu wymienionych rynków do 2025 r. najbardziej dynamicznie będzie się rozwijał - w porównaniu do okresu sprzed pandemii – rynek kosmetyków w Rosji (+21,7 proc. vs 2019 r.).

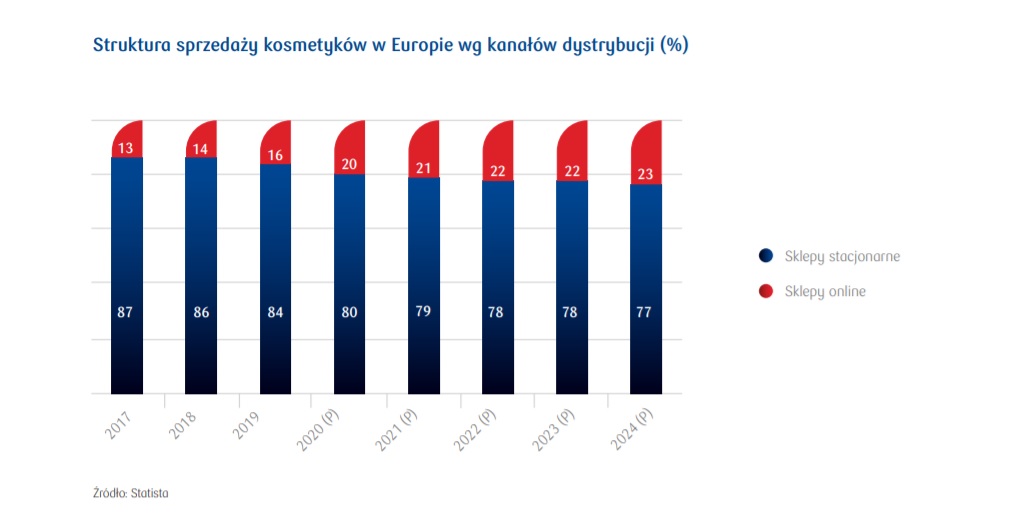

Sklepy online odpowiadały za 20 proc. przychodów ze sprzedaży kosmetyków w Europie w 2020 r. Prognozuje się, że do 2024 r. udział przychodów z kanałów e-commerce zwiększy się do 23 proc.