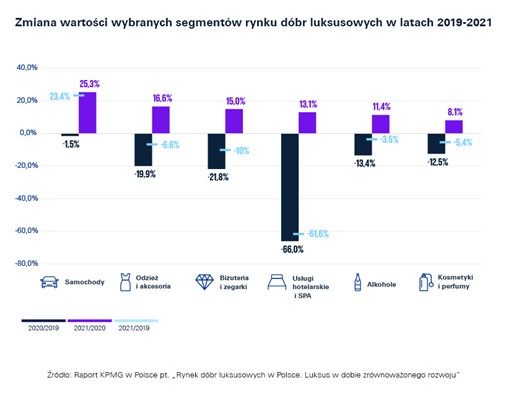

KPMG opublikowało nowy raport na temat rynku dóbr luksusowych porównując ich sprzedaż w latach 2019-2021. W 2021 r. osiągnął on wartość blisko 30 mld zł. Konsumenci wydawali na produkty i usługi luksusowe więcej niż przed pandemią, ale głównie na samochody z półki premium. W 2020 r. ten segment okazał się najbardziej odporny na skutki pandemii (25,3 proc. wzrost wartości do poziomu 20,5 mld zł). To także jedyny segment, na którym wartość sprzedaży przekroczyła już tę z 2019 roku – o 23,4 proc. Bardzo dobrze radzi sobie także segment alkoholi.

W innych segmentach rynku nie było już tak optymistycznie, choć np. odzież, biżuteria i zegarki niemal odrobiły straty sprzed pandemii.

W latach 2019-2020 wartość segmentu kosmetyków luksusowych spadła o 12,5 proc. W 2021 r. w porównaniu do 2020 urosła o 8,1 proc. Kosmetyki nie odrobiły więc całej straty z początku pandemii i wciąż wartość ich sprzedaży w 2021 r. była na minusie, choć mniejszym (-5,4 proc. w porównaniu do okresu sprzed pandemii).

W najgorszej sytuacji są ci, którzy działają na rynku luksusowych usług hotelarskich i SPA. W 2020 r. rynek ten stracił dwie trzecie swojej wartości, dlatego 13,1 proc. wzrost osiągnięty rok później nie jest imponujący. W 2021 r. segment był o ponad połowę mniejszy niż przed wybuchem pandemii, a jego wartość wyniosła 576 mln złotych.

– Branża luksusowa powoli odbudowuje przychody do poziomów sprzed pandemii. Jak na razie tylko segment samochodów marek premium i luksusowych przekroczył poziom z 2019 roku. Oprócz branży motoryzacyjnej najlepiej radzi sobie segment alkoholi, którego wartość w 2021 roku wyniosła 1,2 mld złotych i który prawdopodobnie już w 2022 roku osiągnie wartość sprzedaży sprzed załamania rynku – komentuje Tomasz Wiśniewski, partner, szef zespołu wycen w KPMG w Polsce.

– W znacznie gorszej sytuacji znajduje się segment luksusowych hoteli i SPA, który najboleśniej doświadczył obostrzeń w szczycie pandemii, a choć miniony rok przyniósł wzrost, przed branżą jeszcze długa droga do odrobienia strat. Wszelkie przewidywania o przyszłości obarczone są dozą ryzyka przede wszystkim ze względu na sytuację na Ukrainie, ogólną sytuację gospodarczą, a także ewentualną możliwość ponownego wprowadzenia obostrzeń w gospodarce, jeśli sytuacja epidemiczna w Polsce się pogorszy – dodaje Tomasz Wiśniewski.

Rynek luksusowej odzieży i akcesoriów w 2021 r. powiększył się o 418 mln zł, czyli o 16,6 proc. r/r, tym samym odrabiając dużą część spadków z pierwszego roku pandemii. Wartość rynku wyniosła 2,9 mld zł, a prognozy mówią, że odbuduje on swoją rekordową wartość z 2019 r. (3,1 mld zł) już w 2023 r.

Rynek luksusowej odzieży i akcesoriów w 2021 r. powiększył się o 418 mln zł, czyli o 16,6 proc. r/r, tym samym odrabiając dużą część spadków z pierwszego roku pandemii. Wartość rynku wyniosła 2,9 mld zł, a prognozy mówią, że odbuduje on swoją rekordową wartość z 2019 r. (3,1 mld zł) już w 2023 r.

Wartość segmentu luksusowej biżuterii i zegarków wyniosła w 2021 r. 493 mln złotych i była wyższa o 15 proc. niż w roku 2020. W ubiegłym roku sprzedaż luksusowych zegarków niemal powróciła do poziomu sprzed pandemii – wynosząc 224 mln zł.