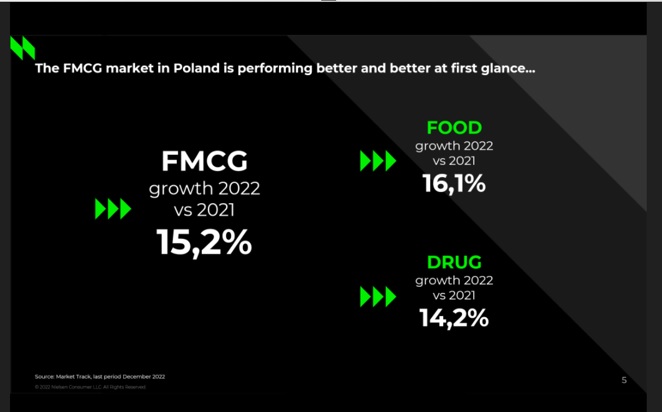

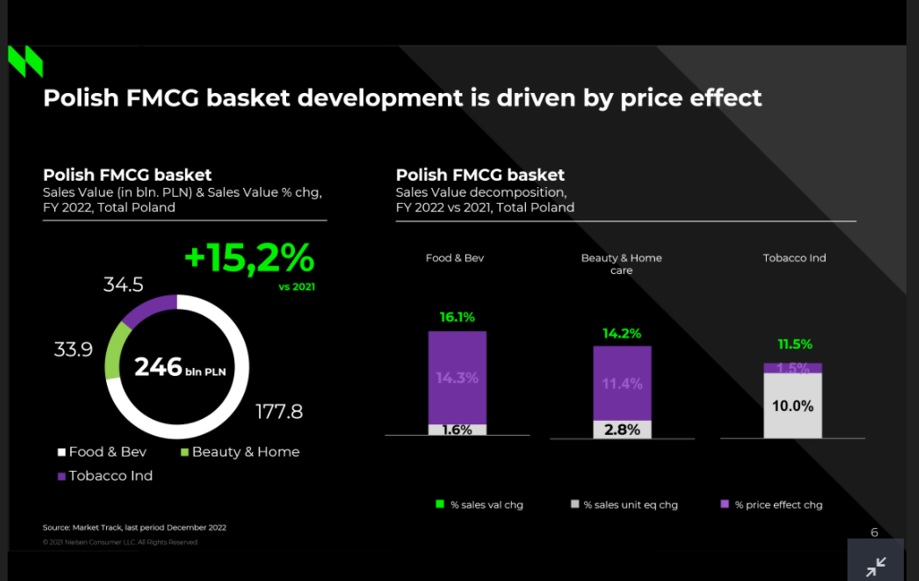

Według najnowszych danych NielsenIQ rynek FMCG w 2022 r. w porównaniu do 2021 r. osiągnął rekordowy wzrost wartości sprzedaży 15,2 proc. Cały rynek FMGC był wart 246 bln zł, w tym kategorie kosmetyczno-chemiczne 33,9 mld zł.

Dla koszyka spożywczego wzrost w 2022 r. wyniósł 16,1 proc., dla kosmetyczno-chemicznego 14,2 proc. – W aż 90 proc. dla koszyka spożywczego i w 80 proc. dla koszyka kosmetyczno-chemicznego wzrost był powodowany wzrostem średniej ceny produktów. Wzrosty wolumenowy jest nieznaczny, choć stale jest, i jest wyższy w przypadku artykułów kosmetyczno-chemicznych – mówił Konrad Wacławik, dyrektor działu ds. współpracy z sieciami detalicznymi w NielsenIQ podczas webinaru „Podsumowanie roku 2022 – rynek FMCG pod presją inflacji".

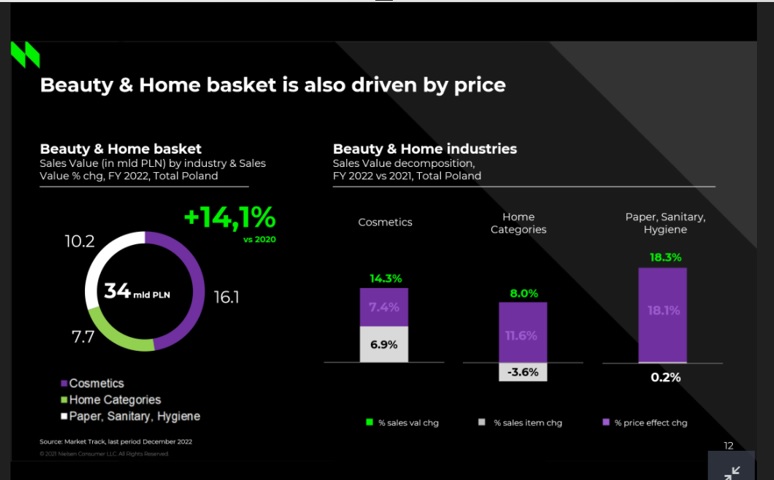

Według ekspertów NielsenIQ 2022 r. możemy rozpatrywać jako pierwszy rok faktycznego odbicia firm kosmetycznych po pandemii. – 2022 r. był bardzo pozytywny dla branży kosmetycznej, widzimy wzrost wolumenów sprzedaży. Natomiast spadki wystąpiły w kategoriach produktów z kategorii chemii domowej. W przypadku artykułów papierniczych, sanitarnych i higienicznych bardzo widoczne jest jak np. wzrost ceny surowców przełożył się na wyższe ceny, a tym samym wzrost wartości sprzedaży – podkreślił Konrad Wacławik.

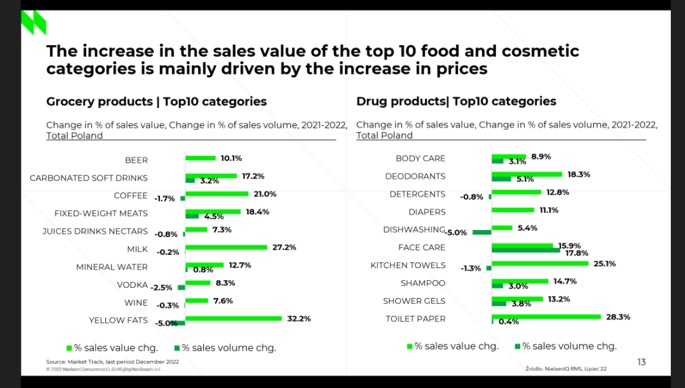

NielsenIQ zaprezentował także 10 top kategorii spożywczych i chemiczno-kosmetycznych. Niemal wszystkie osiągnęły dwucyfrowe wzrosty sprzedaży wartościowej. W kategoriach kosmetycznych są jednak też takie, które zawdzięczają wzrosty większej liczbie sprzedanych produktów.

Absolutnym ewenementem są kosmetyki do pielęgnacji twarzy – w przypadku tej kategorii wzrost ilościowy jest wręcz wyższy niż wartościowy. – To bardzo pozytywna informacja dla branży – skomentował Konrad Wacławik. Ilościowe wzrosty sprzedaży wystąpiły też w kategoriach dezodorantów, szamponów i żeli pod prysznic, czyli kosmetyków pierwszej potrzeby.

Wyraźnie widać natomiast, że cały wzrost sprzedaży w przypadku kategorii chemicznych, sanitarnych i higienicznych wynikał z wyższych cen produktów. Pod względem ilościowym takie segmenty rynku, jak środki do zmywarek, detergenty czy ręczniki papierowe zaliczyły spadki.

Tendencje, które potwierdził dziś NielsenIQ były widoczne w danych, które nie obejmowały ostatniego kwartału ubiegłego roku. Pisałyśmy o nich tutaj: NielsenIQ: Nadal rośnie sprzedaż kosmetyków, także ilościowo

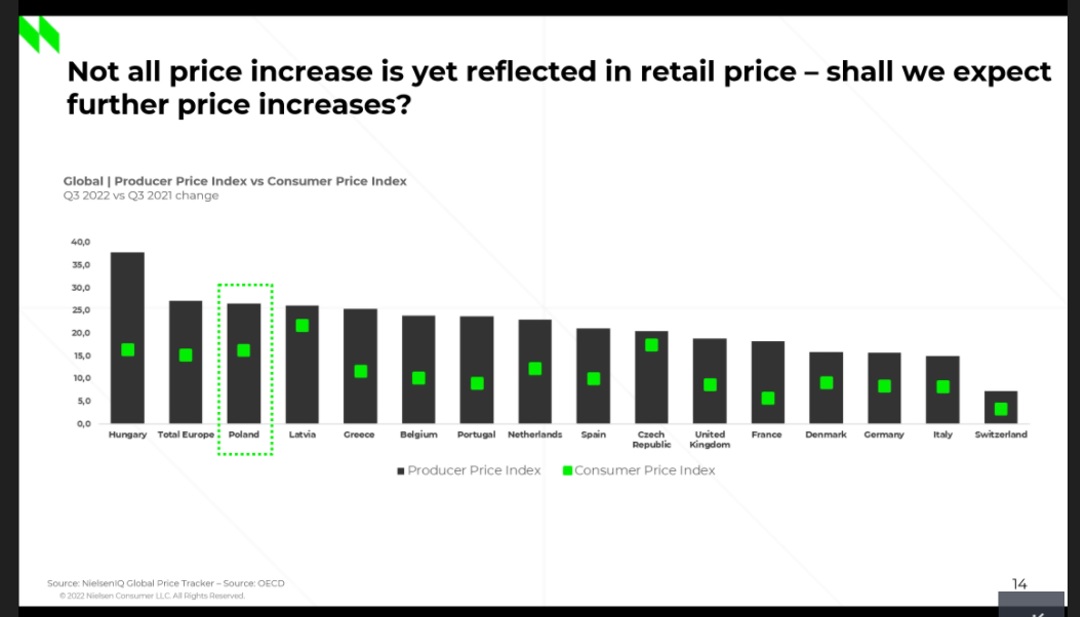

W 2022 r. wzrost cen producenckich w Polsce wyniósł ok. 25 proc., wzrost cen konsumenckich ok. 17-19 proc., co oznacza, że producenci i detaliści nie przenieśli w pełni swoich kosztów na konsumentów i przekłada się na spadek marży na produktach.