Ponad 46,6 proc. ankietowanych w badaniu zorganizowanym przez markę Mudii nie jest zadowolona z kondycji swoich włosów. 43,1 proc. respondentek odpowiedziało, że jest zadowolona, ale mogłoby być lepiej. Jedynie 10,3 proc. jest bardzo zadowolona.

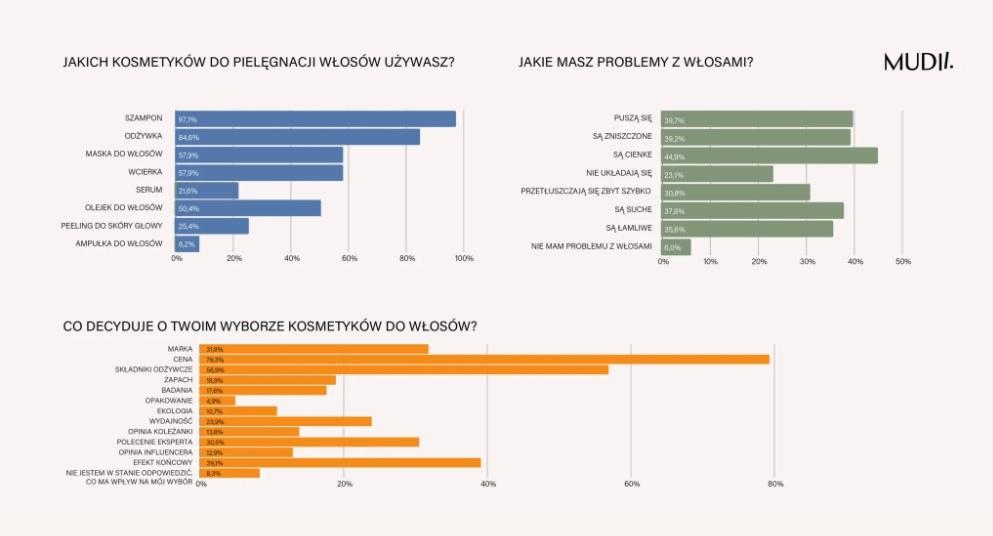

W badaniu zorganizowanym przez markę Mudii najczęściej wymienianym problemem odnoszącym się do włosów jest ich niewystarczająca grubość. Taką odpowiedź zaznaczyło 44,9 proc. ankietowanych. Na drugim miejscu kobiety wskazały puszenie się włosów – 39,7 proc. 39,2 proc. kobiet poskarżyło się natomiast na to, że ich włosy są zniszczone. Kolejne miejsca zajmuje problem suchości włosów – 37,9 proc., łamliwości – 35,6 proc., przetłuszczania się – 30,8 proc.. Tylko 6 proc. respondentek deklaruje, że nie ma problemu z włosami.

Jakich więc kosmetyków do pielęgnacji włosów używają Polki aby poprawić stan swoich włosów lub zminimalizowac problemy? Z badania Mudii wynika, że na podium znajduje się szampon do włosów – 97,1 proc., a na drugim miejscu odżywka z wynikiem 84,6 proc. Trzecie miejsce zajmuje maska do włosów i wcierka – obie z nich uzyskły po 57,9 proc. wskazań. Czwarte miejsce zajął olejek do włosów – 50,4 proc., a po nim peeling do włosów – 25,4 proc., serum – 21,6 proc. Na samym końcu znalazła się ampułka z wynikiem 8,2 proc.

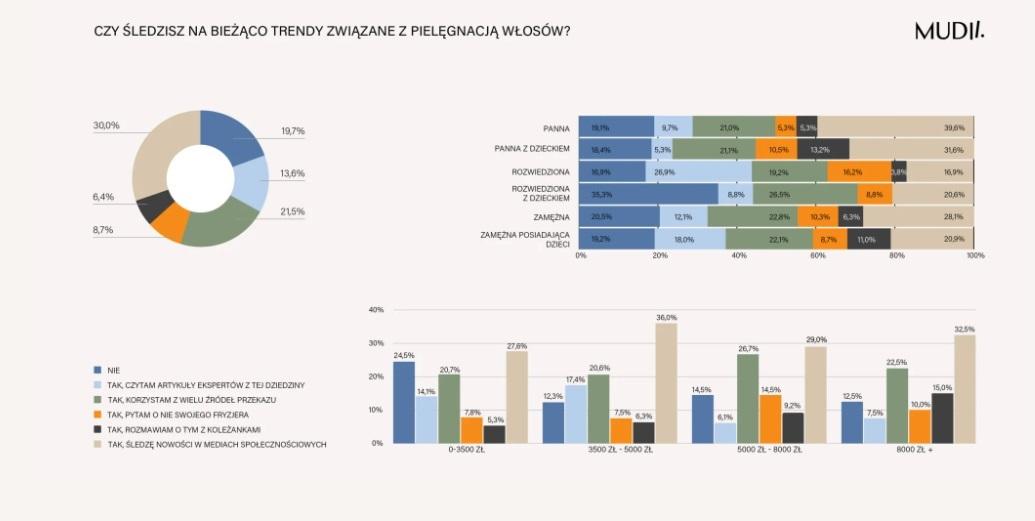

Marka Mudii spytała też, czy kobiety zaintersowane są trendami związanymi z pielęgnacją włosów i z jakich źródeł korzystają, aby byc na bieżaco. Okazało się, że 30 proc. konsumentek śledzi trendy w pielęgnacji włosów w mediach społecznościowych, a 21,5 proc. korzysta z wielu źródeł przekazu. 13,6 proc. swoją wiedzę pozyskuje z artykułów eksperckich. 8,7 proc. rozmawia na ten temat ze swoim fryzjerem, a 6,4 proc. z koleżankami. Natomiast 19,7 proc. deklaruje, że nie śledzi żadnych trendów.

Czytaj też: Co piąty młody Polak często kupuje produkty polecone w mediach społecznościowych

Według badania trendów pielęgnacyjnych nie śledzą kobiety rozwiedzione z dziećmi – 35,3 proc., żonate – 20,5 proc. oraz żonate z dziećmi – 19,2 proc. Patrząc na dochody, najwięcej osób, które nie śledzą trendów w pielęgnacji włosów stanowią kobiety zarabiające od 0-3500 zł – 24,5 proc.

Największy odsetek osób pozyskujących informację o trendach z mediów społecznościowych stanowią: kobiety niezamężne – 39,6 proc., kobiety niezamężne z dziećmi 31,6 proc. i kobiety zamężne – 28,1 proc. Biorąc pod uwage kryterium dochodowe, największą grupę stanowią kobiety zarabiające między 3501-5000 zł (36 proc.) oraz konsumentki, u których dochody przekraczają 8000 zł miesięcznie (32,5 proc.).

Badanie pokazało też, co według konumentek decyduje o zakupie produktu do włosów. Najwięcej kobiet wskazało na cenę (79,3 proc.), ale już na drugim miejscu znalazły się składniki odżywcze z wynikiem 56,9 proc. Kolejnym kryterium jest efekt końcowy – 39,1 proc. Na kolejnych pozycjach znalazła się marka – 31,8 proc., polecenie eksperta – 30,5 proc., wydajność – 23,9 proc., zapach – 18,9 proc., badania – 17,6 proc., opinia koleżanki 13,8 proc., opinia influencera – 12,9 proc., ekologia – 10,7 proc., opakowanie – 4,9 proc.