Produkty podrobione kupowane przez młodych Europejczyków celowo to najczęściej odzież i akcesoria (17 proc.), a w dalszej kolejności obuwie (14 proc.), urządzenia elektroniczne (13 proc.) oraz artykuły higieniczne, kosmetyki, wyroby do higieny osobistej i perfumy (12 proc.).

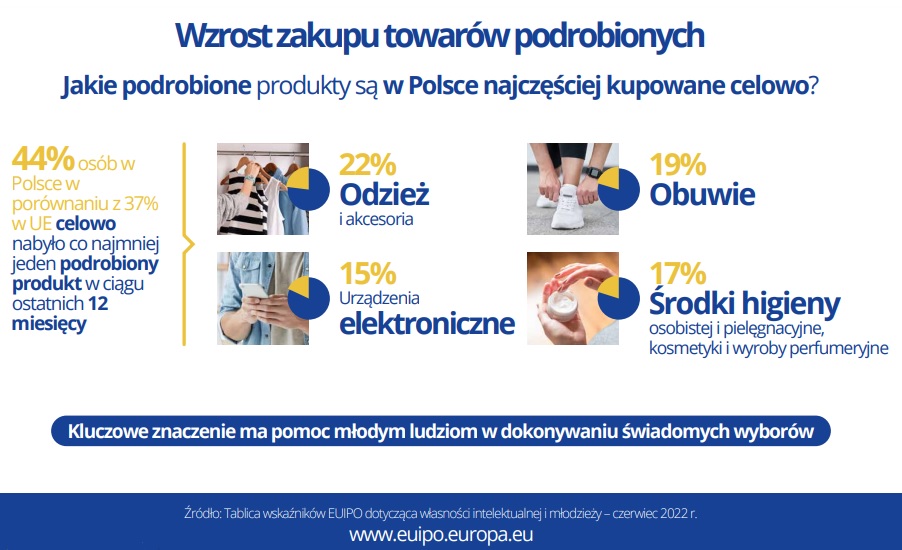

Młodzi Polacy kupują celowo podrobione produkty jeszcze częściej. Jest to aż 44 proc. osób w Polsce w porównaniu z 37 proc, w UE celowo. Jeśli chodzi o poszczególne kategorie celowo kupowanych nieoryginalnych towarów przez polskich nabywców, to na pierwszym miejscu jest odzież i akcesoria z wynikiem 22 proc., zaraz za nimi obuwie 19 proc., a następnie urządzenia elektroniczne (15 proc.), Środki higieny osobistej, pielęgnacyjne, kosmetyki i wyroby perfumeryjne uplasowały się na czwartym miejscu z wynikiem 17 proc.

Uwzględniając sytuację po pandemii, w nowym badaniu potwierdzono, że 37 proc. młodych Europejczyków celowo kupiło co najmniej jeden podrobiony produkt, co stanowi znaczny wzrost w porównaniu z poprzednimi wynikami (14 proc. w 2019 r.). Ten odsetek różni się znacznie w poszczególnych krajach: najwyższy jest w Grecji (62 proc.), a najniższy w Czechach (24 proc.).

Uwzględniając sytuację po pandemii, w nowym badaniu potwierdzono, że 37 proc. młodych Europejczyków celowo kupiło co najmniej jeden podrobiony produkt, co stanowi znaczny wzrost w porównaniu z poprzednimi wynikami (14 proc. w 2019 r.). Ten odsetek różni się znacznie w poszczególnych krajach: najwyższy jest w Grecji (62 proc.), a najniższy w Czechach (24 proc.).

Co skłoniłoby młodych konsumentów do zaprzestania kupowania podrobionych produktów?

Spośród osób, które nabyły podrobione produkty, około jedna trzecia (31 proc.) stwierdziła, że zaprzestałaby tej praktyki, gdyby zetknęła się z podróbką niskiej jakości, a około jedna czwarta stwierdziła, że zrobiłaby to, gdyby doświadczyła oszustwa internetowego (23 proc.) lub cyberzagrożenia (21 proc.) albo gdyby zetknęła się z niebezpiecznym produktem (22 proc.). Podobny odsetek respondentów stwierdził, że lepsze zrozumienie negatywnego wpływu na środowisko (19 proc.) lub społeczeństwo (17 proc.) powstrzymałoby ich przed nabywaniem produktów podrobionych.

Cena kluczowym czynnikiem

Zgodnie z wynikami zarówno zestawienia wskaźników dotyczących młodych ludzi z 2016 r., jak i z 2019 r., koszty pozostały głównym czynnikiem uzasadniającym celowy zakup podrobionych towarów w 2022 r. Nieco mniej niż połowa (48 proc.) respondentów, którzy w ciągu ostatnich 12 miesięcy celowo kupili podrobione towary, zrobiła to ze względu na ich przystępność lub niższą cenę. Inne czynniki wymieniane przez co najmniej jedną piątą osób celowo nabywających podrobione towary to: brak troski o to, czy produkt jest podrobiony (27 proc.), przekonanie, że nie ma różnicy między towarami oryginalnymi a podrobionymi (24 proc.) oraz łatwość znalezienia lub zamówienia podrobionych produktów w internecie (18 proc.).

Prawie jedna trzecia respondentów, którzy w ciągu ostatnich 12 miesięcy celowo kupowali produkty podrobione, stwierdziła, że przestałaby to robić, gdyby dostępne były bardziej przystępne cenowo produkty oryginalne (31 proc.). Tyle samo osób stwierdziło, że przestałoby nabywać podrobione produkty, gdyby zetknęło się z podróbką niskiej jakości (31 proc.)

Jednak młodzi są także zwodzeni, żeby kupować podróbki: nieświadomy zakup produktów podrobionych stanowi również 37 proc., a respondenci potwierdzili, że mają trudności w odróżnieniu towarów autentycznych od podrobionych. 48 proc. respondentów nie kupiło takich produktów lub nie miało co do tego pewności.

– Trzecia edycja zestawienia wskaźników dotyczących własności intelektualnej i młodych ludzi, opublikowana w Europejskim Roku Młodzieży, potwierdza tendencje rozpoznane w poprzednich edycjach i dostarcza więcej szczegółowych informacji o nastawieniu i postawach młodzieży. W czasie, gdy handel elektroniczny i konsumpcja produktów cyfrowych znacznie się nasilają, wzrost celowego i nieświadomego kupowania towarów podrobionych jest niepokojącym trendem – Christian Archambeau dyrektor wykonawczy, EUIPO

Najnowsze badanie z 2022 r. jest kontynuacją pierwszej i drugiej edycji zestawienia wskaźników dotyczących własności intelektualnej i młodych ludzi z 2016 r. i 2019 r. Celem badania jest zrozumienie postrzegania własności intelektualnej przez młodych ludzi i ich zachowań w odniesieniu do własności intelektualnej w sytuacjach, gdy korzystają z treści cyfrowych lub kupują fizyczne towary. W dniach 7–28 lutego 2022 r. przeprowadzono analizę ilościową dla roku 2022 dla łącznej próby 22 021 młodych osób w wieku 15–24 lat w 27 państwach członkowskich UE. Zestawienie wskaźników z 2022 r. zawiera szczegółowe dane ilościowe i jakościowe dotyczące postaw i zachowań młodych konsumentów oraz ocenę trendów zachodzących od czasu poprzedniego badania w 2019 r. Obejmuje także nowe obszary, co ma pomóc zainteresowanym podmiotom i decydentom w dostosowaniu polityki i opracowaniu odpowiednich inicjatyw informacyjnych.

EUIPO jest jedną z największych zdecentralizowanych agencji UE. Ma siedzibę w Alicante (Hiszpania). EUIPO – uznany za najbardziej innowacyjny urząd ds. własności intelektualnej na świecie w 2021 r. – obsługuje rejestrację znaków towarowych Unii Europejskiej i zarejestrowanych wzorów wspólnotowych, które zapewniają ochronę własności intelektualnej we wszystkich państwach członkowskich UE. Współpracuje także z krajowymi i regionalnymi urzędami ds. własności intelektualnej z UE oraz prowadzi europejskie obserwatorium do spraw naruszeń praw własności intelektualnej.

Przeczytaj również: Cezary Sowiński, Amazon: W 2020 r. zablokowaliśmy 10 miliardów prób wprowadzenia podejrzanych towarów