Ankieta Piper Sandler Taking Stock With Teens to półroczny projekt badawczy, w ramach którego zbierane są informacje od 5690 nastolatków o średniej wieku 16,2 lat. Wzory wydatków uznaniowych, trendy w modzie, technologie oraz preferencje dotyczące marek i mediów są oceniane poprzez badanie zróżnicowanej geograficznie podgrupy rekrutującej się szkół średnich w całych Stanach Zjednoczonych. Od rozpoczęcia projektu w 2001 roku Piper Sandler przeprowadziła ankietę wśród ponad 239 000 nastolatków i zebrała ponad 58 milionów punktów danych na temat wydatków nastolatków.

Znaczenie dla polskich marek i producentów

Polska należy do 15 największych eksporterów kosmetyków na świecie. Wynik jest podobny do Japonii, Wielkiej Brytanii czy Chin. Wartość polskiego eksportu kosmetyków jest wysoka i plasuje nas na 5 miejscu w Europie, tuż za Francją, Niemcami, Włochami i Hiszpanią. Ponad połowa polskich kosmetyków, wytwarzanych w fabrykach światowych producentów i przez firmy rodzinne, trafia na eksport do Unii Europejskiej. Polska jest także 10. największym eksporterem chemii gospodarczej na świecie.

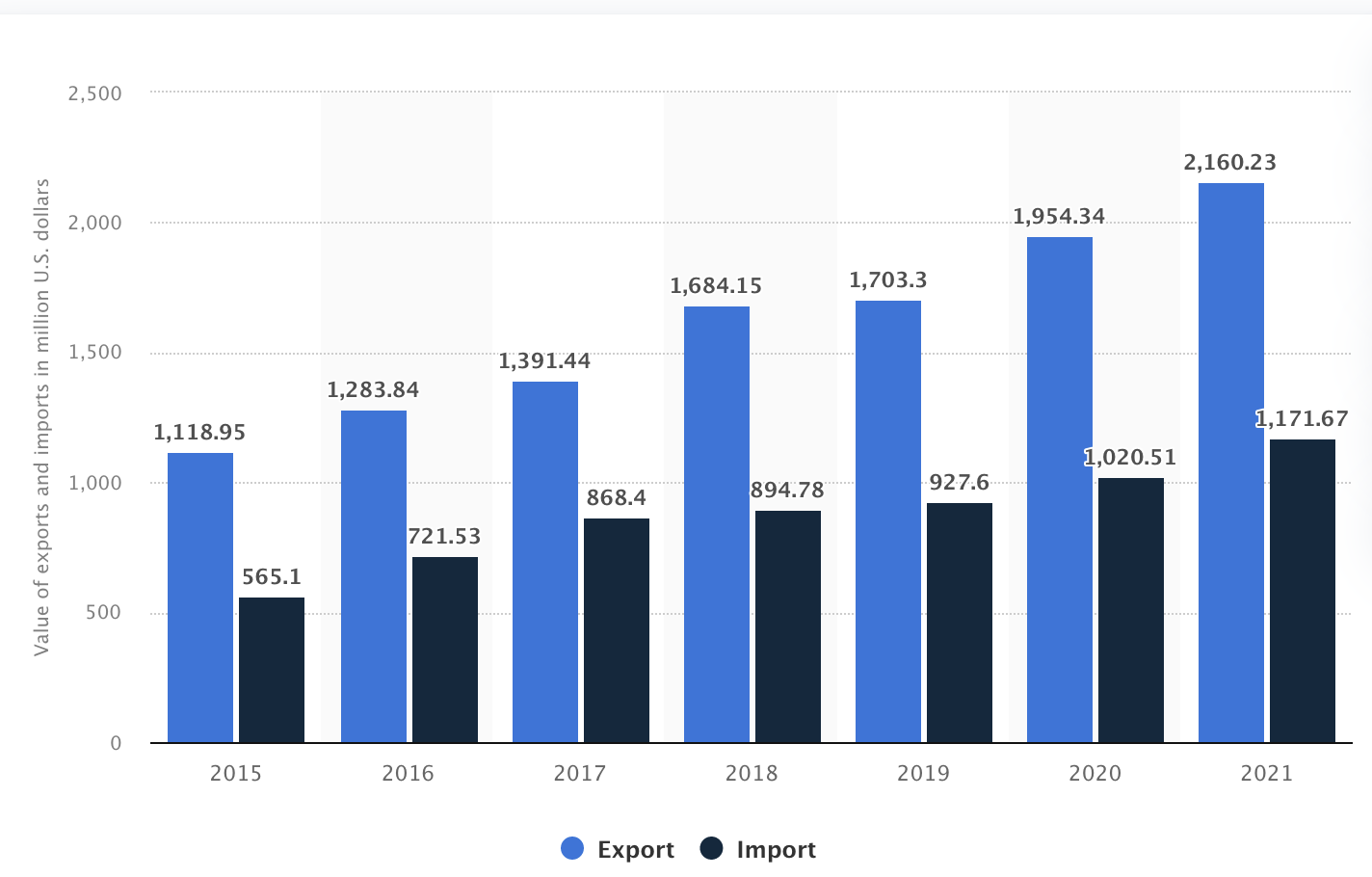

Wartość eksportu i importu produktów do makijażu i urody w Polsce w latach 2015-2021, źródło: Statista

Głównymi partnerami Polski w tej branży pod względem wartości eksportowanych towarów są Niemcy, Wielka Brytania i Rosja. W 2021 roku eksport przemysłu stanowił 1,6 proc. polskiego eksportu towarów. W porównaniu, w latach 2015-2021 eksport produktów do pielęgnacji urody, makijażu, pielęgnacji skóry oraz przygotowania do manicure lub pedicure przez Polskę wzrósł o ponad miliard dolarów, osiągając w 2021 roku prawie 2,2 mld dolarów. Import wzrósł z 565,1 milionów dolarów w 2015 roku do 1,17 miliardów dolarów w 2021 roku.

Według Polskiej Agencji Inwestycji i Handlu, kosmetyki pielęgnacyjne i środki higieny osobistej stanowią prawie 63% polskiego eksportu kosmetyków (I półrocze 2022 r.). Co drugi produkt kosmetyczny wyprodukowany w Polsce trafia na eksport.

Jak widać zatem, eksport polskich kosmetyków nie stanowi drobnego ułamka biznesu, a konkretny i godny uwagi segment. Możliwość porównania, jakie marki królują w USA i czym się różnią od aktualnej oferty eksportowej polskich marek i form, może być źródłem cennych wniosków i modyfikacji portfolio. Eksport polskich kosmetyków rósł nawet w pandemii COVID, podczas gdy wielka piątka światowych eksporterów traciła udziały – powiedziała Blanka Chmurzyńska-Brown, dyrektorka generalna Polskiego Związku Przemysłu Kosmetycznego na konferencji otwierającej polski pawilon narodowy na największych targach kosmetycznych Cosmoprof w Bolonii. Bartosz Bębenista, dyrektor kreatywny w Verona Products Professional, skomentował: na rynek amerykański eksportujemy głównie maseczki w wielopakach, maseczki w słoikach, płyny micelarne i większość z portfolio pielęgnacyjnego. Amerykanie są bardzo otwarci na produkty typu family pack.

Pojawienie się polskiego oddziału Amazon, giganta e-commerce pochodzącego z Ameryki, ułatwiło wejście polskim markom na rynek Stanów Zjednoczonych: jednymi z najbardziej zaznaczających swoją pozycję na Amazonie brandów są Ziaja, Bielenda, Paese i Inglot, który zresztą posiada sklepy stacjonarne w USA.

Wyniki ankiety Piper Sandler Taking Stock With Teens:

2. Rare Beauty by Selena Gomez (11 proc.)

3. Maybelline (L'Oréal) (7 proc.)

4. L’Oreal (L'Oréal) (6 proc.)

5. Fenty Beauty by Rihanna (50/50 Rihanna i LVMH Moët Hennessy Louis Vuitton) (5 proc.)

2. The Ordinary (7 proc.)

3. Cetaphil (Galderma) (6 proc.)

4. Drunk Elephant (4 proc.)

5. La Roche-Posay (L'Oréal) (4 proc.)

2. Victoria's Secret (Wexner) (14 proc.)

3. Sol de Janeiro (9 proc.)

4. R.E.M. Beauty (Ariana) Grande (6 proc.)

5. Chanel (4 proc.)

2. SheaMoisture (Unilever) (8 proc.)

3. Pantene (Procter & Gamble) (4 proc.)

4. Mielle (Procter & Gamble) (4 proc.)

5. Amika (Bansk Group) (4 proc.)