W związku z niepewną sytuacją gospodarczą, galopującą inflacją i wzrostem cen konsumenci coraz staranniej planują swoje wydatki i ograniczają zakupy. Gros budżetu domowego pochłaniają wydatki na zakupy pierwszej potrzeby, żywność (78 proc.), artykuły zdrowotne i pielęgnacyjne (59 proc.), odzież i obuwie (50 proc.). Natomiast ograniczane są wydatki na produkty związane ze stylem życia – wyjścia do restauracji, produkty i usługi sportowe, rozrywka i media. Tak wynika z najnowszego raportu Strategy& „Skromniej i mniej, czyli życie polskiego konsumenta. Transformacja konsumentów w Polsce 2022”.

Polacy patrzą w przyszłość z niepokojem, ponieważ większość rodzin nie jest zabezpieczona finansowo na czas kryzysu, nie mają oszczędności. 57 proc. polskiego społeczeństwa ocenia stan swoich oszczędności gorzej w porównaniu do lat poprzednich.

57 proc. Polaków wskazuje, że obecna sytuacja gospodarcza już wpłynęła negatywnie na ich oszczędności

67 proc. Polaków spodziewa się wzrostu wydatków swoich gospodarstw domowych w najbliższych miesiącach

25 proc. Polaków obawia się o pracę swoją i swoich bliskich

47 proc. Polaków obawia się tego, co przyniesie przyszłość

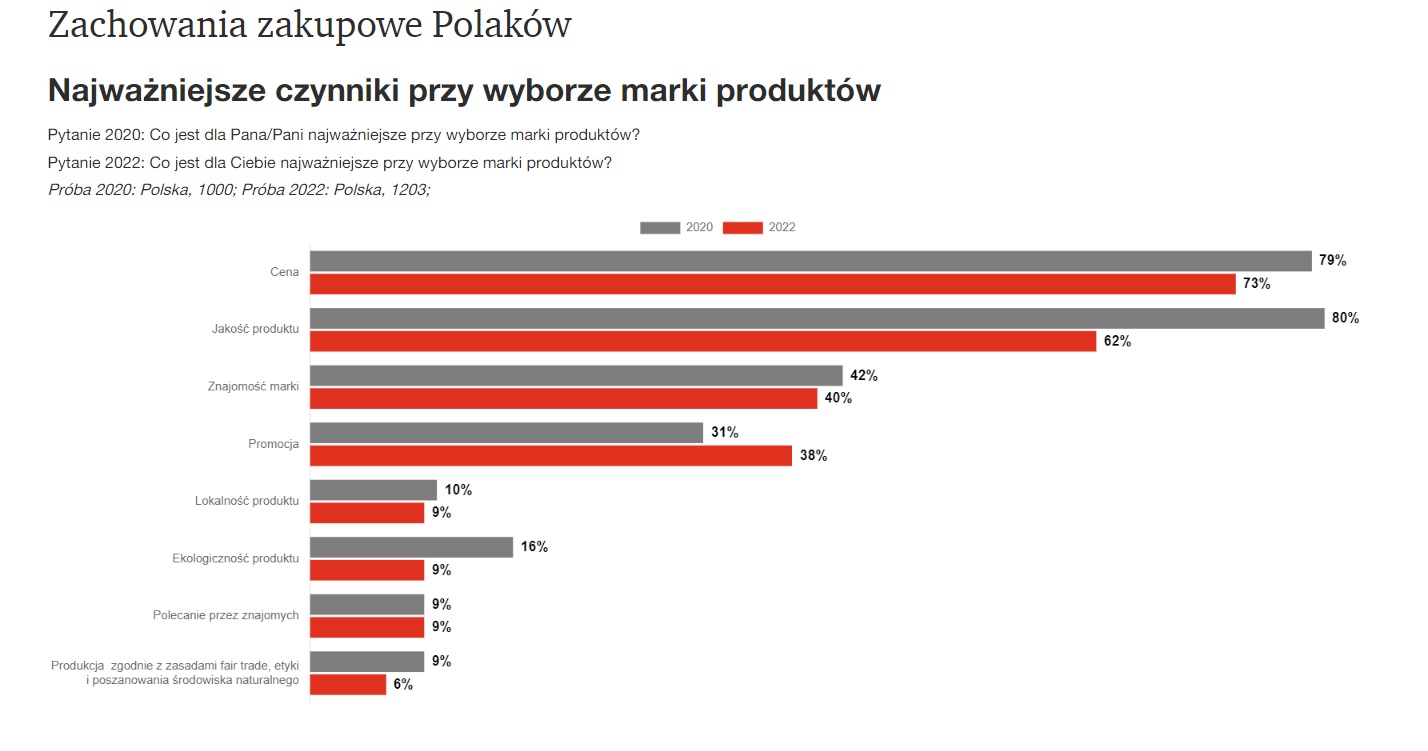

Dla polskich konsumentów głównymi kryteriami wyboru produktów zawsze były cena, jakość produktu i promocje. Obecnie widać wyraźną zmianę odnoszącą się do jakości produktów – spada znaczenie tego czynnika, a jeszcze bardziej rośnie znaczenie promocji. Niepokojącym trendem jest bardzo duży spadek znaczenia ekologiczności produktu oraz sposobu jego produkcji.

Patrząc na to pod względem kanałów sprzedaży – w kanałach tradycyjnych dużo większą rolę odgrywa czynnik promocji, natomiast w kanałach cyfrowych bardziej istotna jest znajomość marki – co wiąże się z kwestiami zaufania i bezpieczeństwa – podają autorzy raportu.

Jak podkreśla Krzysztof Badowski, partner zarządzający Strategy& w Polsce, przez ostatnie lata wiele przedsiębiorstw w Polsce znajdowało się na stałej, dynamicznej trajektorii wzrostowej i mniejszą uwagę firmy przykładały do strony kosztowej skupiając się na wzroście i rozwoju.

– I nagle firmy znalazły się w sytuacji, gdzie praktycznie wszystkie pozycje kosztowe zaczęły drastycznie rosnąć. Koszty pracy, energia, paliwa, surowce. COVID i wojna w Ukrainie miały do tego potężną kontrybucję, choć nie są jedynymi czynnikami, które przyczyniają się do silnych presji inflacyjnych. Jednocześnie sytuacja makro zmusiła konsumentów do racjonalizacji wydatków i ograniczenia zakupów. Widać też już wyraźnie symptomy „downtradingu”, czyli wybierania przez konsumentów tańszych “zamienników” preferowanych wcześniej produktów – komentuje Krzysztof Badowski.

– Ciężko w najbliższych miesiącach oczekiwać odwrócenia tych trendów. Takie nastroje konsumentów sprawiają, że firmy muszą krytycznie spojrzeć na swoją działalność. Optymalizacja kosztów, uelastycznienie łańcuchów dostaw, znalezienie „planów B” w ramach struktury dostawców, rozważenie opcji nearshoringowych, wykorzystanie danych w celu lepszego zrozumienia i dotarcia do konsumenta oraz przemyślane zabiegi cenowe i promocyjne stają się absolutnym priorytetem – podkreśla szef Strategy& w Polsce.

Czytaj także: Polacy boją się kryzysu. Zmieniają swoje zwyczaje zakupowe